Заявление на детский вычет когда писать

СТАНДАРТНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ НА ДЕТЕЙ

Из этой статьи вы узнаете:

- кто должен обновить заявление на детский вычет;

- когда нужна справка об обучении ребенка;

- кто обязан предъявить свидетельство о браке.

В январе 2020 года проверьте документы работников, которые получают вычеты на детей. Одним придется написать новое заявление, другим — обновить документы для вычета. Рассказываем, что и с кого потребовать, чтобы не попасть на штраф.

Стандартный вычет на ребенка — заявление

Вычет по НДФЛ – это та часть заработка, на которую не начисляется подоходный налог. Если у работника есть дети, то на каждого из них полагается вычет в определенном размере.

Размер уменьшения налоговой базы зависит от того, сколько в семье детей, нет ли среди них детей-инвалидов, а также, кем для них является получатель вычета: родителем, усыновителем, опекуном и т.д. Если родитель признан единственным, или второй из родителей от вычета отказался, размер «детского» вычета будет в два раза больше. Обо всех этих обстоятельствах работник должен предоставить подтверждающие документы.

«Детский» вычет применяется к доходам налогоплательщика до месяца, в котором они превысят 350 000 рублей. Далее налогом будет облагаться вся сумма его заработка.

Работодатель не вправе применять налоговые вычеты без согласия на то работника, поэтому, чтобы получить право на уменьшение налоговой базы, работник пишет заявление на вычет на ребенка.

Новые работники, имеющие детей, пишут заявление при устройстве на работу. Уже работающие на предприятии сотрудники, подают заявление на вычет на ребенка после его рождения (усыновления), то есть, когда у них возникло право на этот вид вычета.

Единой формы для такого заявления законодательство не содержит. Работник может написать его в произвольной форме, указав вид вычета, который он хочет получить, основание для этого, перечислив детей, на которых полагается вычет, и прилагаемые подтверждающие документы. Образец заявления на вычет на ребенка работодатель может разработать и сам, внеся в него все необходимые реквизиты и поля, которые работнику останется только заполнить.

Как получить стандартный вычет

Его дают по одному из мест работы (п. 3 ст. 218 НК РФ). Для этого заинтересованное в вычете лицо представляет в бухгалтерию заявление на стандартный налоговый вычет с копиями документов, дающих право на него.

Указанные 2 вида вычетов можно применять одновременно (п. 2 ст. 218 НК РФ). В этом случае заявлений на стандартный налоговый вычет нужно 2 — каждое со своим комплектом копий документов-оснований.

Если человек, имеющий ребенка, трудоустроился не с начала года, то к его заявлению на стандартный налоговый вычет бухгалтерия потребует справку 2-НДФЛ с предыдущего места работы (если оно было в текущем году), чтобы правильно определить объем допустимого для этого вычета дохода за год.

Детский вычет может быть двойным, если человек, содержащий ребенка, одинок или 2 родитель отказался от вычетов в его пользу. Факты одиночества и отказа также должны иметь документальное подтверждение.

Как получить детский вычет

Наиболее удобный и распространенный способ получения детского вычета — написать заявление на работе на вычет на детей. Обращаем внимание на то, что получение вычета носит именно заявительный порядок. Об этом прямо указано в подп. 4 п. 1 ст. 218 НК РФ. То есть бухгалтер без заявления о предоставлении вычета на детей в 2020 году уменьшать налоговую базу при расчете заработной платы не обязан. При предоставлении вычета работодателем налогоплательщик никаких расчетов и действий не предпринимает.

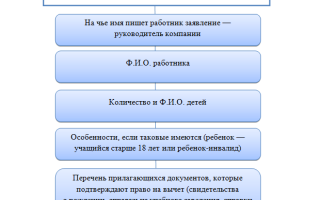

Унифицированного бланка заявления на вычеты на детей в 2020 году нет. Как правило, на предприятии для этих целей составляют свой образец заявления на вычет на детей в свободной форме и дают его заполнить сотрудникам. Один из вариантов образца заявления на вычет на детей 2020 года вы можете найти в начале нашей статьи. Что необходимо отразить в заявлении:

Отметим, что писать заявление работодателю на налоговый вычет на ребенка каждый год необязательно. Для этого важно не указывать в образце заявления на налоговый вычет на детей конкретный год, на который работник хочет получить вычет.

Подробнее о том, надо ли ежегодно писать заявление на вычеты, мы писали в статье.

Если заявление на вычеты на детей в 2020 году не подавалось и поэтому вычеты не предоставлялись, то впоследствии налогоплательщик может самостоятельно вернуть получившуюся переплату по НДФЛ напрямую из налоговой.

Образец заявления об отказе от вычета одним из родителей вы найдете в начале статьи.

Для того чтобы бухгалтер работодателя применил к расчету НДФЛ детские вычеты, необходимо составить заявление на имя руководителя компании. Заявление пишется в свободной форме. В нем должны быть указаны все дети. К документу нужно приложить бумаги, которые доказывают право налогоплательщика на получение вычета.

Где взять образец заявления на налоговый вычет на ребенка?

ТУТ вы можете скачать образец заявления. Обычно заявление на вычет на ребенка в адрес работодателя пишется в свободной форме. К заявлению вы должны обязательно приложить документы, о которых мы расскажем ниже.

Если вы не оформляли вычет через работодателя, то можете сделать это через налоговую инспекцию. Заявление в ИФНС скачайте ниже.

Образец заявления в налоговую инспекцию скачайте ТУТ

Помните, что “срок давности” возврата НДФЛ за детей равен 3 годам с момента возникновения права на вычет. Вы можете получить вычет только за те годы, когда платили со своего дохода налог по ставке 13%. Но вычет за прошлые годы вы можете получить только через налоговую инспекцию.

Нужно ли каждый год писать заявление на вычет

Законодательством предусмотрено, что льгота по подоходному налогу предоставляется работодателем после получения от работника заявления на стандартный налоговый вычет. Инициативу к получению причитающейся льготы физическое лицо должно проявить в момент поступления на работу.

Если работник приступил к исполнению трудовой функции не с начала года, а позже, то заявление на вычет на ребенка подается с даты приема на работу, а предоставляется с начала налогового периода. Такое мнение выражает Минфин.

Ситуацию, когда работник не подал документы, подтверждающие право на вычет, можно исправить. Вернуть излишне уплаченный НДФЛ можно из бюджета, отправив в налоговую инспекцию декларацию 3-НДФЛ. Декларация подается ежегодно до 30 апреля года следующего за отчетным до прекращения права на получение льготы.

Налоговым кодексом РФ не предусмотрена ежегодная подача заявления на вычет на детей. Но бухгалтер работодателя может требовать переписать документ в случаях:

- если форма заявления на стандартный вычет предусматривает указание года, в котором должна быть предоставлена льгота;

- если форма заявления на стандартный вычет предусматривает указание суммы льготы, а ее размер изменился.

Чтобы избежать переписывания заявления и сбора пакета документов, работник может написать бессрочное заявление.

Таким образом, если гражданин воспитывает ребенка, имеющего документально подтвержденную инвалидность любой группы, то он вправе заявить работодателю свое право уменьшить налогооблагаемый доход при расчете НДФЛ на сумму стандартного вычета.

Для этого нужно написать заявление и подать его работодателю. Получить льготу через работодателя можно только за текущий год, для возврата подоходного налога за прошлые года нужно обращаться в ФНС. Читайте также: Вычет на ребенка инвалида (размер и последние изменения в 2021 году)