Сколько процентов с зарплаты отчисляется в Пенсионный фонд?

Автор: Ирина Филиппова

руководитель отдела по расчету заработной платы

Юридический лица и индивидуальные предприниматели обязаны с заработков работников производить отчисления в бюджет. Какие налоги и взносы платятся сотрудниками и работодателями, сколько процентов от заработка взимается, какова ответственность за нарушение законодательства при уплате налогов и взносов — рассказываем в этом материале.

Пенсионные отчисления. Почему мы так много платим в Соцфонд

Каждый человек, который хоть что-то зарабатывает, должен делать отчисления в Социальный фонд. За счет этих средств формируют нашу будущую пенсию. Но мало кто знает, сколько денег уходит на это, и тем более, как можно увеличить будущую пенсию.

Эксперты рассказали 24.kg о способах формирования будущей пенсии и о том, как можно сэкономить на отчислениях в Социальный фонд.

Еще мы узнали, что часть наших отчислений государство инвестирует в разные финансовые инструменты. Это помогает увеличивать будущую пенсию.

Как узнать, какая будет пенсия?

Пока ты молодой и полон сил, вряд ли думаешь, какая будет пенсия. Это первая ошибка. Формировать отчисления на пенсию надо заранее. Для уверенности, что вам будет, на что жить в старости.

Даже если вы исправно делаете все отчисления, то все равно не всегда знаете, сколько процентов и почему вычитается с зарплаты.

Выплаты в Социальный фонд — не тайна за семью печатями. Вы можете спокойно получить информацию о своих отчислениях, взяв выписку из личных страховых счетов в СФ.

Но вопрос, сколько мы должны отчислять и зачем, остается открытым. Для начала рассмотрим формирование отчислений работников государственных и коммерческих предприятий.

Если вы работаете официально, то отчисления делаете и вы, и ваш работодатель. Эту обязанность на него возложило государство.

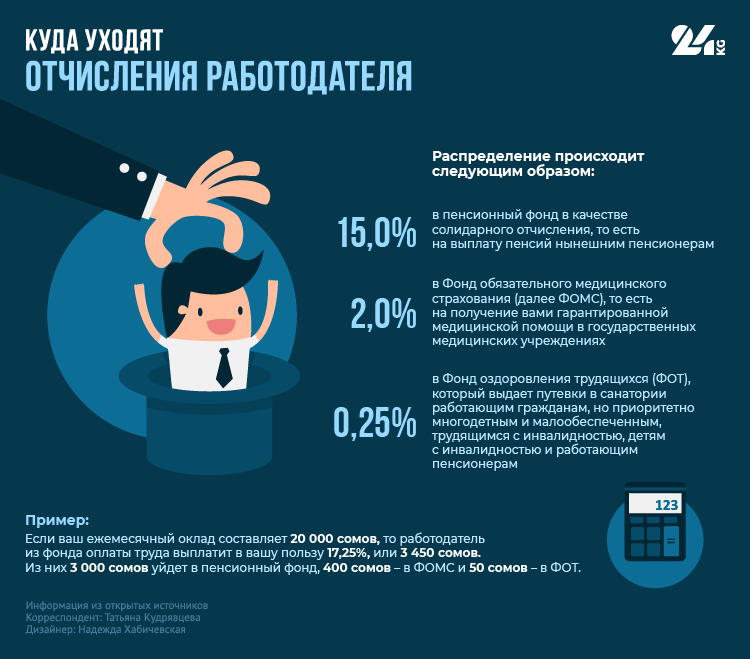

Сколько отчисляет работодатель?

По закону работодатель обязан отчислять в вашу пользу 17,25 процента от вашего оклада из фонда оплаты труда, то есть из своего кармана. Эта сумма не вычитается с вашей зарплаты.

Но не вся сумма идет на формирование пенсии. Есть еще отчисления в Фонд обязательного медицинского страхования и Фонд оздоровления трудящихся. Да-да, даже если вы не состоите в профсоюзе, отчисления в ФОТ остаются.

Для инвалидов I и II групп работодатель отчисления в ФОМС не делает. Для иностранцев, временно пребывающих в Кыргызстане, работодатель направляет только 3 процента в Соцфонд в качестве солидарных пенсионных отчислений.

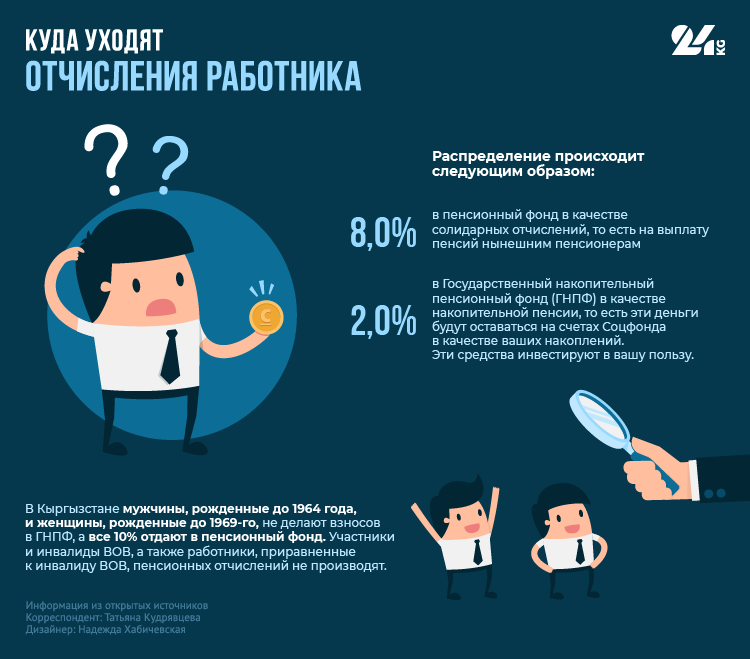

Сколько забирают с зарплаты?

Оставшиеся 2 процента поступают в Государственный накопительный пенсионный фонд. Он должен инвестировать их, приумножая пенсионные накопления. Узнать о состоянии этих счетов можно, запросив выписку в Соцфонде.

Для этого надо оформить заявку в Соцфонде. Негосударственные накопительные пенсионные фонды, как правило, нацелены на получение прибыли, соответственно, эффективнее управляют накоплениями.

Есть одна проблема. В Кыргызстане только один негосударственный накопительный пенсионный фонд.

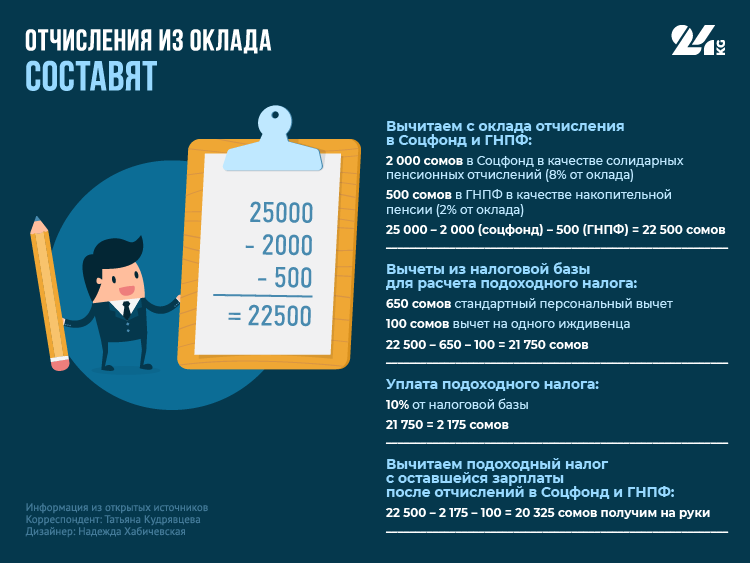

Как платить меньше налогов

С зарплаты вы не только перечисляете деньги на будущую пенсию, но и платите налоги. Этот поможет вам платить в Соцфонд меньше. Давайте разбираться, как такое сделать.

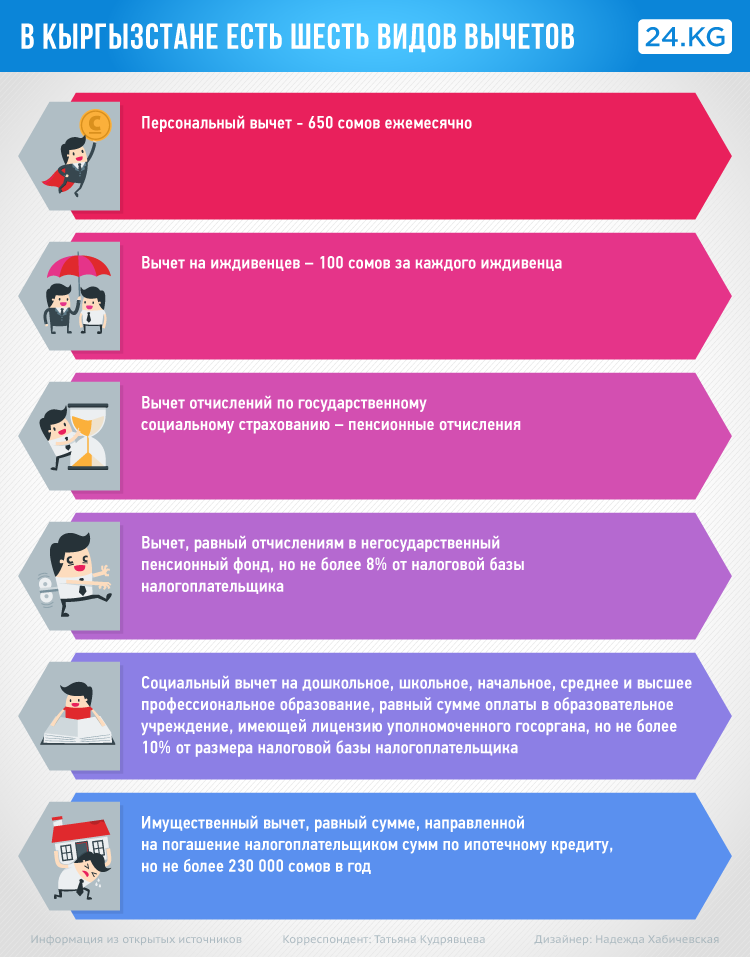

С зарплаты вы должны уплатить подоходный налог — 10 процентов. Но каждый налогоплательщик, согласно Налоговому кодексу, имеет право на стандартные и социальные вычеты.

Простыми словами, вы можете отнять от суммы оклада те деньги, которые уплатили в качестве пенсионных взносов, некоторые вычеты, и уплатить подоходный налог в 10 процентов от оставшейся суммы оклада.

Давайте подсчитаем

Чтобы понять, как работает система налоговых и социальных отчислений, возьмем простой пример. Зарплата Дастана составляет 25 тысяч сомов. Он женат, и у него есть годовалый сын. Жена работает в коммерческой организации.

Рассчитаем сумму его социальных отчислений. Отчисления из Фонда оплаты труда работодателя в пользу Дастана составят:

- 3 тысячи 750 сомов в Соцфонд в качестве солидарных пенсионных отчислений (15 процентов от оклада);

- 500 сомов в ФОМС (2 процента от оклада);

- 62,5 сома в ФОТ (0,25 процента от оклада);

На оклад работника эти отчисления не влияют. Он остается прежним — 25 тысяч сомов.

В следующих материалах мы подробнее расскажем о вычетах, которые позволяют платить меньше налогов. И дадим подробную инструкцию, как их получить.

Сколько это составляет процентов

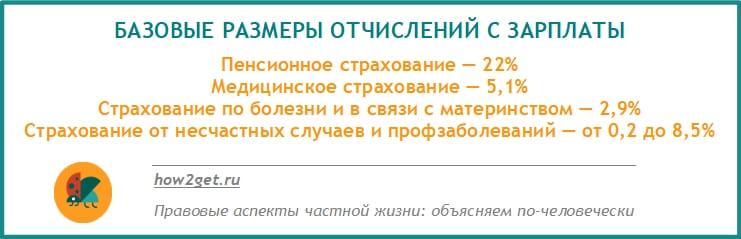

Российское законодательство предусматривает несколько вариантов начисления отчислений в ПФР. По общему правилу туда направляют 22 % заработка. Как только гражданин заработает с начала года 1 465 000 руб. (предельная база для начисления взносов на ОПС в 2021 г.), на его зарплату начнут начислять взносы по ставке 10 %.

Для отдельных категорий работодателей предусмотрены льготы. Например, компания, развивающаяся в сфере IT-технологий, в 2021 г. начисляет взносы на ОПС в размере 6 %. А организация или ИП, которые имеют статус субъекта малого или среднего предпринимательства, уплачивают в ПФР 10% с суммы, превышающей МРОТ. К примеру, ИП установил сотруднику заработную плату в размере 30 000 руб. С суммы в 12 792 руб. (МРОТ на текущий год) предприниматель платит по общей ставке в 22 %, а на оставшуюся (17 208 руб.) начисляет 10 % на пенсионное обеспечение.

Некоторым компаниям повезло меньше. В зависимости от вида деятельности, опасности работ, на которых заняты работники, класса условий труда на рабочих местах предусмотрены дополнительные, повышающие, тарифы на ОПС в размере от 2 до 9 процентов.

Помимо обязательных платежей в бюджет, работник имеет возможность вносить дополнительные деньги на индивидуальный счет в ПФР. Это делается самостоятельно либо через направление заявления работодателю. Тот на основании заявления начнет удерживать указанную сумму из заработка сотрудника и перечислять деньги в бюджет государства.

Если говорить про ОМС, то ставка тут не меняется независимо ни от каких факторов и составляет 5,1 %.

Еще один обязательный вид отчислений — на социальное страхование. Власти установили его на уровне 2,9 %, но при выполнении отдельных работ повышенной опасности работодателям приходится доплачивать (см. ст. 429 НК РФ). Взносы на ВНиМ начисляют в пределах определенной суммы — в 2021 г. это 966 000 руб. Когда работник заработает больше, его доход соцвзносами больше не облагают.

Остался последний вид страхового обеспечения, о котором мы еще не рассказали, — НС и ПЗ (от несчастных случаев и профзаболеваний). Его размер зависит от того, насколько опасен для работников труд и в каких условиях они выполняют трудовые обязанности. Всего определено 32 класса профессионального риска, и тариф в зависимости от класса варьирует от 0,2 до 8,5 процента. Дополнительно установлены льготы, есть возможность получить скидки от ФСС, если подтвердить основной вид осуществляемой деятельности. К примеру, компании, где люди работают только в офисах, почти никогда не несут такие затраты, поскольку считается, что у них минимальный класс профессионального риска. Но, если организация добывает цветные металлы или руды под землей, ей обязательно присвоят максимальный класс опасности, и страховой тариф на НС и ПЗ для нее будет максимальным — 8,5 %.

Справочная информация для работника — страховые взносы, сколько процентов от зарплаты (в общем случае):

- ОПС — 22 %;

- ОМС — 5,1 %;

- ВНиМ — 2,9 %;

- НС и ПЗ — от 0,2 до 8,5 %.

Итого от 30,02 до 38,5 %.

Отчисления на пенсию. Как платить меньше налогов?

Каждый, кто работает официально, делает социальные отчисления для формирования будущей пенсии. Но знаете ли вы, что 2 процента от вашего оклада направляются в Государственный накопительный пенсионный фонд? Он инвестирует ваши средства и так увеличивает будущую пенсию?

Как узнать, какая будет пенсия?

Многие пока даже не задумываются о том, что они будут делать, когда настанет пенсионный возраст. А ведь надо заранее начать формировать отчисления, чтобы потом было на что жить в старости.

Но даже если вы исправно делаете все отчисления, то не всегда знаете, какую сумму и на что отчисляете с зарплаты.

Для получения информации о своих отчислениях вы можете взять выписку из личных страховых счетов в Социальном фонде.

Но вопрос, сколько мы должны отчислять и зачем, остается открытым. Для начала рассмотрим формирование отчислений работников государственных и коммерческих предприятий.

Итак, если вы работаете официально, то отчисления делаете как вы сами, так и ваш работодатель. Эту обязанность на него возложило государство.

Сколько отчисляет работодатель?

Работодатель отчисляет в вашу пользу 17,25 процента от вашего оклада из фонда оплаты труда, то есть из своего кармана. Эта сумма не вычитается с вашей зарплаты. Но не вся сумма пойдет только на формирование пенсии. Есть еще отчисления в Фонд обязательного медицинского страхования и Фонд оздоровления трудящихся.

Для инвалидов I и II групп работодатель отчисления в ФОМС не производит. Для иностранцев, временно пребывающих в Кыргызстане, работодатель отчисляет только 3 процента в Соцфонд в качестве солидарных пенсионных отчислений.

Сколько забирают с зарплаты?

Несмотря на солидные отчисления работодателей, с зарплаты сотрудников тоже вычитываются деньги на социальные отчисления. По закону из оклада работника вычитывают 10 процентов в качестве солидарно-накопительного пенсионного отчисления.

Обратите внимание, что Государственный накопительный пенсионный фонд должен инвестировать те самые 2 процента, которые мы отчисляем им со своей зарплаты, и преумножать ваши пенсионные накопления. Узнать о состоянии этих счетов можно, запросив выписку в Соцфонде.

Если инвестиционная политика Государственного накопительного пенсионного фонда вас не устроит и покажется малоэффективной, можете перечислять эти 2 процента в частные, негосударственные пенсионные фонды.

Для этого надо оформить заявку в Соцфонде. Негосударственные накопительные пенсионные фонды, как правило, нацелены на получение прибыли, соответственно, они более эффективно управляют накоплениями.

Есть только одна проблема. В Кыргызстане есть только один негосударственный накопительный пенсионный фонд.

Как платить в Соцфонд меньше

Кроме отчислений в Социальный фонд, со своей зарплаты вы должны уплатить подоходный налог. Сумма вашей зарплаты — это налоговая база для начисления подоходного налога в размере 10 процентов.

Перед тем как начислить 10 процентов подоходного налога, каждый налогоплательщик, согласно Налоговому кодексу, имеет право на стандартные и социальные вычеты, чтобы уменьшить начисляемый налог.

Простыми словами, вы можете отнять с суммы оклада те деньги, которые уплатили в качестве пенсионных взносов, и отнять некоторые вычеты и уплатить подоходный налог в 10 процентов от оставшейся суммы оклада.

Давайте посчитаем

Простому человеку крайне сложно понять, как же работает эта система. Поэтому разберем все на простом примере.

Зарплата Дастана составляет 25 тысяч сомов. Он женат, и у него есть годовалый сын. Его жена работает в коммерческой организации.

Рассчитаем сумму его социальных отчислений:

• Отчисления из Фонда оплаты труда работодателя в пользу Дастана составят:

3 тысячи 750 сомов в Соцфонд в качестве солидарных пенсионных отчислений (15 процентов от оклада)

500 сомов в ФОМС (2 процента от оклада)

62,5 сома в ФОТ (0,25 процента от оклада)

На оклад работника эти отчисления не влияют. Он остается прежним — 25 тысяч сомов.

В следующей статье мы расскажем, какие отчисления делают индивидуальные предприниматели, можно ли нашим гражданам самим себе обеспечить достойную пенсию и как это сделать.

Пенсионные отчисления: сколько процентов от заработной платы перечисляет работодатель

Основной тариф

В общем случае отчисления на будущую пенсию сотрудников производятся по ставке 22% и 10%. Эти тарифы применяются в зависимости от размера, которого достиг доход работника с начала года: пока доход не превысил установленный законом лимит, на пенсионное страхование отчисляется 22%, а с суммы, превысившей предельное значение – 10% (пп. 1 ст. 426 НК РФ).

Предельная база доходов, с которых производятся пенсионные отчисления в 2018 году по основному тарифу, выросла – теперь она составляет 1 021 000 руб. Это значит, что:

- пока доходы работника не превышают 1 021 000 руб., работодатель производит пенсионные отчисления по ставке 22%.

- отчисления с дохода работника, превышающего 1 021 000, рассчитываются по тарифу 10%.

Пониженный тариф

Если работодатель относится к одной из категорий, перечисленных в п. 1 ст. 427 НК РФ, он может применять в пределах лимита базы меньший процент пенсионных отчислений от зарплаты работников:

- 20% – тариф для имеющих наемных работников ИП на «патенте» (кроме сдающих в аренду землю и недвижимость, и ведущих бизнес в общепите и розничной торговле), аптек на «вмененке», некоммерческих и социальных организаций, благотворительных организаций на «упрощенке» и фирм на УСН, занимающихся льготируемыми видами деятельности, составляющими не менее 70% от общего дохода при поступлениях не выше 79 млн. руб. в год;

- 14% – применяется участниками проекта «Сколково»;

- 13% – используют фирмы и партнерства на УСН, внедряющие результаты интеллектуальной деятельности, право на которые принадлежит госучреждениям, а также фирмы и ИП, заключившие соглашения с руководством ОЭЗ на технико-внедренческую и туристскую деятельность;

- 8% – применяют IT-организации;

- 6% – тариф для участников ОЭЗ в Крыму и Севастополе, резидентов свободного порта «Владивосток», и территорий опережающего развития;

- 0% – применяется к выплатам членов экипажей судов, числящихся в «Российском международном судовом реестре», организациями, которые эти выплаты производят.

Работодатели, применяющие перечисленные ставки пенсионных взносов, делают по ним отчисления до тех пор, пока доход застрахованного лица не достигнет предела в 1 021 000 руб. С суммы превышения пониженные пенсионные взносы не начисляются.

Дополнительный тариф

Если работа, которую выполняет персонал, относится к опасным и вредным видам, пенсионное отчисление от зарплаты производится еще и по дополнительному тарифу. Размер доптарифа зависит от вида работ и уровня опасности условий труда, а также от того, проводилась ли работодателем их спецоценка.

Если спецоценка проводилась, и уровню «вредности» присвоен соответствующий класс (подкласс), для формирования будущих пенсий применяются ставки (п. 3 ст. 428 НК РФ):

- 0% – классы 1 и 2;

- 2% – подкласс 3.1;

- 4% — подкласс 3.2;

- 6% — подкласс 3.3;

- 7% — подкласс 3.4;

- 8% — класс 4.

При оптимальном и допустимом уровне, доптариф нулевой, а чем выше степень опасности условий и присвоенный им класс, тем выше дополнительные отчисления ПФР.

Если спецоценка не проводилась, размер пенсионных отчислений определяется другими ставками:

- 9% – отчисления за работников, входящих в Список № 1 (п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ);

- 6% – отчисляется за работников по Списку № 2 и так называемым «малым» спискам (п.п. 2-18 ч. 1 закона № 400-ФЗ).

Применение доптарифов не ограничено предельным размером базы: даже когда доход работника «перевалит» предел в 1 021 000 руб., начисление его «пенсионных» допвзносов продолжится.

Влияние величины отчислений в ПФ на размер будущей пенсии

Говоря о величине страховой пенсии необходимо отметить, что на нее оказывает влияние объем отчислений в ПФ РФ и так называемый страховой стаж. Таким образом, чем выше сумма заработной платы сотрудника, тем большие отчисления делает его работодатель, что дает право рассчитывать на больший объем обозначенной части выплат в старости.

Если говорить о страховом стаже, позволяющем назначать страховую пенсию по возрасту, то на сегодняшний день он составляет минимум 9 лет. С 2019 года эта цифра возрастет до 10 лет.

Переводимые в ПФ денежные средства конвертируются в пенсионные баллы, число которых зависит от трудового стажа и объема уплаченных взносов. Начисление баллов происходит за каждый год трудового стажа. Государство ежегодно индексирует стоимость каждого такого балла. В 2018 году она составляет 81,49 рублей.

К тому же в страховой части выплаты сидит фиксированная выплата, гарантированная государством. В нынешнем году ее сумма составит 4 982,9 рублей.

Для расчета страховой пенсии достаточно количество накопленных баллов умножить на их текущую стоимость и прибавить к полученной сумме гарантированную государством выплату.

Как отмечалось выше, накопительной частью пенсии работники могут распоряжаться самостоятельно, инвестировав ее в выбранные фонды. Ввиду большего размера доходности все больше граждан на сегодняшний день предпочитают негосударственные пенсионные фонды.

Накопленные средства могут передаваться по наследству. К тому же, выплаты по ним гарантированы государством.

Что выбрать: НПФ или ПФР?

Сегодня многие люди предпочитают хранить свои деньги не в государственном пенсионном фонде (ПФР), а в негосударственном. Причины вполне ясны и понятны – там предлагается больше размер доходности.

В чем есть дополнительные преимущества? Вы вольны сами выбирать ту компанию, которая будет распоряжаться вашими средствами. Вы заранее узнаете, в какие отрасли инвестируются сбережения, какие проценты дохода показывает организация в последние годы, сможете отслеживать состояние вашего счета через Интернет и т.д.

Помимо этого, накопления передаются по наследству. И не стоит беспокоиться о сохранности ваших денег – ваши выплаты от работодателей будут гарантированы государством, т.е. даже если НПФ по каким-либо причинам лишится своей лицензии, ваши средства будут переведены в ПФР.

Для того, чтобы выбрать НПФ, мы рекомендуем ознакомиться со следующими данными: