Как в бухучете провести дивиденды

Каждый расход компании подтверждают документами. Для перевода денег учредителю нужна причина — например, он получает зарплату как директор, берёт деньги в долг или под отчёт. За нарушение налоговики могут оштрафовать организацию и должностное лицо, а банк — заблокировать счёт. С перевода придётся заплатить НДФЛ, а если учредитель работает в организации — ещё и страховые взносы.

Любой человек или компания, которые владеют долей уставного капитала ООО. Размер вознаграждения не зависит от того, как вы помогаете организации. При распределении прибыли вы получите столько, сколько процентов уставного капитала вам принадлежит. Разрешено применять другую схему расчёта дивидендов, если вы приняли её при создании организации или все учредители проголосовали за изменение устава.

Определение понятия «дивиденды»

Дивиденды — это тот доход, который получает акционер или участник общества в виде доли чистой прибыли, распределенной обществом.

Определенным правилам подчиняется не только бухучет дивидендов, то есть способ отражения в проводках выплаты дивидендов, но и сама возможность наступления данного события — распределения прибыли. Иными словами, общество не может распределять прибыль и выплачивать дивиденды в любой момент по своему желанию.

Как АО, так и ООО могут начислять дивиденды ежеквартально, раз в полгода или по итогам года при соблюдении определенных условий.

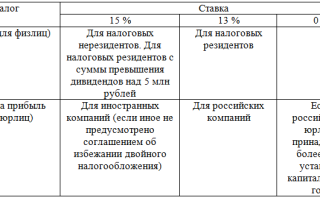

Не надо забывать и о том, что дивиденды, как и почти любой доход, облагаются налогом. Для физлиц это НДФЛ (страховые взносы с дивидендов не уплачиваются), для юрлиц — налог на прибыль. Кроме того, организация — плательщик дивидендов является налоговым агентом по этим налогам при выплате дивидендов.

Проводки по начислению и выплате дивидендов учредителю и акционерам

Для отражения любых хозяйственных операций используются проводки, рекомендованные Планом счетов (утв. Приказом Минфина от 31.10.2000 № 94н). Какие проводки при выплате дивидендов учредителю ООО или акционерам АО будут задействованы в конкретной компании, зависит:

- от того, кто является получателем;

- от способа расчета.

Разберемся, как провести выплату дивидендов в разных ситуациях.

Начислены дивиденды к выплате: проводка

После принятия решения о выплате распределяются причитающиеся к получению средства согласно списку получателей. В ООО — пропорционально доле (вкладу) участника. Акционерные общества определяют размер дивидендов для акций каждого типа. Затем начисление отражается на счетах учета.

Проводки по начислению дивидендов:

- для получателей, не работающих в компании (не важно, юридическое это лицо или физическое) — Дт 84/Кт 75.2 (субсчет «Расчеты по выплате доходов»);

- для сотрудников организации Дт 84/Кт 70 (к сч. 70 рекомендуется открыть отдельный субсчет «Расчеты по дивидендам»).

То есть, с 84 счета полученная прибыль распределяется на счета расчетов с учредителями в разрезе конкретных лиц.

Пример

На выплату дивидендов акционерам АО «Альфа» за 2019 г. направляется сумма в 3 300 000 руб., число акций – 20 тыс. шт., из которых 11 тыс. принадлежат ООО «Мир», 9 тыс. – руководителю компании, с которым заключен трудовой договор.

На одну акцию приходится:

3 300 000 руб. / 20 000 шт. = 165 руб. дивидендов.

Каждому акционеру общество начислит дивиденды по количеству акций, которыми он владеет – умножая 165 руб. на число акций:

11 000 х 165 = 1 815 000 руб. – дивиденды ООО «Мир»,

9 000 х 165 = 1 485 000 – дивиденды руководителя.

Бухгалтер покажет, что чистая прибыль направлена на выплату дивидендов проводками:

- Дт 84/Кт 75.2 – 1 815 000 руб., дивиденды начислены ООО «Мир»;

- Дт 84/Кт 70 – 1 485 000 руб., начислены дивиденды руководителю АО «Альфа».

Пример

Компания ООО «Луч», учредителями которой являются Смирнов (доля в уставном капитале 51%) и Потапов (доля 49%), за 2019 год получила чистую прибыль в сумме 600000 руб. Руководит организацией в должности генерального директора Смирнов (с ним заключен трудовой договор). По итогам года учредители решили выплатить в качестве дивидендов 400000 руб., а остальные средства оставить в оборотном капитале общества. Согласно долям учредителей, им начислены дивиденды в сумме:

- 400 000 х 51% = 204 000 руб. — Смирнову;

- 400 000 х 49% = 196 000 руб. – Потапову.

После того, как были начислены дивиденды к выплате, проводки бухгалтер записал так:

- Дт 84/Кт 75.2 Потапов – 196 000 руб.;

- Дт 84/Кт 70 Смирнов – 204 000 руб.

Следующие проводки появятся после фактической выплаты средств или после истечения срока истребования (3 года после даты, не позже которой компания должна была рассчитаться).

Выдаем дивиденды…

Источником выплаты дивидендов является чистая прибыль, полученная компанией.

Для обобщения информации о ее наличии и движении предназначен счет 84 «Нераспределенная прибыль (непокрытый убыток)». А для отражения всех расчетов с учредителями предназначен одноименный счет 75. При этом операции по выплате дивидендов здесь нужно учитывать обособленно на специальном субсчете 75-2 «Расчеты по выплате доходов». Таким образом, по итогам общего собрания, на котором было принято решение о направлении части прибыли на выплату дивидендов, бухгалтер должен сделать следующую проводку по каждому учредителю:

ДЕБЕТ 84 КРЕДИТ 75-2

– начислены дивиденды участникам (акционерам).

Однако из этого правила есть исключение: если учредителями являются сотрудники организации, начисление им дивидендов нужно отражать по кредиту счета 70 «Расчеты с персоналом по оплате труда».

Проводка при этом будет такой:

ДЕБЕТ 84 КРЕДИТ 70

– начислены дивиденды сотрудникам, являющимся учредителями.

Такими проводками отражают начисление как годовых, так и промежуточных дивидендов. Заметим, что при составлении бухгалтерского баланса, сумму промежуточных дивидендов, выплаченных в течение года, в разделе «Капитал и резервы» нужно отражать обособленно (письмо Минфина России от 19 декабря 2006 г. № 07-05-06/302).

Выполняя функции налогового агента, организация должна удержать и перечислить в бюджет налог на прибыль (если учредитель – организация) или НДФЛ (если учредитель – физическое лицо).

Учредитель же получит дивиденды за минусом налога (за исключением случаев, когда учредителями выступают неплательщики налога на прибыль). Эти операции бухгалтер должен отразить такими проводками:

ДЕБЕТ 75-2 (70) КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» (субсчет «Расчеты по НДФЛ»)

– удержан налог с дивидендов;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» (субсчет «Расчеты по НДФЛ») КРЕДИТ 51

– перечислен налог в бюджет;

ДЕБЕТ 75-2 (70) КРЕДИТ 51 (50, 52)

– выплачены дивиденды учредителю.

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Выплата дивидендов деньгами проводки | ||||

| 84 | 70 (75-2) | 175 000 | Начисление дивидендов акционеру-резиденту пропорционально долевому участию каждого учредителя (500 000 руб. / 200 акций х 70 акций) | Акт акционерного собрания |

| 84 | 70 (75-2) | 325 000 | Начисление дивидендов (проводки) акционеру-резиденту пропорционально долевому участию каждого учредителя (500 000 руб. / 200 акций х 130 акций) | Акт акционерного собрания |

| 70 (75-2) | 68/НДФЛ | 22 750 | Удержан подоходный налог (НДФЛ) с дивидендов физлица-резидента (175 000 руб. х 13%) | Бух. расчет |

| 70 (75-2) | 68/НДФЛ | 48 750 | Удержан подоходный налог (НДФЛ) с дивидендов физ.лица-нерезидента (325 000 руб. х 15%) | Бух. расчет |

| 70 (75-2) | 68/Прибыль | 22 750 | Удержан налог на прибыль с доходов отечественных организаций (175 000 руб. х 13%) | Бух. расчет |

| 70 (75-2) | 68/Прибыль | 48 750 | Удержан налог на прибыль с доходов иностранных предприятий (325 000 руб. х 15%) | Бух. расчет |

| 70 (75-2) | 50 (51) | 152 250 | В денежной форме по наличному (безналичному) расчету выплачены дивиденды физическому лицу – резиденту (175 000 руб. – 22 750 руб.) | РКО, платежное поручение |

| 70 (75-2) | 50 (51) | 276 250 | В денежной форме по наличному (безналичному) расчету выплачены дивиденды физическому лицу – резиденту (325 000 руб. – 48 750 руб.) | РКО, платежное поручение |

| Выдача дивидендов товарными ценностями | ||||

| 70 (75-2) | 90-1 | 275 000 | В счет выплаты дивидендов начислена выручка от реализации товаров (готовой продукции) | Акт акционерного собрания |

| 90-2 | 43 (41) | 150 000 | Списана себестоимость этой продукции | Расходная накладная |

| 90-3 | 68/НДС | 49 500 | Начислен НДС (275 000 руб. * 18%) | |

| Выдача дивидендов основными средствами | ||||

| 70 (75-2) | 91-1 | 100 000 | В счет выплаты дивидендов передано основное средства | Акт акционерного собрания, акт приема/ передачи ОС |

| 91-2 | 10 | 75 000 | Списаны материалы, которые были переданы в счет выплаты дивидендов | Акт списания |

| 01-В | 01 | 120 000 | Списана первоначальная стоимость, передаваемого ОС | |

| 02 | 01-В | 20 000 | Списание амортизации по данному объекту за весь период его эксплуатации | |

| 91-2 | 01-В | 100 000 | Списана остаточная стоимость переданного объекта (12 000 руб. – 20 000 руб.) | |

| 91-2 | 68/НДС | 18 000 | Начислен НДС (100 000 руб. * 18%) | |

| Начисление дивидендов при убытке проводки | ||||

| 84 | 70 (75-2) | 180 000 | Начислены дивиденды резиденту РФ | Акт акционерного собрания |

| 70 (75-2) | 68/НДФЛ | 23 400 | Удержан НДФЛ с данного дохода (180 000 руб. х 13%) | Бух. расчет |

| 70 (75-2) | 50 (51) | 156 600 | Выплата начисленных дивидендов (18 000 руб. – 23 400 руб.) | РКО, платежное поручение |

| 70 (75-2) | 84 | 180 000 | Сторнирование начисленных дивидендов | Фин. результаты |

| 91-2 | 73 | 180 000 | Начислены прочие выплаты резиденту РФ | Фин. результаты |

| 68/ НДФЛ | 70 (75-2) | 23 400 | Сторнирование удержанного НДФЛ с дивидендов | Фин. результаты |

| 73 | 68/НДФЛ | 23 400 | Удержан НДФЛ с прочих выплат резидента РФ | Фин. результаты |

| 50 (51) | 70 (75-2) | 156 600 | Сторнирование выплаченных дивидендов | Фин. результаты |

| 73 | 50 (51) | 156 600 | Перечислены прочие выплаты резиденту РФ | РКО, платежное поручение |

| 99 | 68/Прибыль | 36 000 | Начислено постоянное налоговое обязательство | Декларация |

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Как отразить выплату дивидендов в учете и удержать НДФЛ

В конце марта организации подводят итоги работы за год. У бухгалтеров ООО и АО появляется дополнительная нагрузка – дивиденды в АО и доли распределенной прибыли в ООО – их нужно начислить, выплатить, отразить в учете, и заплатить с них НДФЛ.

Под «дивидендами» принято понимать выплаты вознаграждения владельцам акций. Однако НК, в ст.43 приравнивает к дивидендам и доли распределенной прибыли, которые получают участники ООО.

Поэтому в статье будут рассмотрены особенности учета, которые характерны как для АО, так и ООО: когда появляется право на выплату дивидендов, какими документами нужно оформлять выплату дивидендов, как отразить начисление дивидендов в учете, как отразить выплату дивидендов, начисление и уплата НДФЛ с суммы дивидендов, отражение дивидендов и НДФЛ с них в формах 2-НДФЛ и 6-НДФЛ.

Содержание статьи:

1. Когда появляется право выплаты дивидендов акционерам АО и доли прибыли участникам ООО

2. Право на получение доли прибыли участниками ООО

3. Как оформить выплату дивидендов в АО и прибыли в ООО?

4. Как отразить начисление дивидендов в учете?

5. Как отразить выплату дивидендов акционерам?

6. Сроки и порядок учета выплаты долей прибыли участникам ООО

7. Начисление и выплата дивидендов в 1С версии 8.3

8. НДФЛ с суммы дивидендов: начисление и уплата

9. Начисленные дивиденды в 6-НДФЛ

10. Отражение дивидендов в 2-НДФЛ

Если вы предпочитаете смотреть видео — самое важное по теме вы найдете в видеоуроке:

А теперь, более подробно пройдем по всем пунктам плана статьи.

1. Когда появляется право выплаты дивидендов акционерам АО

Основные нормативные документы:

- Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах»

- Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»

- НК, часть II

АО и ООО могут выплачивать дивиденды и доли от прибыли по итогам работы за первый квартал, полугодие, девять месяцев и год.

Рассмотрим право выплаты дивидендов в АО. Единственное основание для выплаты дивидендов владельцам обычных и привилегированных акций – протокол общего собрания акционеров. Именно на таком собрании принимается решение о том, будут ли вообще выплачиваться дивиденды акционерам или нет.

Есть еще и законодательные ограничения на выплату дивидендов, они приведены в ст.43 закона № 208-ФЗ.

Очень интересна судебная практика по вопросам права на выплату и получение дивидендов. Из нее следуют важные выводы о правах АО и акционеров.

В протоколе должны быть определены:

- размер дивидендов по каждой категории акций

- форма выплаты (денежная или неденежная)

- порядок выплаты дивидендов в неденежной форме

- дата, на которую будет определен список акционеров

2. Право на получение доли прибыли участниками ООО

Доля прибыли, которая должна быть распределена между участниками ООО определяется общим собранием его участников. Решение участников должно быть записано в протоколе собрания.

В протоколе достаточно зафиксировать сумму чистой прибыли, которая будет выплачена участникам. А само распределение прибыли происходит:

- пропорционально долям участников (абз.1 п.2 ст.28 закона № 14-ФЗ)

- на основании устава, если в нем определен другой порядок распределения прибыли (абз.2 п.2 ст.28 закона № 14-ФЗ)

Также нужно помнить, что ст.29 закона № 14-ФЗ определены ситуации, в которых ООО не может распределять прибыль между своими участниками.

3. Как оформить выплату дивидендов в АО и прибыли в ООО?

Больших различий между АО и ООО нет. Но есть отдельные нюансы.

После того, как прошло собрание акционеров, не позднее трех рабочих дней после его окончания должен быть оформлен протокол. Обязательные реквизиты протокола общего собрания акционеров:

- дата составления

- номер

- место и дата проведения собрания

- председатель и секретарь собрания

- общее количество голосов, которые есть у владельцев голосующих акций

- количество голосов у тех, кто принимал участие в собрании

- повестка дня

- вопросы, по которым проводилось голосование и результаты голосования

- принятые решения, в том числе и о размере дивидендов

- подписи учредителей

На основании протокола выпускается приказ по организации, который должен обеспечить выплату дивидендов. Основание для приказа – протокол общего собрания акционеров или выписка из него.

Итак, как же правильно оформить выплату дивидендов?

- протокол (в двух экземплярах)

- приказ

Если в протоколе нет решения о выплате дивидендов, то приказ делать не нужно.

Как оформить выплату долей распределенной прибыли в ООО? На основании протокола или решения общего собрания участников, в ООО выпускают приказ. В приказе указывается только сумма чистой прибыли, которую нужно выплатить.

На основании приказа бухгалтер делает расчет: определяет сумму, которую нужно выплатить каждому из участников ООО. За базу распределения надо брать доли участников или тот порядок, который определен уставом.

Расчет оформляется бухгалтерской справкой.

4. Как отразить начисление дивидендов в учете?

Источник выплаты дивидендов и долей прибыли – чистая прибыль, которая определяется по данным бухгалтерской отчетности АО и ООО.

Для учета чистой прибыли Планом счетов (приказ Минфина от 31.10.2000 № 94н) предусмотрен счет 84 «Нераспределенная прибыль (непокрытый убыток).

«Вторая» сторона проводки:

- счет 75, если акционер (участник) не сотрудник организации

- счет 70, когда дивиденды нужно выплатить работнику

Бухгалтерские проводки на дивиденды, таким образом, получатся следующие:

Дт 84 – Кт 70 (75)

5. Как отразить выплату дивидендов акционерам?

После того, как дивиденды начислены, их нужно выплатить.

Законами установлены разные сроки и правила выплат для АО и ООО.

Законом № 208-ФЗ в п.6 ст.42 установлены сроки выплаты дивидендов:

- 10 рабочих дней для номинального держателя акций и доверительного управляющего, который является профессиональным участником рынка ценных бумаг. Оба должны быть зарегистрированы в реестре акционеров

- 25 рабочих дней другим лицам, которые зарегистрированы в реестре

Кто такие номинальные держатели акций и доверительные управляющие?

Номинальный держатель акций – депозитарий, на лицевом счете которого учитываются права на принадлежащие другим лицам ценные бумаги.

Доверительный управляющий – профессиональный участник рынка ценных бумаг, которому были переданы ценные бумаги, в нашем случае акции. Доверительный управляющий ведет учет ценных бумаг и соблюдает все права и обязанности, которые связаны с такими бумагами.

Если говорить простыми словами, номинальные держатели акций и доверительные управляющие – это, своего рода, посредники между АО и владельцами акций. Таким «посредникам» выплаты дивидендов нужно проводить раньше, чем всем остальным акционерам.

Дивиденды могут быть перечислены:

- на банковские счета (физических и юридических лиц)

- почтовым переводом только физическим лицам, когда нет информации о банковском счете

Перечисление дивидендов отражается в учете проводками:

- физическим лицам, с которых удержан НДФЛ

Дт 70 (75) – Кт 51 на сумму дивидендов за минусом НДФЛ

Дт 70 (75) – Кт 68 на сумму НДФЛ

- юридическим лицам

Дт 75 – Кт 51 на всю сумму дивидендов

Обратите внимание, что в ст.42 закона № 208-ФЗ не предусмотрена выплата дивидендов наличными деньгами через кассу организации.

Подробнее про расчет и удержание НДФЛ будет рассказано ниже.

6. Сроки и порядок учета выплаты долей прибыли участникам ООО

Срок выплаты доли прибыли может быть определен в уставе. Но он не может превышать 60 дней со дня принятия решения о распределении прибыли (ст.28 закона № 14-ФЗ). Когда в уставе не прописан срок выплат, то также действует правило шестидесяти дней.

Выплата долей распределенной прибыли может проводиться как безналичными переводами на расчетные счета, так и наличными деньгами через кассу организации.

Если предполагается выплата из кассы, то нужно помнить о том, что согласно п.2 Указаний ЦБ РФ № 3073-У от 07.10.13 «Об осуществлении наличных расчетов», на выплату долей распределенной прибыли не может быть израсходована текущая выручка, которая поступила в кассу за проданные товары, работы, услуги. Наличные деньги нужно сначала получить в банке, а только потом выдавать участникам ООО.

Бухгалтерские проводки при выплате долей распределенной прибыли между участниками:

- физическим лицам, с которых удерживается НДФЛ

Дт 70 (75) – Кт 50 (51) на сумму дивидендов за минусом НДФЛ

Дт 68 – Кт 51 на сумму НДФЛ

- юридическим лицам

Дт 75 – Кт 50 (51) на всю сумму дивидендов

7. Начисление и выплата дивидендов в 1С версии 8.3

О том как правильно отразить в учете начисление и выплату дивидендов с помощью программы 1С версии 8.3 показано в нашем видео.

8. НДФЛ с суммы дивидендов: начисление и уплата

Организация, которая выплачивает дивиденды, обязана начислить и уплатить в бюджет НДФЛ с суммы выплаченных дивидендов. Другими словами – АО и ООО выступают налоговыми агентами по НДФЛ. Такая обязанность следует из п.3 ст.214 НК.

Налоговая ставка по НДФЛ для резидентов составляет 13% (п.1 ст.224 НК), для нерезидентов – 15%. Налоговые вычеты при расчете суммы НДФЛ не применяются (п.3 ст.210 НК).

Удержание НДФЛ, согласно п.4 ст.226, происходит на дату выплаты дивидендов. Это значит, что проводка:

Дт 75 (70) – Кт 68

выполняется в день выплаты дивидендов.

А вот сроки перечисления НДФЛ в бюджет у ООО и АО отличаются.

С ООО все просто: удержанный НДФЛ нужно перечислить в день выплаты дивидендов или на следующий день после выплаты (п.6 ст.226 НК).

С АО немного сложнее. Согласно п.4 ст.226.1 НК, российская организация, которая выплачивает доходы по своим ценным бумагам, является налоговым агентом.

Налоговый агент в рамках п.9 ст.226.1 должен уплатить удержанный НДФЛ в течение месяца. Отсчет начинается с наиболее ранней из дат:

- дата окончания налогового периода;

- дата выплаты денежных средств;

- дата окончания срока действия договора, на основании которого АО выплачивает дивиденды физ.лицу, причем во внимание нужно брать договор, последний по дате начала действия.

При перечислении НДФЛ в бюджет должна быть сделана проводка: Дт 68 – Кт 51. Кстати, в одной из статей мы уже подробно разбирали правила заполнения платежных поручений.

На этом обязанности организации, которая выплатила дивиденды и доли распределенной прибыли не заканчиваются. Выплаченные дивиденды нужно отразить в качестве дохода в справках по формам 2-НДФЛ и 6-НДФЛ.

9. Начисленные дивиденды в 6-НДФЛ

В каких строках 6-НДФЛ отражаются начисленные дивиденды?

В строке 020 вместе со всеми начисленными доходами, отдельно выделяются в строке 025.

Строки для отражения суммы НДФЛ:

- 040, по этой строке НДФЛ с дивидендов показывается вместе с НДФЛ от других доходов

- 045, в этой строке выделяется НДФЛ только с дивидендов

В справке по форме 6-НДФЛ должны быть указаны:

- дата получения дивидендов (стр.100)

- дата удержания налога (стр.110), даты по строкам 100 и 110 будут совпадать

- дата перечисления НДФЛ в бюджет (стр.120), о сроках перечисления было написано в предыдущем разделе

Для АО и ООО порядок отражения дивидендов и долей распределенной прибыли в 6-НДФЛ одинаковый.

Давайте рассмотрим пример выплаты дивидендов:

ООО в марте 2017 года распределило дивиденды за 2016 год. 28.03.2017 была выплачена 1-я часть распределенной суммы — 150 000 руб. 11.04.2017 был выплачен остаток — 80 000 руб.

Отражение начисленных дивидендов и НДФЛ в 6-НДФЛ в первом квартале:

6-НДФЛ за первое полугодие будет выглядеть так:

Теперь вы знаете, как отразить выплату дивидендов в расчете 6-НДФЛ. Но отчетность по данному налогу этой формой не ограничивается.

10. Отражение дивидендов в 2-НДФЛ

Справка по форме 2-НДФЛ выдается организацией по заявлению работника, в ней отражаются все доходы, вычеты и сумма удержанного налога.

Форма справки и порядок заполнения утверждены Приказом ФНС России № ММВ-7-11/485@ от 30.10.2015. А коды видов доходов и вычетов – Приказом Минфина РФ № ММВ-7-11/387@ от 10.09.2015.

Для отражения дивидендов в справке 2-НДФЛ, нужно использовать код 1010.

Как и в случае с 6-НДФЛ, правила заполнения для АО и ООО одинаковые.

Данные примера выплаты дивидендов из предыдущего пункта дополним следующими условиями: распределенная сумма была выплачена четырем участникам ООО в равных долях. Значит, каждый из участников получил:

28.03.2017 по 37500 рублей (НДФЛ 4875 рублей)

11.04.2017 по 20000 рублей (НДФЛ 2600 рублей)

Один из участников в 2018 году попросит справку 2-НДФЛ для предъявления в налоговую. Эта справка в части выплаченных дивидендов будет иметь следующий вид:

Здесь мы коснулись только специфических моментов в заполнении справки. Очень подробно и пошагово справки 2-НДФЛ разбирались в этой статье, почитайте.

Сам по себе бухгалтерский учет начисления и выплаты дивидендов, а также удержания и перечисления НДФЛ несложный. Самое главное, чтобы у вас, как у бухгалтера, были все необходимые документы, которые подтверждают правомерность выплат.

Делитесь в комментариях своими историями и, конечно, задавайте вопросы.