Каковы особенности договора об ипотеке?

Обязательно ли страхование при ипотеке?

Ипотека — долгосрочный жилищный кредит на покупку жилья под залог недвижимости. Как правило, банки кредитуют на крупные суммы. При этом спрогнозировать, будет ли заемщик своевременно вносить платежи, невозможно. Для банка ипотека, по сути, не является рискованным видом кредитования, поскольку выданный кредит можно вернуть за счет реализации залогового имущества. Но наряду с этим, в условиях кредитования фигурируют страховые обязательства, в частности, страхование жизни. Обычно, оно не является обязательным, но обеспечивает дополнительную безопасность сделки как для банка (в страховых случаях гарантом выплат является страховая компания), так и для самого заемщика, покрывая ряд рисков. Также при оформлении ипотеки предлагаются и комплексные страховые продукты.

Ипотека — что это такое на примере

Ипотека — это форма кредита с залогом, в роли которого в данном случае выступает приобретаемая на кредитные деньги недвижимость.

Википедия вот так трактует это понятие:

Но более детально понять, что такое ипотека, проще всего будет на механизме, по которому действует ипотечное кредитование на приобретение жилья.

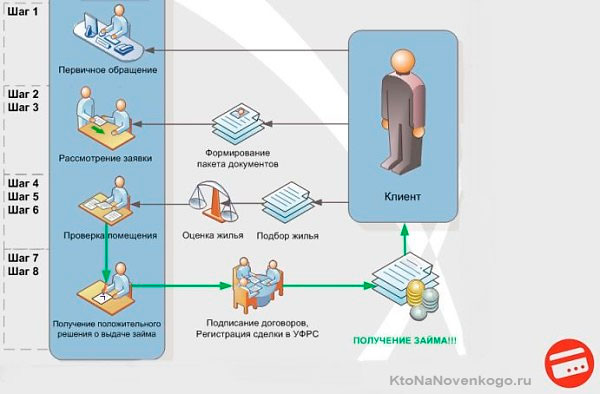

Давайте посмотрим на примере, как устроен и как работает механизм ипотеки:

- Некто Иванов собирается купить квартиру, но у него есть только часть денег (первоначальный взнос) на ее покупку;

- Иванов идет в банк и пишет заявление на ипотечное кредитование и предоставляет необходимые для этого документы (читайте об этом ниже);

- Банк принимает положительное решение;

- Иванов находит квартиру, которую хотел бы купить, и заключает с ее собственником предварительную договоренность (в устной или письменной форме), взяв копии правоустанавливающих документов;

- Банк заключает с Ивановым кредитный договор и сразу же совершается сделка купли-продажи между Ивановым и собственником приобретаемого объекта. Это наиболее типичный сценарий, но возможен и другой;

- Банк выдает требуемую денежную сумму на покупку жилья (переводит ее на счет продавца недвижимости либо в наличной форме посредством депозитной ячейки);

- Иванов и продавец регистрируют сделку в Росреестре (или в многофункциональном центре – МФЦ). Квартира становится собственностью (что это такое?) Иванова, но одновременно находится в залоге у банка, как гарантия того, что он в указанный срок погасит взятый кредит.

Если по каким-либо причинам Иванов не выплачивает долг, то банк вправе реализовать его квартиру и забрать сумму долга. До того момента, пока заемные средства не будут возвращены банку с процентами, Иванов не имеет права совершать какие-либо сделки с квартирой (дарить, продавать, менять, оставлять в залог по другой сделке), т. е. на квартиру накладывается обременение, о чем в Едином государственном реестре недвижимости (ЕГРН) фиксируется соответствующая запись;

Вывод: ипотека – это залоговое обеспечение в форме недвижимого имущества, которое может быть реализовано банком в случае нарушения заемщиком выполнения кредитных обязательств.

Приведенный ранее пример с куплей квартиры по ипотеке – это лишь частный случай ипотечного кредитования. Банковский кредит, взятый под залог недвижимости на иные цели (отличные от покупки жилья) – это тоже ипотека, т. к. в залоге находится недвижимое имущество.

Интересен факт происхождения слова «ипотека»: в переводе с древнегреческого означает «залог, основание». Так называли столб с надписью, которым отмечали участок земли, принадлежавший заемщику, который он должен был отдать кредитору, если вовремя не выплатит долг.

Как долго будет действовать программа?

Программа действует с 17 января 2018 г. до 1 марта 2023 г. с учетом следующих территориальных особенностей:

- в семье, проживающей на территории России (за исключением Дальневосточного федерального округа), второй или последующий ребенок должен родиться в период с 1 января 2018 г. до 31 декабря 2022 г. В этом случае ставка по кредиту составит 6%;

- в семье, которая проживает в Дальневосточном федеральном округе и приобретает жилье на его территории, второй или последующий ребенок должен родиться в период с 1 января 2019 г. до 31 декабря 2022 г. В этом случае ставка по кредиту будет 5%;

- в случае рождения второго или последующего ребенка с 1 июля по 31 декабря 2022 г. срок действия программы продлевается до 1 марта 2023 г.

Риски продавца

Благодаря участию банка, риски продавца сведены к минимуму. Это связано с заинтересованностью банка в успешном завершении сделки: вы получите свои деньги, банк получит в залог квартиру и право требования платежей по ипотечному кредиту от покупателя.

Банк оценивает заемщика, его дееспособность и платежеспособность, а также проверяет документы, поскольку ему необходима уверенность, что тот будет исправно выполнять платежи по кредитному договору. Риск нарваться на мошенника крайне мал: банк скорее не одобрит кредит, чем свяжется с сомнительным лицом.

Как правило, договор купли-продажи тоже составляется банком, а значит в нем не будет сомнительных и подводных камней. Сам договор является типовым. Расчеты тоже производятся через банк.

В конечном счете все риски продавца при продаже квартиры в ипотеку сводятся к тому, что сделка может не состояться. Причина возможна в следующем: либо покупатель откажется в ходе переговоров, либо банк не одобрит вашу квартиру для сделки. От первого случая никто не застрахован, но вы можете взять у него аванс, который в случае беспричинного отказа останется у вас. Второй случай сложнее. Почему банк может отказать?

- Перепланировки не узаконены;

- Квартира имеет обременение, например, на нее наложен арест;

- Жилье признано аварийным и подлежащим сносу;

- Значительный износ жилья;

- Квартира находится в деревянном доме;

- Плохое состояние квартиры, есть риск утраты ее стоимости в течение срока ипотечного кредита.

Подводные камни, есть ли они?

Есть, и их довольно много. Например, при страховании жизни, страховым случаем могут не признать травму или увечье, полученные под воздействием радиации, при участии в боевых действиях, занятии опасными видами спорта, а также отравление некачественным алкоголем.

Также причиной отказа может стать инвалидность или утеря работоспособности, вследствие хронической болезни, которой заемщик болел до заключения договора. Страховщики по-разному относятся к различным хроническим заболеваниям, на это тоже стоит обратить внимание.

Как рассчитать долю ипотеки в расходах?

Как правило, зона комфортной жизни заканчивается, если выплаты по кредиту будут превышать 30-40% от дохода. Для четкого понимания, что такое ипотека и насколько стойко вы выдержите ее бремя, проведите тест-драйв. Попробуйте прожить месяц, тратя на 40% меньше, чем обычно. Если это с легкостью удалось, значит, такое кредитование вам подойдет. Также в таком случае мы советуем задуматься, насколько рационально вы используете свои деньги на данный момент.

Тема кредитования, в частности ипотечного, в России сейчас очень актуальна. Ипотека – это долгая история, поэтому каждый из вышеперечисленных вопросов является весомым и обязательным к рассмотрению перед подписанием договора.

У вас остались вопросы после прочтения нашей статьи? Задайте их в комментариях ниже. Мы с удовольствием дадим вам совет.

До какого порога будут снижаться ипотечные ставки

Так как ипотека является долгосрочным кредитом, то по истечении какого-то времени ситуация в семье заемщиков может кардинально измениться. На этот случай многие юристы рекомендуют до заключения ипотечного соглашения оформить брачный договор (оформить его можно добровольно и он не является обязательным условием выдачи кредита).

Видео по теме:

Данный документ в будущем, при возникновении спорных вопросов, может урегулировать их, заранее распределив обязанности по оформлению и выплате кредитного договора.

Также данный договор может помочь при рассмотрении заявки на ипотеку – повысить шансы на ее согласование, даже если один из заемщиков не проходит по всем пунктам требований.

Процесс оформления ипотеки довольно прост, но следует учесть что:

- Воспользоваться возможностью оформления кредита есть только у российских граждан.

- Заемщики должны входить в возрастную категорию от 21 года, но не старше 75 лет.

- Стабильный доход с официального места работы, который можно документально подтвердить.

Надеемся, что данная статья помогла в этом многим нашим посетителям.