Начисляется Ли Уральский Коеффициент На Месячную Премию

Начисление районного коэффициента в 1С ЗУП 8

Сегодня мы с Вами детально разберем как в 1С:ЗУП 8 сделать начисления доплаты по районному коэффициенту.

Разберем ситуацию: В состав организации ООО «Швейная фабрика» входит обособленное подразделение ОП «Север», выделенное на отдельный баланс. Обособленное подразделение расположено в районе Крайнего Севера, где Правительством РФ установлен районный коэффициент — 1,4 к заработной плате. Сотрудник ОП Орлов С.А. принят на должность водителя, с оплатой исходя из тарифной ставки 20 000 руб. пропорционально отработанным дням. В феврале 2019 г. Орлову С.А. также начислена месячная премия в размере 6 000 руб.

Для этого необходимо выполнить 3 действия.

1. Делаем настройки для начисления доплаты по районному коэффициенту:

В 1С:ЗУП 3.1 уже поддерживается расчет доплаты по районному коэффициентув автоматическом режиме. В нашем примере обособленное подразделение ОП «Север», выделенное на отдельный баланс, входит в состав ООО «Швейная фабрика». Поэтому:

1. Открываемсправочник «Организации»выбираем головную организацию ООО «Швейная фабрика».

2. Переходим на закладку«Главное» (изоб. 1):

· ставим флажок «У организации есть филиалы» (обособленные подразделения)

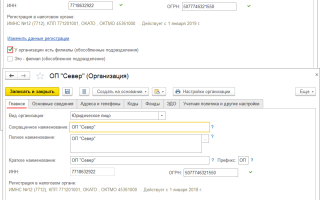

3. Открываем справочник «Организации»и выбираем обособленное подразделение, выделенное на отдельный баланс (в нашем случае – ОП «Север»):

· Закладка«Главное»ставим флажок «Это – филиал» (обособленное подразделение);

· Поле Головная организация филиала указываем головную организацию. В нашем случае – ООО «Швейная фабрика»;

· Закладка«Основные сведения»ставим флажок «В организации начисляется надбавка по районному коэффициенту» (изоб. 2);

· Поле«Районный коэффициент» (федеральный) указываем значение коэффициента, установленного федеральными органами власти.

· Поле«Районный коэффициент»прописываем значение коэффициента, установленного местными органами власти.

· Ставим флажок «В организации начисляется северная надбавка», если в организации учитываются процентные надбавки к заработной плате за стаж работы в районах Крайнего Севера, в приравненных к ним местностях и других районах с тяжелыми природно-климатическими условиями;

· Поле«Территориальные условия»выбираем значение территориальных условий ПФР для автоматического заполнения кода территориальных условий в сведениях о стаже сотрудников этой организации (обособленного подразделения). В нашем примере – РКС;

· Поле«действуют с»указываем дату, с которой сотрудники организации работают в определенных территориальных условиях;

· Ссылка«История изменений» можно узнать историю изменения сведений о территориальных условиях;

· Поле«% северной надбавки» автоматически отражается процент северной надбавки для данного подразделения, который будет использоваться для оценки планового фонда оплаты труда по штатному расписанию (данное поле появляется, если в организации ведется штатное расписание).

4. Записываем и закрываем документ.

Рассмотрим вариант, если у нас подразделение НЕ выделено на отдельный баланс и находится в районах Крайнего Севера, в приравненных к ним местностях и других районах с тяжелыми климатическими условиями, то нужно:

· в справочнике «Организации»выбираем организацию и на закладке «Главное»ставим флажок «У организации есть филиалы» (обособленные подразделения) (изоб. 3);

· на закладке «Основные сведения»ставим флажок «В организации или ее подразделениях начисляется надбавка по районному коэффициенту».

Следующий шаг, в справочнике «Подразделения» (раздел Настройка – Подразделения) выбираем необходимое нам подразделение и в разделе «Обособленное подразделение «(изоб. 4):

· ставим флажок «Это – обособленное подразделение»;

· в поле «Районный коэффициент» (фед.) указываем значение коэффициента, установленного федеральными органами власти и используемого при расчете государственных пособий;

· в поле «Районный коэффициент»прописываемзначение коэффициента, установленного органами местной власти и используемого в качестве надбавок к оплате труда;

· в поле «% северной надбавки» автоматически отображается процент северной надбавки для данного подразделения, который будет использоваться для оценки планового фонда оплаты труда по штатному расписанию (данное поле появляется, если в организации ведется штатное расписание). Обращаю Ваше внимание на то, что этот процент не влияет на оплату труда сотрудников этого подразделения, т. к. процент северной надбавки определяется для каждого сотрудника индивидуально, в зависимости от его «северного» стажа;

· в поле «Территориальные условия»выбираемнужное нам значение территориальных условий ПФР для автоматического заполнения кода территориальных условий в сведениях о стаже сотрудников этого подразделения. В нашем примере – РКС;

· в поле «действуют с»указываем дату, с которой сотрудники подразделения работают в определенных территориальных условиях;

· по ссылке «История изменения»узнаем историю изменения сведений о территориальных условиях;

· поле «Регистрация в налоговом органе» автоматически заполняется данными налогового органа, в котором зарегистрировано подразделение (если предварительно данные были заполнены в специальной форме «Регистрация в налоговом органе»). По ссылке «Изменить» можно внести изменения в данные или заполнить их;

· Записываем и закрываем документ.

Если в организации предполагается ведение учета различных обособленных территорий, работу на которых можно отличить с той или иной целью, то:

· в форме Учетная политика ставим флажок «Использовать обособленные территории» на закладке «Расчет зарплаты» (изоб. 5)

· в справочнике Территории (раздел Настройка — Территории) расписываем новую территорию и указываем ее особенности, которые будут влиять на расчет и учет сотрудников, работающих на данной территории, в точности значение районного коэффициента, которое установили органы местной власти и используемого в качестве надбавок к оплате труда, и значение коэффициента, которое установилиорганыфедеральной власти и используются при расчете гос. пособий (изоб. 6).

Если у нас в справочнике «Организации» на закладке «Основные сведения»стоит флажок «В организации начисляется надбавка по районному коэффициенту» (изоб. 2), то в списке видов начислений (раздел Настройка – Начисления) автоматически добавляется вид начисления «Районный коэффициент» (изоб. 7). Это предопределенный вид начисления, который в программе уже автоматически настроен и им можно пользоваться. Если необходимо чтобы на разовые начисления (входящие в базу для начисления районного коэффициента), выплачиваемые в межрасчетный период, рассчитывался районный коэффициент, то необходимо установить флажок «Выполнять в документах разовых начислений». Данная возможность реализована для документов «Премия», «Разовое начисление», «Отпуск», «Материальная помощь», «Доход в натуральной форме» с помощью которых начисляются такие разовые начисления.

Список базовых начислений, результат которых используется при расчете районного коэффициента, можно расширить, нажав на кнопку«Подбор» на закладке «Расчет базы».

Первый шаг как сделать настройки для начисления доплаты по районному коэффициенту мы сделали, теперь переходим ко второму важному шагу:

2. Настройка для учета доплаты по районному коэффициенту при расчете среднего заработка:

На закладке «Средний заработок», при необходимости, выясняем, как учитывать суммы районного коэффициента при расчете среднего заработка для целей оплаты отпусков, командировок и пр. Если флажок установлен в положение «Как базовые начисления», то суммы районного коэффициента будут учитываться в среднем заработке пропорционально тому, как учитываются составляющие их расчетную базу начисления (например, премия). Если флажок установлен в положение «Как указано ниже», то суммы районного коэффициента будут учитываться целиком как общий заработок, независимо от того, как учитываются начисления, составляющие их расчетную базу (изоб. 8). При такой настройке, обращаю внимание, если даже какое-то из начислений входит в базу для начисления районного коэффициента, но не включается в средний заработок (например, материальная помощь), то сумма районного коэффициента отражается в среднем заработке полностью, просто распределяясь по тем базовым начислениям, которые включаются в средний заработок.

Второй шаг по настройке для учета доплаты по районному коэффициенту при расчете среднего заработка тоже сделаны. Переходим к последнему третьему шагу:

3. Расчет и начисление доплаты по районному коэффициенту

Сотруднику автоматически назначается плановое начисление «Районный коэффициент» в штатном расписании (раздел Кадры – Штатное расписание), а также с помощью, например, следующих документов:

«Прием на работу», «Прием на работу списком», «Кадровый перевод» (изоб. 9), «Кадровый перевод списком» (раздел Кадры – Приемы, переводы, увольнения). При необходимости значение районного коэффициента может быть изменено вручную прямо в документах;

Изменение оплаты труда, Изменение мест работы, Изменение плановых начислений (раздел Зарплата – Изменение оплаты сотрудников). При необходимости можно отредактировать установленное по умолчанию значение районного коэффициента;

Перевод к другому работодателю (раздел Кадры – Все кадровые документы);

Восстановление в должности (раздел Кадры – Приемы, переводы, увольнения — кнопка Создать — Восстановление в должности);

Начальная штатная расстановка (раздел Главное – Данные на начало эксплуатации — кнопка Создать — Начальная штатная расстановка).

Начисление и расчет доплаты по районному коэффициенту делается при расчете заработной платы за месяц и с помощью документа «Начисление зарплаты и взносов» (раздел Зарплата – Начисление зарплаты и взносов — кнопка Создать — Начисление зарплаты и взносов или раздел Зарплата — Начисление зарплаты и взносов).

1. Для автоматического заполнения документа используйте кнопку «Заполнить» или «Подбор» (изоб. 10).

2. При заполнении документа в табличную часть на закладке «Начисления» вносятся строки по всем видам начислений, назначенным сотрудникам в плановом порядке, в том числе и районный коэффициент.

Согласно условию примера, сотрудник принят на работу с оплатой (исходя из тарифной ставки) 20 000 руб. пропорционально отработанным дням. Сотруднику в феврале 2019 г. начислены: оклад (20 000 руб.) и ежемесячная премия в размере 6 000 руб. Районный коэффициент составляет 40 процентов от расчетной базы, т.е. 26 000 руб. * 40% = 10 400 руб.

Вот мы с Вами и детально разобрали как в ЗУП 8 сделать начисления доплаты по районному коэффициенту.

Есть много моментов, поэтому, если у Вас возникнут вопросы – Вы напишите нам, мы с радостью на них ответим.

Порядок расчета квартальной премии

Как правило, основания назначения премии, порядок ее назначения и расчета устанавливаются работодателем в положении о премировании, на которое имеется отсылка в трудовом договоре работника. Также условия премирования могут быть полностью указаны в самом трудовом договоре (ст. ст. 8, 57 ТК РФ).

Квартальная премия может устанавливаться в процентах (например, от сдельной заработной платы, оклада) или в фиксированной сумме; в зависимости от отработанного времени или независимо от отработанного времени.

Рассмотрим порядок расчета квартальной премии работнику на конкретных примерах.

КС не стал рассматривать жалобу гражданки, чья зарплата со всеми выплатами не превышает МРОТ

Конституционный Суд опубликовал Определение от 11 февраля 2021 г. № 178-О по жалобе на неконституционность ч. 3 ст. 133 Трудового кодекса, согласно которой месячная зарплата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда, не может быть ниже минимального размера оплаты труда.

Суды посчитали, что при начислении зарплаты нет нарушений со стороны работодателя

С жалобой в Конституционный Суд обратилась Нина Конради, которая работает в МКУК «Многофункциональный культурный центр» Шипуновского района Алтайского края режиссером высшей категории (0,75 ставки). Ее зарплата состоит из оклада (3894 руб. 75 коп.), повышающего коэффициента за работу в сельской местности (25%), надбавки за стаж работы (30%), ежемесячной премии (13,5%) и районного коэффициента за работу в особых климатических условиях (25%).

Женщина обратилась в суд с иском к работодателю о взыскании недоначисленной и невыплаченной зарплаты. В обоснование исковых требований она указала, что работодатель должен выплачивать работнику, отработавшему норму рабочего времени и выполнившему нормы труда, зарплату не ниже МРОТ без включения в нее компенсационных и стимулирующих выплат. Соответственно, оклад работника не может быть ниже вышеуказанного показателя, а все иные выплаты должны начисляться на оклад. По словам истца, в ее случае работодатель осуществляет начисление зарплаты следующим образом: на оклад начисляется надбавка за работу в сельской местности, затем надбавка за стаж работы и премия, после чего производится доплата до минимального размера оплаты труда, а полученная сумма увеличивается на районный коэффициент.

Три инстанции отказали в удовлетворении иска, признав правильными действия ответчика по начислению зарплаты, при этом они осуществляли сравнение зарплаты заявительницы с МРОТ пропорционально выплачиваемой ей доле ставки. Верховный Суд также отказался рассматривать кассационную жалобу заявительницы

В жалобе в Конституционный Суд Нина Конради указала, что оспариваемое ею законоположение неконституционно, поскольку в контексте правоприменительной практики позволяет работодателю устанавливать работнику зарплату, размер которой с учетом включения в ее состав всех компенсационных и стимулирующих выплат, предусмотренных системой оплаты труда (кроме районного коэффициента), не превышает МРОТ. В то же время, подчеркнула она, вознаграждение за труд не может быть ниже данного показателя.

КС не увидел нарушения Конституции, но заметил, что проблема должна решаться на законодательном уровне

Отказывая в принятии жалобы к рассмотрению, Конституционный Суд напомнил, что основным назначением минимального размера оплаты труда в системе действующего законодательства является обеспечение месячного дохода работника, отработавшего норму рабочего времени, на установленном законом уровне. Вознаграждение за труд не ниже установленного федеральным законом МРОТ гарантируется каждому, поэтому определение его величины должно основываться на характеристиках труда, свойственных любой трудовой деятельности, без учета особых условий ее осуществления.

С 1 января 2021 г., как отметил КС, размер МРОТ составляет 12 792 руб. в месяц. С этой даты критерием для определения данного показателя является не только величина прожиточного минимума трудоспособного населения в целом по России, но и величина медианной зарплаты, это направлено на обеспечение роста размера минимальной оплаты труда в соотношении с зарплатой большинства россиян, работающих по трудовому договору.

«Таким образом, действующее правовое регулирование направлено на обеспечение каждому работнику справедливой оплаты труда не ниже минимального размера оплаты труда и обязывает работодателя при разработке системы оплаты труда обеспечивать обоснованную дифференциацию оплаты труда работников с тем, чтобы установленные доплаты и надбавки компенсационного характера компенсировали влияние на работника неблагоприятных производственных факторов, а доплаты и надбавки стимулирующего характера, установление которых относится к дискреции работодателя, выполняли функцию поощрения работника за добросовестный труд и побуждения его к дальнейшей добросовестной и эффективной трудовой деятельности», – отмечено в определении Суда.

В связи с этим КС счел, что оспариваемая заявительницей норма не может расцениваться как нарушающая ее права. Суд добавил, что женщина фактически ставит перед ним вопрос об установлении тарифной ставки (оклада) в размере не ниже МРОТ. Между тем разрешение этого вопроса относится к компетенции законодателя, который правомочен при совершенствовании трудового законодательства учесть сложившуюся в системе социального партнерства практику определения тарифной ставки (оклада, должностного оклада) не ниже величины МРОТ, установленного федеральным законом.

Эксперты «АГ» посчитали проблему системной

Юрист Елена Карсетская напомнила, что в 2017 г. Конституционный Суд в Постановлении от 7 декабря № 38-П пришел к выводу, что районный коэффициент и процентная надбавка, начисляемые в связи с работой в местностях с особыми климатическими условиями, в том числе в районах Крайнего Севера и приравненных к ним местностях, не могут включаться в состав минимального размера оплаты труда. В противном случае месячная заработная плата работников, полностью отработавших норму рабочего времени в местностях с особыми климатическими условиями, могла бы по своему размеру не отличаться от оплаты труда лиц, работающих в регионах с благоприятным климатом.

Она добавила, что, исходя из определения, можно сделать вывод, что, по мнению КС, районный коэффициент и процентная надбавка – это единственные компенсационные выплаты, которые начисляются сверх МРОТ. «В отношении иных выплат компенсационного характера, например за работу в сельской местности, данный принцип не распространяется. При сравнении заработной платы с МРОТ не учитываются стимулирующие и поощрительные выплаты. Поэтому те работодатели, которые устанавливают крайне низкие оклады и доводят заработную плату до размера МРОТ путем начисления стимулирующих, поощрительных и компенсационных выплат, законодательство не нарушают», – отметила она.

Адвокат АП Калининградской области Екатерина Казакова отметила, что история с соотношением МРОТ и месячной зарплаты давняя и тянется с тех самых пор, как законодатель установил, что именно месячная заработная плата работника с учетом всех ее составных частей должна быть не менее МРОТ, а не оклад. «Такое изменение стало возможным с введением в ТК РФ ст. 133.1, которая предусматривает, что в субъектах РФ вводится региональная минимальная заработная плата. Неоднозначная практика в спорах о взыскании невыплаченной зарплаты в недавнем прошлом сложилась по поводу того, что работодатели устанавливали работнику ее размер с учетом включения в ее состав районного коэффициента и процентной надбавки за работу в местности с особыми климатическими условиями. И тем самым нарушалось право работников, осуществляющих трудовую деятельность в такой местности, на повышенный размер оплаты труда», – пояснила эксперт.

Она добавила, что ранее в Определении от 1 октября 2009 г. № 1160-О-О КС отмечал, что правовая природа МРОТ и его основное назначение в механизме правового регулирования трудовых отношений после 1 сентября 2007 г. остались прежними. «Изменения ст. 129 и 133 ТК РФ не предполагали умаления права лиц, работающих по трудовому договору, на своевременную и в полном размере выплату справедливой заработной платы, обеспечивающей достойное человека существование для него самого и членов его семьи, и не ниже установленного федерального МРОТ. Кроме того, установление такой государственной гарантии, как федеральный МРОТ, определение содержания и объема этой гарантии, а также изменение соответствующих правовых норм не затрагивают других гарантий, предусмотренных трудовым законодательством для работников, включая повышенную оплату труда работников, занятых на работах в местностях с особыми климатическими условиями», – пояснила адвокат.

Екатерина Казакова добавила, что такой позиции придерживался и Верховный Суд РФ до 2016 г., после чего она была радикально изменена: в определениях от 8 августа 2016 г. № 72-КГ16-4 и от 19 сентября 2016 г. № 51-КГ16-10 ВС указал, что право работника, осуществляющего трудовую деятельность в особых климатических условиях, на повышенную оплату труда не может считаться нарушенным в тех случаях, когда размер его заработной платы с учетом включения в ее состав районного коэффициента (коэффициента) и процентной надбавки составляет не менее минимального размера оплаты труда.

Адвокат также обратила внимание на выводы КС в Постановлении № 38-П/2017 и указала, что, определяя федеральный МРОТ как государственную гарантию, законодатель установил его как нижнюю планку в оплате труда для работников, труд которых финансируется из федерального бюджета, без учета выплат за работу в особых климатических условиях. «Очевидно, что включение компенсационных и стимулирующих выплат в состав месячной зарплаты, размер которой может не превышать федерального МРОТ, представляется неэффективным, в том числе и для целей экономии бюджетных средств, поскольку указанные составные части заплаты своего назначения не выполняют», – резюмировала Екатерина Казакова.

Заместитель директора по научной работе юридического института Кемеровского государственного университета, к.ю.н. Егор Трезубов отметил, что ч. 2 ст. 7, ч. 3 ст. 37, а после прошлогодних поправок и ч. 5 ст. 75 Конституции РФ гарантируют каждому в России оплату вознаграждения за труд не ниже установленного федеральным законом минимального размера оплаты труда. «Как показывает определение КС РФ, никакой ценности в конституционных поправках в части социальных гарантий трудящихся граждан нет, ничего в сложившейся практике не изменилось, да и не должно было измениться. Все это было понятно и не могло вызывать никаких сомнений и до принятия Закона о поправках в Конституцию. Государство все еще гарантирует не минимальный размер должностного оклада, а минимальный размер реальной заработной платы, и, несмотря на высокопарные фразы о необходимости учета сверх минимально гарантированных выплат стимулирующего характера, оплаты особых условий труда и прочих подобных (определения КС РФ от 1 октября 2009 г. № 1160-О-О, от 17 декабря 2009 г. № 1557-О-О, от 12 апреля 2019 г. № 868-О и № 869-О), реально оставляет соответствующие вопросы на усмотрение сторон трудовых правоотношений», – полагает он.

Эксперт полагает, что от Конституционного Суда в сложившихся реалиях нельзя было ожидать иного акта: «Норма ст. 133 ТК РФ не противоречит Конституции, она просто декларирует, вторя Основному Закону, принцип, сформулированный в достаточной степени неопределенно, противоречиво и, с позиции гражданина социального государства, нежелательно». При этом он указал существование практики установления мизерного, в разы меньше МРОТ, оклада, и добавления к реальной заработной плате всевозможных стимулирующих выплат и надбавок, чтобы на руки работник все же получал МРОТ.

Егор Трезубов добавил, что рассматриваемый случай показателен тем, что работодателем заявительницы является муниципальное казенное учреждение, то есть, по сути, напрямую контролируется муниципальными властями, хоть и не входящими в систему органов государственной власти, но реализующими публичные функции. «По его словам подобное встречается не только в казенных и бюджетных учреждениях, но и в органах местного самоуправления и органах государственной власти. «Лично мне известны аналогичные примеры в территориальных органах ФНС России, в аппаратах мировых судей и федеральных судов, где базовые величины оплаты труда для служащих реально составляют 5–7 тысяч рублей, но действительный доход служащего, конечно, превышает МРОТ. У работника/служащего в такой ситуации не должно возникать сомнений: “хоть МРОТ тебе и гарантирован, его еще надо заслужить”. Не говоря о том, что структурирование заработной платы на множество мелких частей может привести к ошибкам при начислении, это еще и удобный механизм наказания за дисциплинарные проступки или иные нарушения при осуществлении деятельности. Лишите работника надбавки за интенсивность труда, ежемесячной премии (назначаемой по решению работодателя в целях поощрения!) – и никакого МРОТ такой работник получать уже не будет», – отметил эксперт.

Егор Трезубов заметил, что КС РФ лишь вскользь указал, что в дискрецию законодателя входит установление соотношения МРОТ к окладу или к заработной плате. «Нынешняя ситуация подведения до размера МРОТ зарплаты, а не установления минимального размера должностного оклада как лишь одной из составных частей заработной платы, свидетельствует об отсутствии реальных гарантий права на достойную жизнь. При этом простое изменение подходов и привязка к МРОТ должностного оклада едва ли что-то кардинально поменяют, так как соответствующие премиальные и стимулирующие фонды оплаты труда работодателями будут перераспределены в фонд оплаты оклада, а на стимулирование к высокоэффективному труду денег, как это часто бывает, не останется. Я не вижу простого решения проблемы, обозначаемой в деле Нины Конради», – подытожил он.