Реализация продукции собственного производства через свой магазин

Может, если это товар, который соответствует нижеперечисленным критериям (ст. 4, 6 закона № 422-ФЗ):

- Товар является продуктом собственного производства (то есть, не закуплен в целях перепродажи), причем, без привлечения наемных работников по трудовым договорам.

- Товар не является:

- маркируемым или подакцизным;

- недвижимостью, транспортным средством;

- предметом, который использовался в личных или домашних нуждах налогоплательщика.

- Товар оплачен денежными средствами, а не в натуральной форме.

Тот или иной продукт может быть результатом оказания услуги (например, по пошиву обуви по индивидуальному заказу). В этом случае он, безусловно, попадает под «самозанятость» (и не попадает при этом под маркировку, которая установлена для той же обуви как товара). При этом, между самозанятым и его заказчиком должен быть заключен договор, подтверждающий, что была оказана соответствующая услуга.

Но речь идет о том, может ли самозанятый заниматься торговлей, а не услугами. Он может производить своими силами, в принципе, самые разные товары, удовлетворяющие условиям, перечисленным выше, например:

- кондитерские изделия;

- изделия хэнд-мейд (украшения, мыло, одежду и т.п.);

- выращенные на огороде овощи и иные продукты личного подсобного хозяйства.

Отметим, что если соблюдены условия, предусмотренные п. 13 ст. 217 НК РФ, то доходы от продажи продукции ЛПХ не облагаются никаким налогом вообще (и не требуют регистрации их производителя ни в качестве самозанятого, ни в качестве ИП). Для продажи продукции животного происхождения потребуется выполнение дополнительных условий (например — получение ветеринарных сертификатов, подключение к системе «Меркурий).

Те условия, при которых самозанятый может продавать товары, следуют из норм закона, определяющих невозможность применения «самозанятости». То есть, эти условия выводятся методом «от обратного» — посмотрим подробнее, как именно.

Может ли самозанятый продавать товар — собственного производства или чужой?

Ответ на вопрос, может ли самозанятый продавать товар, есть в законе № 422-ФЗ о налоге на профдоход. Там сказано, что торговать продукцией можно, если она

- Не была куплена для перепродажи, то есть самозанятый сам ее изготовил.

- Не подходит под требования маркировки или является подакцизным.

- Не относится к недвижимости, транспорту или до продажи использовалась для личных целей плательщика НПД.

Таким образом, самозанятый может продавать товар, но только собственного производства. Сюда относится, например, продажа хенд-мэйд украшений, кондитерских изделий, сувениров или аксессуаров, чем и торгует Анна.

Анна работает без сотрудников и все делает сама: и производит товар, и ищет покупателей, и занимается его продажей — следит, что есть в наличии, а что уже раскупили, контролирует бронирования и оплаты.

Анна пришла к выводу, что ей сложно следить за всем сразу. Поэтому она решила, часть бизнес-процессов перевести в автоматический режим. Для этого она выбрала сервис МойСклад.

В нем она собрала вообще все процессы, которые есть в работе: начиная от контроля остатков и заканчивая напоминанием о том, что кошельки заканчиваются и надо сделать еще. У МоегоСклада есть бесплатный тариф для одного пользователя — так Анна преодолела кризис без дополнительных расходов.

Все функции доступны и со смартфона, то есть для работы Анне нужно всего два приложения: МойСклад и «Мой налог».

Как самозанятым открыть в 2021 году (виды деятельности, налоги, отличия от ИП)

Если вы продаёте товары собственного производства: хэндмейд, косметику, аксессуары, сувениры и другое, то можете оформиться как самозанятый. На этом режиме меньше налогов, чем у ИП, и проще отчетность.

Однако есть некоторые ограничения, о которых мы расскажем, а также разберёмся, могут ли самозанятые открыть собственный и что в нём можно продавать.

Что такое самозанятость

С 1 января 2019 года в России действует новый налоговый режим для самозанятых — НПД (налог на профессиональный доход).

По закону, самозанятые — это физические лица или ИП, которые работают на себя, продают товары или услуги и зарегистрировались в налоговой как плательщики НПД. Им нельзя работать через посредников и нанимать сотрудников, доход на этом налоговом режиме не может превышать 2,4 миллиона рублей в год.

Также есть виды деятельности, которыми самозанятые заниматься не могут:

- продажа подакцизных товаров и товаров с маркировкой;

- добыча полезных ископаемых;

- перепродажа чужих товаров.

Налог для самозанятых с 2021 года введён во всех регионах России.

Могут ли самозанятые открыть (и что могут продавать)

Открывать самозанятому закон не запрещает, но продавать в нём можно только товары собственного производства, перепродавать продукцию других производителей на этом режиме не получится.

Например, вы собираетесь закупать в Китае серёжки, чтобы продать их в России в десять раз дороже — вы не можете быть самозанятым, только ИП или ООО. А если делаете сережки сами — можете выбрать самозанятость для официального оформления своего

В самозанятого могут продаваться товары ручной работы: кондитерские изделия, сувениры, посуда, мебель, некоторая одежда, аксессуары.

Кроме товаров чужого производства, нельзя продавать подакцизные товары и товары, которые подлежат обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации.

И здесь скрывается подвох. С 2019 года в России вводят обязательную маркировку товаров, сначала под закон попадут некоторые группы товаров, а к 2024 году — все остальные. То есть, если ничего в законодательстве не изменится, самозанятые потеряют право продавать товары собственного производства и должны будут перейти на ИП на другом налоговом режиме, лучше всего подойдет УСН — упрощённая система налогообложения.

Ранее маркировать было нужно шубы, сигареты и алкоголь. С 1 июля 2019 года маркировке подлежит обувь, с 1 декабря 2019 года в список добавились верхняя одежда, блузки, бельё, духи и туалетная вода, одежда из натуральной и композиционной кожи. Затем постепенно — мебель, продукты питания и другие товары. Законодательство не делает исключения для товаров ручного производства

Это не значит, что вам не стоит открывать на самозанятости. Если вашего товара пока нет в списке, можно начать работать как самозанятый, чтобы сэкономить на налогах и бухгалтере, а если дело пойдет и магазин начнёт приносить прибыль — перейти на ИП на УСН.

Кроме того, стоит учесть вероятность поправок в законодательство. Возможно, параллельно с введением обязательной маркировки будут введены и льготы для самозанятых либо инициатива с маркировкой окажется провальной и её отменят. Пока самозанятым производителям стоит следить за изменениями в перечне товаров, подлежащих маркировке, чтобы не пропустить момент перехода.

Как бы выглядел ваш

в чём особенности

Индивидуальные предприниматели тоже могут выбрать налог на профессиональный доход в качестве режима налогообложения и стать самозанятыми, сохранив статус ИП. Однако при этом нельзя совмещать самозанятость с другими системами налогообложения, например, УСН или ЕНВД.

Одновременно содержать продажи чужих товаров с сотрудниками на ЕНВД и торговать мылом, сделанным своими руками, как самозанятый, не получится

На распространяются все условия закона о самозанятых: он не может нанять сотрудников, торговать товарами чужого производства или товарами с маркировкой, как обычный предприниматель, не платит страховые взносы. С точки зрения закона он мало чем отличается от самозанятого физического лица.

Однако у статуса ИП есть преимущества по сравнению с обычной самозанятостью: например, возможность сотрудничать с организациями, которые по причинам не работают с физическими лицами (например, службы доставки и платёжные системы).

Сравнение особенностей статусов ИП на УСН, и самозанятый

Как работают самозанятые

Для регистрации в новом статусе можно использовать мобильное приложение «Мой налог» для Android или для iOS. Если вы хотите зарегистрироваться с компьютера, используйте кабинет «Мой налог» на сайте налоговой.

ИП после перехода на самозанятость должны подать уведомление в налоговую с отказом от прошлого налогового режима, а также заплатить долги по взносам и налогам за прошлые периоды.

Войти можно по паролю от кабинета налогоплательщика ФНС или через сайт Госуслуг

Самозанятые вправе принимать платежи от клиентов наличными и на свой личный счет в банке, то есть покупки в клиенты могут оплатить с банковских карт или электронных кошельков. За каждую покупку самозанятый должен выписывать чек в приложении «Мой налог», а затем отправлять его покупателю на электронную почту или по смс на телефон, указанные при регистрации.

Доход самозанятого облагается налогом: 6% с дохода при работе с юрлицами и 4% с дохода при работе с физлицами. Так как в преимущественно покупают физические лица, налог у вас будет меньше, чем у ООО или ИП, самая низкая налоговая ставка которых 6% при выборе УСН «Доходы». Взносы в негосударственные фонды самозанятые платить не обязаны, только налог.

Каждую продажу в нужно учитывать в приложении «Мой налог», там же автоматически считается налог и можно его оплатить в один клик. Никакой отчетности в налоговую сдавать не нужно, вся информация передаётся в инспекцию через приложение.

Как самозанятому принимать оплату в

Если на сайте нет возможности оплатить товары картой, часть покупателей будет уходить к другим продавцам. Для обычных предпринимателей доступны два способа приёма платежей по картам: подключение к платёжному агрегатору или напрямую от банка.

Для самозанятых физлиц подключить эквайринг не получится — банки не заключают такие договоры с физическими лицами, для банковского эквайринга нужен расчетный счет. Это ограничение связано с борьбой против отмывания денег и теневым бизнесом, а также с тем, что личные счета в банках не предназначены для предпринимательской деятельности. Хотя самозанятые ведут свою деятельность по закону и принимать оплату на свои карты им можно.

В Сбербанка объяснили, что законодательных ограничений самозанятые пока не могут подключить эквайринг в банке, клиенты могут оплачивать их услуги наличными или через приложение «Сбербанк онлайн». В этом приложении самозанятый также может формировать чеки за оказанные услуги и отправлять их клиенту. Как сообщили в Тинькофф, в банке прорабатывают возможность подключения самозанятых к эквайрингу, такая опция появится в ближайшее время. При этом самозанятые могут воспользоваться всей линейкой продукции для физических лиц

Однако одна возможность подключить эквайринг от банка у самозанятых есть: оформить статус самозанятого ИП и открыть расчётный счет. Тогда банки смогут заключить с вами договор эквайринга.

Если вы не хотите платить взносы в фонды и предпочитаете работать как физлицо, придется использовать платёжные системы вроде ЮKassa или Робокассы. Например, у ЮKassa есть специальный сервис для самозанятых.

Нужно учесть, что у платёжных агрегаторов для физлиц обычно есть ограничения, например, лимит по приему наличных с банковских карт в месяц. Так, через ЮKassa вы можете получить в месяц с банковских карт клиентов не более 100 000 рублей. И комиссия за прием средств в таких системах обычно больше, чем при работе напрямую с банком.

Для физических лиц в платёжных системах могут быть лимиты на принятие средств

Нужна ли самозанятым

По закону № , факт продажи наступает в момент получения денег от покупателя, допускается некоторая отсрочка этого события, если расчёт был безналичным. Сама продажа фиксируется чеком — у самозанятых чек создается в приложении «Мой налог», информация автоматически поступает в налоговый орган. Поэтому самозанятым не нужна.

По закону , индивидуальные предприниматели, которые выбрали режим самозанятости, также освобождены от применения

Если оплата в проходит через посредника — платёжную систему, то согласно п. 2 ст. 14 закона № покупатель получает кассовый чек от посредника. Информацию о полученном доходе в налоговую может передать самозанятый или посредник через свою В последнем случае доход в личном кабинете самозанятого будет отражен налоговым органом.

Может ли самозанятый заключить договор со службой доставки

часто используют службы доставки, чтобы доставлять товары покупателям. Это выгоднее, чем организовывать собственную курьерскую службу. Самозанятым нанимать своих курьеров нельзя в принципе. И со службами доставки есть проблема: все крупные службы доставки заключают договоры только с ИП или юридическими лицами. То есть подключить к службе доставки не сможет.

Вот что говорит PickPoint:

могут подключить доставку через сеть постаматов и пунктов выдачи PickPoint как юридические лица или ИП. Для физических лиц сейчас стартовал проект «Сберлогистика», в рамках которого самозанятый может прийти в одно из отделений Сбербанка и отправить свою посылку в любую точку страны, а получатель заберёт её в постамате или пункте выдачи PickPoint. На пилотном этапе в проекте участвуют московские отделения на Марксистской, 9, Петровском бульваре, 23 и Старокачаловской, 1/1, скоро география расширится

Можно отправлять все посылки лично как физическое лицо через «Почту России» или те службы доставки, которые принимают посылки от физлиц в своих отделениях.

Например, чтобы отправить письмо или посылку в отделении Boxberry, нужно прийти с паспортом и передать свое отправление оператору. Если вы хотите подключить к транспортной компании и работать по договору, придётся зарегистрироваться как самозанятый ИП и подписать соглашение с выбранной компанией.

Интернет открыл перед производителями целый новый мир: продавать товары стало намного проще и быстрее. Но здесь есть ряд нюансов.

В реализации собственного продукта есть несомненные плюсы: вы сами полностью контролируете свой бренд и его развитие, у вас есть шанс занять на рынке свободную нишу, корректировать продукт, учитывая запросы покупателей и так далее. Но помимо организации самого процесса торговли, вам придется вкладывать время и силы в само производство.

Именно поэтому вам обязательно нужно заранее продумать, как вы будете масштабировать бизнес, как будет расти и меняться линейка товаров, с какими сложностями вы можете столкнуться в дальнейшем и что потребуется для того, чтобы оставаться конкурентоспособным и предлагать клиентам что-то новое.

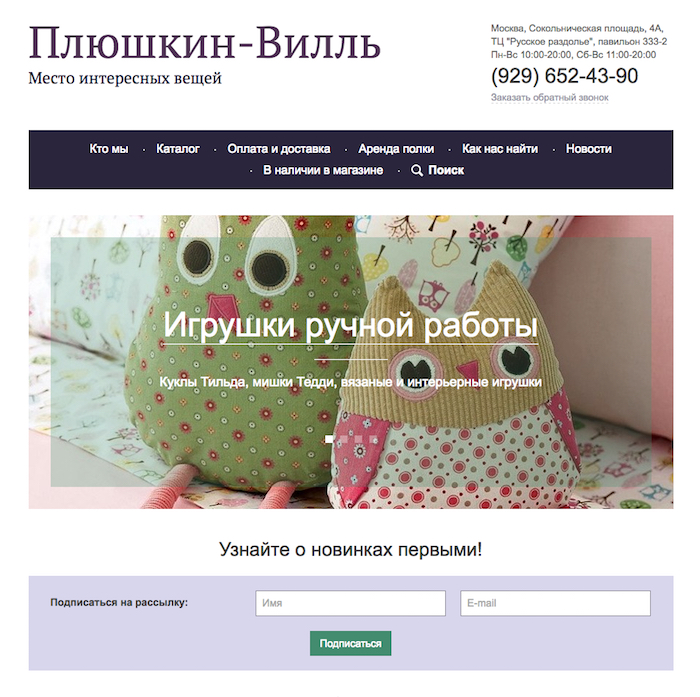

Магазин товаров ручной работы Plushkin.club

Магазин товаров ручной работы Plushkin.club

Какими должны быть ваши первые шаги в деле продажи через Интернет?

- Оцените исходные данные. Где вы будете брать сырье (это, в зависимости от вида вашего бизнеса, могут быть оптовики либо розница, друзья или даже «блошиный рынок»). Вам нужно чётко определить поставщиков и просчитать все затраты.

Определите, как вы будете доставлять заказы: выберете ли вы транспортные компании или остановитесь на «Почте России»? Будете ли вы отправлять посылки сами или потратите деньги на курьеров и службы доставки? Доставка — один из ключевых аспектов продажи товаров в Интернете.

Продумайте упаковку товара: насколько она надежна, как повлияет на общую стоимость, выдержит ли транспортировку.

Полностью просчитайте производственный процесс: сколько времени понадобится на изготовление одной единицы товара, сколько вы сможете сделать за день, за неделю, в месяц. Будете ли вы работать под заказ или намерены держать запас товаров, чтобы оперативно отправлять их покупателям. Задокументируйте абсолютно всё, начиная от расходов на производство до объема потраченного времени.

Прежде, чем продавать товар в интернет-магазине, подумайте, где вы будете хранить товар. Даже если у вас есть свободное помещение в вашем доме, вероятно, вместе с масштабированием бизнеса вам придется искать что-то большей площади. Изучите альтернативы: сколько стоит арендовать подходящие помещения, в какую сумму обойдутся логистические услуги у 3PL (Third Party Logistics)-провайдера.

Продажа со склада Ozon — FBO

Продавец арендует склад, где хранятся все товары. Упаковка и доставка тоже ложатся на плечи ритейлера. Когда кто-то делает заказ, Ozon сообщает об этом продавцу. Тот упаковывает товар и готовит его к отгрузке. Затем приезжает курьер и забирает посылку. Либо поставщик самостоятельно отвозит её в пункт приёма. Такая схема называется FBS — Fulfillment by Seller.

Размещать товары на собственном складе могут только продавцы Москвы и Санкт-Петербурга.

Для чего он нужен

Существует немало преимуществ получения сертификата. Изначально документ подтверждает, что пользоваться продукцией можно без опасений, качество достаточно высокое, и она полностью соответствует заявленным возможностям.

Также добровольная и обязательная сертификация дает производителю ряд бонусов:

- участие в торгах и аукционах;

- возможность выиграть тендеры;

- получение льгот от таможни и налоговой службы.

Или напишите нам в мессенджерах и получите мгновенный ответ эксперта:

Состав затрат

Как и на любом производственном предприятии, затраты по выпуску продукции собственного производства отражаются по дебету сч. 20 «Основное производство» с кредита сч. 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда» и др.

Фактическая себестоимость готовой продукции отражается по дебету сч. 43 «Готовая продукция» и кредиту сч. 20 «Основное производство».

Сальдо по сч. 20 «Основное производство» на конец отчетного периода показывает стоимость незавершенного производства.

Стоимость реализованной продукции при отражении в бухгалтерском учете выручки от ее реализации отражается по дебету сч. 90 «Доходы и расходы по текущей деятельности» и кредиту сч. 43 «Готовая продукция».

Отклонения фактической себестоимости готовой продукции от ее стоимости по учетным ценам, относящиеся к реализованной продукции, отражаются по дебету сч. 90 «Доходы и расходы по текущей деятельности» и кредиту сч. 43 «Готовая продукция» – дополнительной или сторнировочной записью.

Одновременно в магазине по сч. 41 «Товары», субсчет «Собственная продукция», отражается розничная цена товара собственного производства, т.е. при переходе изделия из стадии производства в стадию обращения возникает разница между величинами стоимостной оценки изделия, которая состоит из сумм оптовой цены и розничной торговой надбавки.

Ниже рассмотрим порядок отражения в учете хозяйственных операций в последовательности их совершения.

Продукция со склада головного подразделения в магазин отпускается ежедневно, а то и по несколько раз в день. Оценка этой продукции производится по оптовой цене (цене данного месяца, утвержденной руководителем организации, согласно калькуляции расчета плановой отпускной цены на продукцию).

В соответствии с нормативными правовыми актами отгрузка готовой продукции в магазин должна оформляться товарно-транспортной накладной и (или) товарной накладной утвержденного образца и (или) накладными на внутреннее перемещение, в которых указывается оптовая цена изделия с учетом НДС. Ее же логичнее избрать учетной ценой в балансе головного подразделения.

В регистре бухгалтерского учета (машинограмме) расчетов с покупателями передача готовой продукции в свой магазин отражается в аналитическом учете к сч. 79 «Внутрихозяйственные расчеты», делается запись по «контрагенту», субконто – «Собственный магазин» или «Фирменный магазин».

Оприходование продукции собственного производства в магазине отражается следующим образом:

ДЕБЕТ 41 «Товары», субсчет «Собственная продукция» – КРЕДИТ 79 «Внутрихозяйственные расчеты», субсчет «Фирменный магазин» – по оптовой цене каждой единицы готовой продукции.

Магазин, как и любая организация розничной торговли (подразделение розничной торговли), должен организовать учет товаров по продажным (розничным) ценам с учетом НДС.

На основании п. 33 Инструкции № 50 сч. 42 «Торговая наценка» предназначен для обобщения информации о торговых наценках (скидках, надбавках) на товары, налогах, включаемых в цену товаров, если учет товаров ведется по розничным ценам.

На сч. 42 «Торговая наценка» учитываются также скидки, предоставляемые поставщиками организациям на возможные потери товаров, а также на возмещение дополнительных транспортных затрат.

При принятии к бухгалтерскому учету товаров суммы торговых наценок (скидок, надбавок), налогов, включаемых в цену товаров, отражаются по дебету сч. 41 «Товары» и кредиту сч. 42 «Торговая наценка».

Суммы торговых наценок (скидок, надбавок), налогов, включаемых в цену товаров, приходящихся на реализованные товары, учитываемые по розничным ценам, отражаются сторнировочной записью по дебету сч. 90 «Доходы и расходы по текущей деятельности» и кредиту сч. 42 «Торговая наценка».

Аналитический учет по сч. 42 «Торговая наценка» ведется в порядке, установленном учетной политикой организации.

Следовательно, на сумму начисленной торговой надбавки необходимо составить бухгалтерскую запись:

ДЕБЕТ 41 «Товары», субсчет «Собственная продукция» – КРЕДИТ 42 «Торговая наценка», субсчет «Собственная продукция» (без НДС).

В части наценки на НДС:

ДЕБЕТ 41 «Товары», субсчет «Собственная продукция» – КРЕДИТ 42 «Торговая наценка в части НДС», субсчет «НДС. Собственная продукция».

Таким образом, оптовая цена головного подразделения в магазине доведена до розничной цены каждой единицы товара с НДС.

В момент продажи товара населению по кассе магазина (по кассовому суммирующему аппарату (КСА) и другие способы оплаты) пробивается выручка.

Продолжение статьи читайте после приобретения платного доступа к порталу!