Получение имущественного вычета у работодателя

Имущественный налоговый вычет полагается при продаже, покупке или строительстве недвижимости и при оформлении ипотечного кредита.

В случае приобретения российское законодательство предусматривает две возможности получить вычет.

Первый вариант – непосредственно через налоговую. В этом случае претендент должен подать налоговую декларацию по форме 3-НДФЛ, приложив к ней заявление на вычет и документы, подтверждающие расходы. И далее государство возместит сумму подоходного налога, уплаченного за прошлый год.

Во втором случае – можно оформить получение вычета через работодателя. Правда, все равно за уведомлением о подтверждении права на налоговый вычет придется обращаться в районную налоговую инспекцию.

«Суть получения вычета через работодателя заключается в том, что с заработной платы не будет удерживаться налог на доходы в размере 13% до момента исчерпания вычета, – поясняют юристы verni-nalog.ru. – Право на вычет нужно будет подтверждать в налоговом органе каждый календарный год».

То есть, если размер сделки превышает 2 млн. рублей, освобождение от налога будет действовать, пока сумма возврата не дорастет до 260 тыс. рублей. (13% от 2 млн рублей).

Как предоставить работнику имущественный вычет

По месту работы граждане РФ могут обратиться с заявлением на получение имущественного вычета по нескольким основаниям (ст. 220 НК РФ):

при покупке земельных участков для последующего возведения на них жилых строений;

Сумма вычета зависит от вида расходов. Если речь идет о затратах на покупку или строительство дома, приобретение участка и т.п., то вычет будет предоставлен в размере фактических расходов, но с соблюдением ограничения в 2 млн. руб., соответственно, вернуть можно не более 260 тыс. руб. (2 млн. х 13%). Когда работник заявляет о своем праве на вычет по ипотечным процентам, максимальный вычет не должен превышать 3 млн. руб., а возврат налога не превысит 390 тыс. руб. (3 млн. х 13%).

Если при обращении за вычетом в ИФНС, налогоплательщику нужно дожидаться окончания налогового периода, в котором возникло право собственности, а также предоставить декларацию 3-НДФЛ, то имущественный налоговый вычет на предприятии может предоставляться работникам до окончания года, в котором возникло право на него, а заполнять декларацию не понадобится. При этом, для подтверждения права налогоплательщика на возмещение НДФЛ, ему нужно получить уведомление на вычет из ИФНС.

За налоговым уведомлением на имущественный вычет у работодателя физическое лицо обращается самостоятельно. Уведомление готовится налоговым органом в 30-тидневный срок с момента обращения налогоплательщика. Для его получения налогоплательщик должен подать в ИФНС заявление и документы, подтверждающие право на применение вычета в конкретной сумме, в т.ч.:

договор купли-продажи имущества, подтверждающий фактические затраты налогоплательщика на приобретение недвижимости;

если речь идет о квартире в новостройке, в ИФНС надо предоставить договор о долевом участии в строительстве с передаточным актом на жилплощадь;

документ, которым удостоверяется право собственности на объект недвижимости;

подтверждающие факт понесения затрат квитанции, чеки, банковские выписки, по которым видно, что указанная в договоре сумма была перечислена налогоплательщиком продавцу;

если речь идет об ипотечном кредите, необходимо предоставить справку банка об уплаченных процентах.

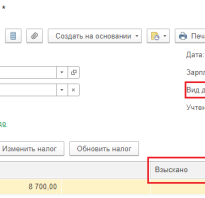

Имущественный вычет у работодателя в 2019 году предоставляется при наличии налогового уведомления и заявления, составляемого в произвольной форме. Наниматель, после получения обращения сотрудника, при расчете подоходного налога не удерживает НДФЛ с его доходов в пределах суммы вычета. Даже если физлицо предоставило работодателю заявление на вычет не с начала налогового периода, перерасчет налога производится с января того года, в котором было подано заявление. НДФЛ, удержанный с начала года, считается излишне удержанным и должен быть возвращен. Такой механизм предусмотрен разъяснениями ВС РФ (Обзор судебной практики от 21.10.2015 г., п. 15) и Минфином в письмах от 20.01.2017 г. № 03-04-06/2416, от 16.03.2017 № 03-04-06/15201.

Пример расчета суммы НДФЛ к возврату

Если квартира стоит 1,5 млн руб., то вычет по расходам на ее покупку составит 1,5 млн руб. — можно вернуть 13%, то есть 195 тыс. руб. уплаченного НДФЛ.

При стоимости квартиры в 2 млн руб. можно вернуть 260 тыс. руб. налога.

Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн руб., а налог к возврату составит 260 тыс. руб.

Уплаченные проценты по ипотеке учитываются отдельно. НДФЛ вернут с той суммы, которая уже перечислена банку.

Бывают случаи, когда использовать весь вычет за год не получается. В таком случае остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ. Растягивать вычет можно на любой период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Вернуть средства за жилье, которое приобреталось в браке, может каждый из супругов. В сумме семья сможет получить до 1,3 млн руб. Также, если родители платят за долю ребенка, они могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн руб. Просто расходы на долю ребенка учтутся как расходы родителей. Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

В каких случаях НЕЛЬЗЯ получить налоговый вычет за квартиру:

- Получить налоговый вычет за недвижимость не получится, если оплата строительства (приобретения) жилья произведена за счет средств работодателя или других лиц, средств материнского капитала, а также за счет бюджетных средств.

- При покупке квартиры у родственников (взаимозависимых лиц) получить вычет не получится. К таким лицам относятся: физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. То есть купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. При этом при покупке недвижимости у тещи или брата жены получить вычет можно.

- Нельзя получить вычет по унаследованной или подаренной квартире, так как вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу.

- Участники военной ипотеки не могут использовать вычет на общих основаниях, так как часть суммы на жилье им дает государство.

Воспользовавшись имущественным вычетом, вы можете компенсировать часть расходов, потраченных на:

- Покупку и строительство жилья

- Покупку земельного участка с жилым домом или под ИЖС

- Ремонт и отделку жилья, если оно было приобретено у застройщика без отделки

- Проценты по ипотеке

Разберемся, какие максимальные суммы вычетов положены при покупке на свои средства и на заемные.

Покупка на свои деньги

Максимальная сумма имущественного налогового вычета – 2000000 рублей. Вы имеете право вернуть 13 процентов налога с этой суммы. Соответственно, максимально возможная сумма для возврата – 260 000 руб. (это 2000000*13%).

Пример в жизни:

Иванов купил участок с жилым домом за 2.4 млн рублей. Несмотря на то, что его расходы больше, чем 2 млн, он может оформить вычет только на эту сумму. То есть Иванов может получить к возврату только 260 000 рублей.

Петров купил комнату и заплатил за нее 700 000 рублей. Так как ее стоимость укладывается в ограниченный лимит, то Петров получит возврат 13% со всей стоимости своей новой жилплощади – 91 000 рублей (700000*13%).

Покупка в ипотеку

Если вы приобрели квартиру (или другое жилое имущество) в ипотеку, то вы имеете возможность получить возмещение НДФЛ еще и за уплаченные % по ипотеке.

Если обычный имущественный возврат ограничен суммой в 2 000 000₽, то налоговый вычет по ипотеке немного больше – государство позволяет вернуть налог с суммы до 3 000 000 рублей, то есть максимальная сумма, которую вы можете заявить к возврату – 390 000 рублей (3000000*13%). Но расчет идет из уже уплаченных процентов по ипотеке, а не общей суммы долга.

Пример в жизни:

Сидоров купил в ипотеку участок и построил на нем жилой дом за 5 000 000 ₽. Фактически уплаченные проценты составили 500 000 рублей. Соответственно, Сидоров может оформить возврат по основному вычету — 260 000 рублей, и еще – 65 000 рублей по уплаченным % ипотеки (500000*13%).

Впоследствии он может каждый год оформлять налоговый вычет за уплаченные % по ипотеке, пока совокупная величина возврата не достигнет предельно возможной суммы.

ДОМ.РФ занимается созданием современных стандартов цивилизованного рынка арендного жилья по поручению Президента РФ Владимира Владимировича Путина, которое он дал на Госсовете в мае 2016 года.

Комплексные работы по развитию городской среды в России ведутся в соответствии с поручениями Президента, поручениями Председателя Правительства по итогам форума «Городское развитие и совершенствование качества городской среды» в сентябре 2016 года, а также в соответствии со «Стандартом комплексного развития территорий», разработанным ДОМ.РФ, КБ Стрелка, при участии Минстроя России.

В ФНС рассказали, как получить налоговый вычет без сбора документов

Получить налоговый вычет за покупку жилья, выплату процентов по ипотеке, а также за операции с ценными бумагами скоро станет проще: для этого нужно будет только оставить заявку через сервис «Личный кабинет налогоплательщика для физических лиц», причём без предъявления каких-либо документов: всю необходимую информацию налоговики найдут сами, сообщает ФНС на своем сайте. Такой закон вступил в силу 21 мая.

Упрощенный порядок оформления налогового вычета

Налоговый вычет представляет собой возврат части денег, потраченных на оплату разных товаров и услуг: от курсов вождения до кредита на квартиру. Право на такую льготу имеет любой, кто получает в России доходы, облагаемые по ставке 13 процентов, то есть налогом на доходы физических лиц.

Вступающие в силу 21 мая поправки вводят упрощённый порядок оформления вычетов по расходам на покупку и строительство жилья, в том числе по договорам долевого участия, а также на погашение процентов по жилищным кредитам. Применят этот механизм и для инвестиционных вычетов.

Новшество избавит людей от необходимости предоставлять не только форму 3-НДФЛ, но и ещё кучу документов, а также чеки и договоры. ФНС будет само проверять сведения, получая информацию в банках и прочих организациях, причём на это налоговикам дан всего один месяц вместо нынешних трёх. Ещё 15 дней отведут на возврат средств. Правда, если ФНС найдёт признаки нарушения законодательства, срок камеральной проверки могут продлить.

Как ранее отметил председатель Госдумы Вячеслав Володин, этот закон упростит жизнь многим людям. «Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удалённым, чтобы воспользоваться ими человек мог в любой ситуации», — сказал спикер палаты.

Кто может получить имущественный налоговый вычет

Получить имущественный налоговый вычет могут те налогоплательщики, которые купили либо продали дом, квартиру или комнату, а также построили жильё или приобрели земельный участок для этих целей на территории России. Также вычет можно получить на проценты по ипотеке.

При этом воспользоваться услугой будет нельзя, если жильё куплено за счёт средств работодателей или иных лиц, средств материнского капитала, а также бюджетных денег. Не даст ФНС вычет и если сделка купли-продажи заключена со «взаимозависимым» по отношению к налогоплательщику человеком — с супругом, родителями, детьми, братьями, сёстрами, опекунами и усыновителями.

Список документов для получения налогового вычета

Сейчас, пока упрощённый порядок не начал работать, для получения льготы нужны следующие документы:

- при строительстве или приобретении жилого дома — свидетельство о госрегистрации права на жилой дом;

- при приобретении квартиры или комнаты — договор купли-продажи, акт о передаче налогоплательщику квартиры или комнаты или свидетельство о государственной регистрации права;

- при приобретении земельного участка для строительства или под готовое жильё — свидетельства о государственной регистрации права собственности на земельный участок и на жилой дом или долей в них;

- при погашении процентов по кредитам — целевой кредитный договор или договор займа, договор ипотеки, заключённые с кредитными или иными организациями, график погашения займа и уплаты процентов за пользование заёмными средствами.

При приобретении имущества в общую совместную собственность супругам также надо предъявить копию свидетельства о браке и письменное соглашение о распределении размера имущественного вычета между ними.

При покупке квартиры через ЖСК право на получение налогового вычета появляется с момента выплаты пая в полном размере. При сдаче документов к основному комплекту прилагается справка с подтверждением полной выплаты пая, а также акт приема-передачи жилья.

Передаточный акт – основной документ при оформлении налогового вычета. При этом покупателю не нужно дожидаться процедуры регистрации права собственности. Для оформления вычета в налоговую инспекцию достаточно предъявить акт приема-передачи.

Возврат налога при покупке квартиры по ДДУ и в ипотеку

При покупке жилья в ипотеку налогоплательщик также может возместить 13% с суммы, затраченной на уплату налогов. Такое право появляется сразу после закрытия сделки купли-продажи недвижимости. Заявителю нужно предъявить правоустанавливающий документ, подтверждающий владение недвижимостью, платежные документы с банка (расписки, чеки, квитанции), копии договора с банком об ипотечном кредитовании с указанием целевого назначения.

Если жилье приобреталось в ипотеку, возврат вычета составит 13% от суммы процентов по ипотечному кредиту, уплачиваемых ежегодно заявителем. Максимальная сумма – 3 млн. рублей, то есть, максимальный размер вычета будет составлять 390 тыс. рублей.

При покупке квартиры по ДДУ право на налоговый вычет появляется только после получения акта приема-передачи жилья. Невозможно получить вычет, если строительство многоэтажного дома еще не закончено.

Сроки инспекционной проверки

В течение 3-х месяцев со дня подачи документов в ФНС, сотрудники налоговой службы проводят проверку документации. Об итогах инспекционной проверки налогоплательщика оповещают письменным извещением. Если принимается положительное решение, в течение 4-го месяца на расчетный счет заявителя будет перечислен возврат НДФЛ. Нельзя получить налоговый вычет наличными средствами.

В каких случаях в вычете могут отказать

Есть ряд причин, при которых заявителю могут отказать в выплате налогового вычета. Рассмотрим подробней.

Когда могут отказать в возврате НДФЛ по ДДУ:

Заявитель не предоставил полный комплект необходимой документации.

Неправильно заполненная декларация 3-НДФЛ.

Заявитель ранее уже использовал право на получение имущественного вычета.

Квартира была приобретена не за счет средств заявителя. Например, оплату за недвижимость внес родственник или работодатель.

Причину отказа налоговики вносят в письменное оповещение, отправляемое заявителю после инспекционной проверки. Если таковой причиной является отсутствие некоторых документов или некорректное заполнение декларации, можно повторно подать документы на вычет, но уже дополнив комплект всеми необходимыми бумагами или корректно заполнив 3-НДФЛ.

Также у налогоплательщика есть право на подачу иска в суд, если по его мнению налоговая служба вынесла несправедливое решение.