Финансовый анализ баланса и отчета о финансовых результатах

Вертикальный анализ баланса ПАО «КАМАЗ» в Excel

Вертикальный анализ – это метод диагностики финансового состояния организации и оценка динамики изменения структуры. Цель и суть вертикального анализа финансовой отчетности является анализ изменения структуры финансовых показателей за рассматриваемый период. Данный анализ применяется для оценки структуры бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств. В статье рассмотрим как осуществляется вертикальный анализ баланса и отчета о финансовых результатах на примере предприятия ПАО «КАМАЗ».

Направления проведения вертикального анализа бухгалтерского баланса организации несет следующие:

- Оценка структурного изменения активов / пассивов компании.

- Расчет изменения доли заемного капитала организации.

- Определение состава оборотного и внеоборотного капитала.

- Сравнение между собой структуры капитала различных компаний или компаний различной отрасли.

Вертикальный анализ может применяться не только для бухгалтерского баланса, а также для отчета о финансовых результатах (форма №2) при определении структуры доходов и расходов. Например, для диагностики структуры выручки или прибыли от продаж и т.д. Вертикальный анализ аналогично может использоваться для отчета об изменениях капитала (форма №3) и отчете о движении денежных средств (форма №4), но, как правило, вертикальный анализ ограничивается для баланса и отчета о финансовых результатах.

| ★ Горизонтальный и вертикальный анализ баланса в Excel за 5 минут (проведение горизонтального и вертикального анализа по балансу) куплено > 200 excel листов с формулами, расчетами и графиками |

Что дает анализ финансовых показателей предприятия

Анализ финансовых показателей – один из методов оценки состояния предприятия и его возможностей в будущем. Он выступает основой стратегического планирования, помогает управленцам выявить ресурсы и направления последующего развития предприятия, найти его сильные и слабые стороны.

Анализ финансовых коэффициентов проводится с целью выявления оптимальных путей достижения целей предприятия, таких как, повышение деловой активности – оборачиваемости активов, обеспечение ликвидности и финансовой устойчивости, увеличение прибыльности предприятия. Аналитик должен разбираться в многообразии цифр из бухгалтерской и управленческой отчетности, чтобы быть способным определить эффективность текущей деятельности предприятия и выработать рекомендации по ее увеличению.

Нужно заметить, что в финансовом анализе главное не расчет показателей, хоть финансовый аналитик должен уметь их рассчитывать, а правильное истолкование полученных результатов. От этого зависит эффективность принимаемых решений в управлении компанией.

Пример горизонтального анализа финансовой отчетности

Сравнительный горизонтальный анализ баланса

Наиболее распространенным форматом горизонтального анализа баланса является сопоставление двух периодов с указанием изменений в абсолютной и относительной формах, как показано в примере ниже.

Альтернативным форматом является включение большего количества учетных периодов с указанием отклонений от значений базового учетного периода.

Сравнительный горизонтальный анализ отчета о финансовых результатах

Классический формат сравнительного анализа предполагает сопоставление данных за два учетных периода с указанием абсолютных и относительных изменений, как в примере ниже.

Альтернативные форматы предполагают сопоставление данных отчета о финансовых результатах за три и больше учетных периодов.

Сравнительный горизонтальный анализ отчета о движении денежных средств

Формат анализа отчета о движении денежных средств такой же как и для других форм финансовой отчетности.

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

- кто будет использовать данные финансового анализа, в какой форме должны быть поданы результаты, какова часть конфиденциальной информации;

- промежуток времени, за который понадобятся данные;

- перечень документов, из которых черпают нужную информацию.

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

- условия работы компании;

- результаты, которых добилось предприятие;

- имущественное положение на начало и конец отчетного периода;

- перспективы.

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

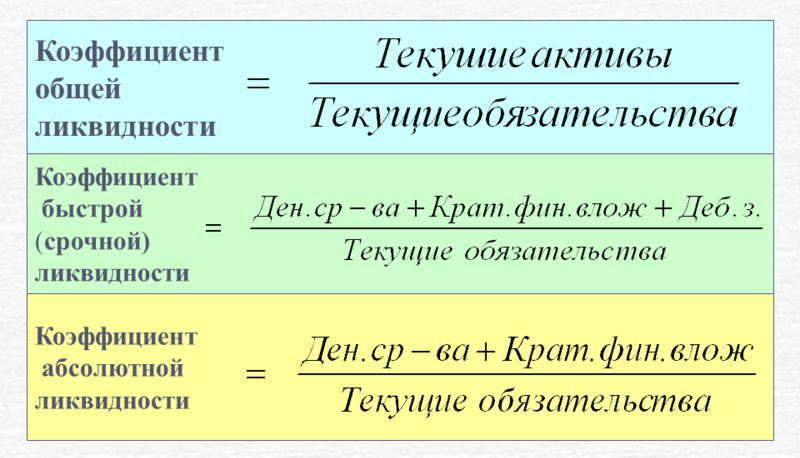

- Коэффициенты ликвидности

Обеспечивают понимание способности компании отвечать по краткосрочным обязательствам. В идеале — досрочно. В пессимистичном варианте — с нарушением сроков.

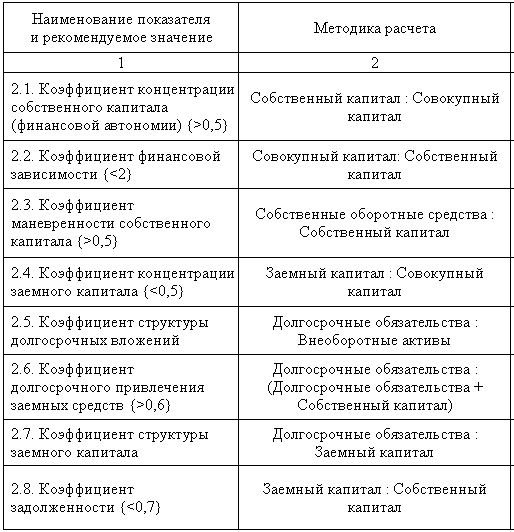

- Показатели структуры капитала

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

При этом постоянный рост заемного капитала — неблагоприятный фактор. Если в динамике и в сравнении с коэффициентом маневренности собственного капитала заемные средства периодически уменьшаются, это может быть свидетельством особенностей компании (например, сезонности). Также при оценке структуры капитала важно учитывать репутацию компании, источники привлечения средств.

4. Анализ результатов финансово-хозяйственной деятельности

На этом этапе оцениваются и интерпретируются данные таких параметров.

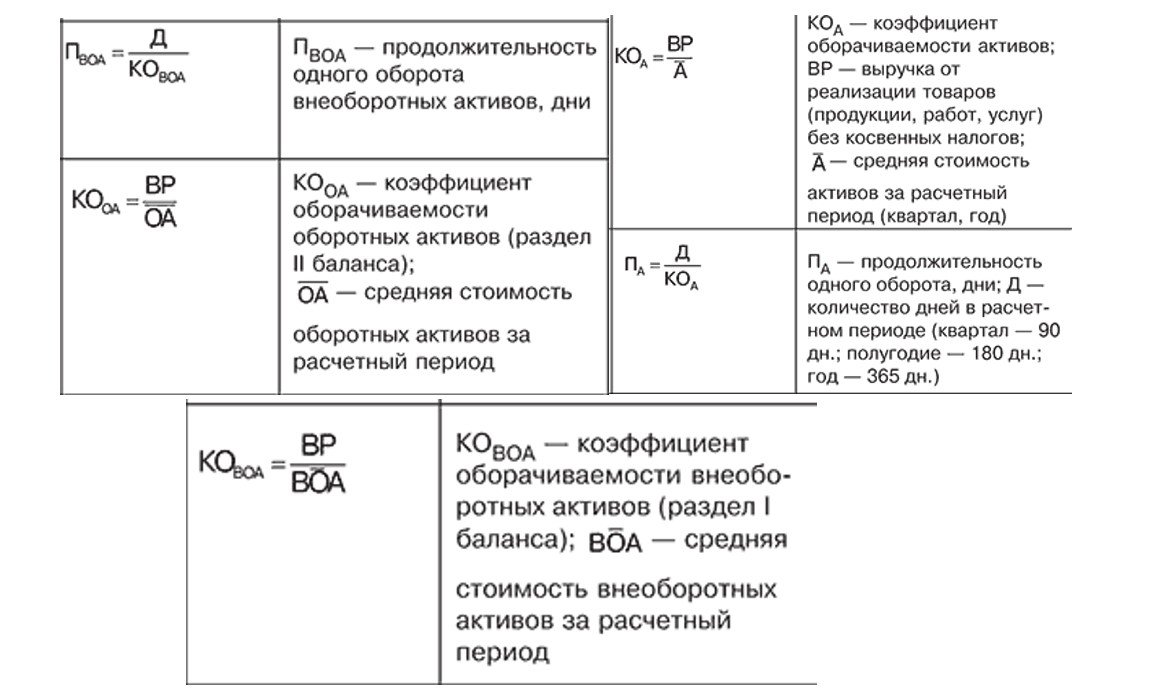

- Эффективность использования ресурсов предприятия

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

- Соответствие плановым показателям

Они задаются внутри компании (реже — вышестоящими организациями). Есть случаи, когда отклонение от плана не говорит о неполадках в работе. Если есть данные о том, что ресурсы перераспределены для достижения высоких результатов в других направлениях, то отставание от плана в определенном сегменте может быть оправданным и нормальным.

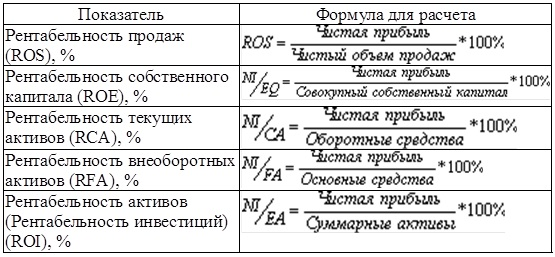

- Рентабельность

Этот показатель — комплексная оценка степени эффективности применения разных видов ресурсов предприятия.

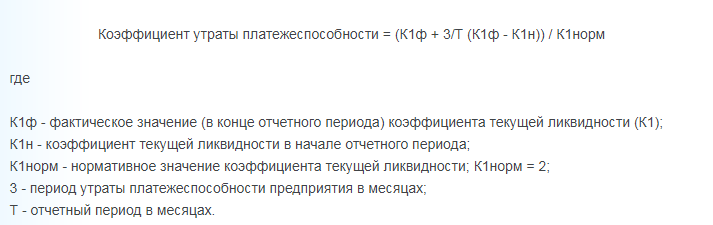

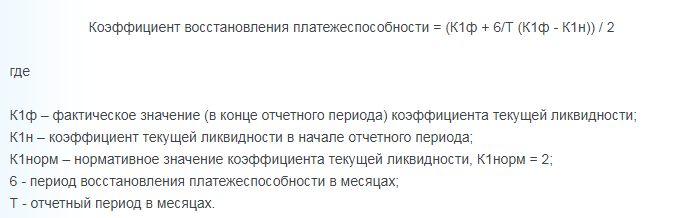

5. Анализ структуры баланса

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Результат, который меньше 1 — опасный признак. Говорит о том, что в ближайшее время структура баланса может стать неудовлетворительной.

Результат, который больше 1 — свидетельство того, что на протяжении полугода компания может стать платежеспособной.

Оба показателя — вероятностные. Чтобы сделать картину достовернее, можно взять для расчетов не 2, а 4 временных отрезка (и даже более).

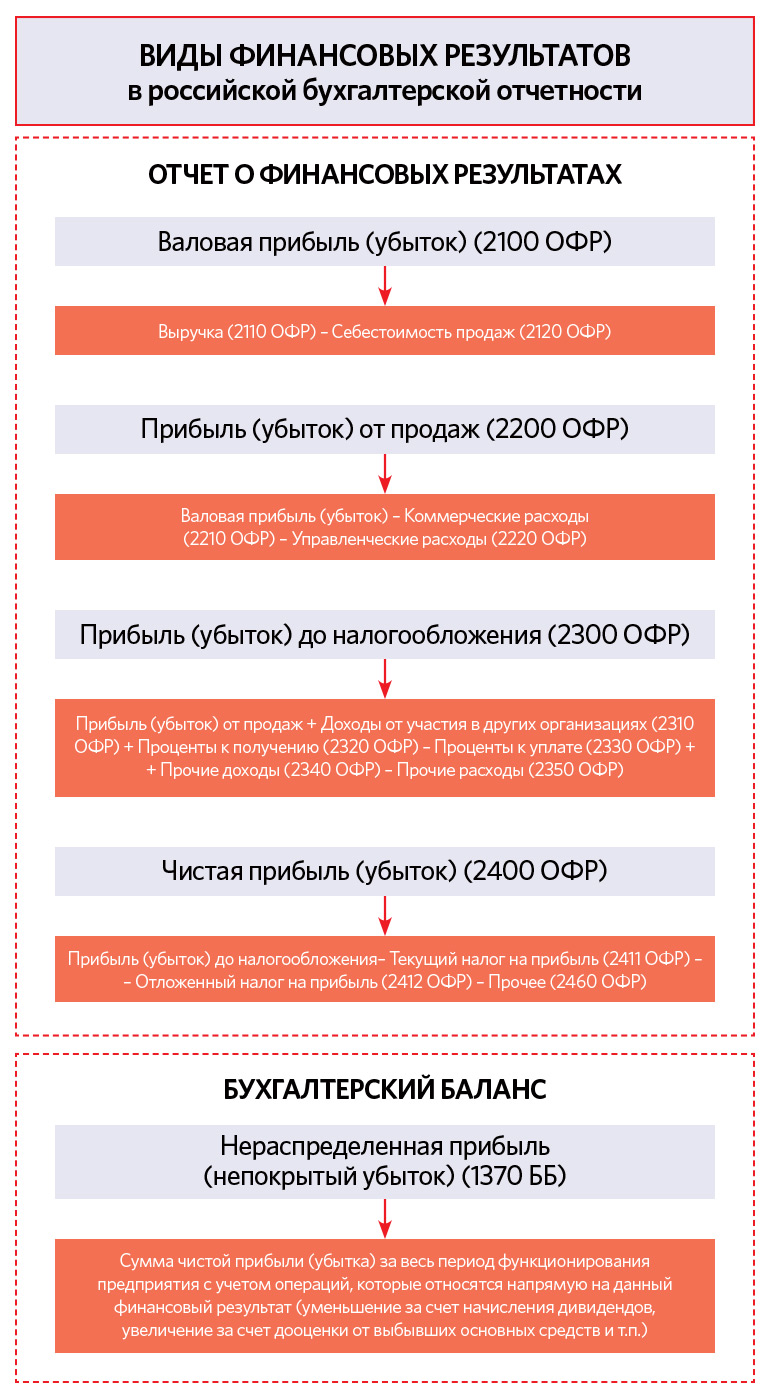

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Расчеты и формулы

В анализ финансового состояния предприятия входят:

- оценка ликвидности и платёжеспособности;

- определение типа финансовой устойчивости;

- анализ рентабельности;

- расчет оборачиваемости или выявление эффективности управления активами.

В качестве примера возьмем компанию, производящую промышленные холодильники. Назовем ее ООО «Техол». Сведения для анализа возьмем в формах бухгалтерской отчетности.

Краткосрочные финансовые вложения

Источник: отчетность ООО «Техол», находящаяся в открытом доступе на сайте audit-it.ru

Выручка (объём продаж)

Ликвидность и платёжеспособность

Для анализа, прежде всего, необходимо рассчитать величину собственных оборотных средств (СОС). Она показывает, какая сумма останется в распоряжении предприятия после расчетов по краткосрочным обязательствам:

Важно оценивать не только текущий показатель, но и его динамику. Хотя бы в сравнении с прошедшим периодом, но лучше за 3 года. СОС компании Техол за 2019 г. составляет 11 798 тыс. руб., что говорит о значительном росте в 2020 г., и является крайне благоприятным для организации, т.к. она может вкладывать в производство значительно больше собственных средств, не прибегая к кредитованию и другим методам привлечения инвестиций.

При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция. Основным и постоянным источником увеличения СОС является прибыль.

Финансовое состояние компании с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно в полном объеме погасить краткосрочные обязательства перед контрагентами. В целом, под ликвидностью какого-либо актива понимают его способность трансформироваться в денежные средства.

Справка! Об экономическом анализе задумались банкиры в 70-х годах 19 века. Первым теоретиком стал Джеймс Кэннон. Он писал, что финансовый «отчет для банкира – как карта для путешественника, указывает и делает ясными моменты и обстоятельства, которые в других случаях казались бы случайными и загадочными».

Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива бухгалтерского баланса, погашается различными способами, в частности, ее обеспечением выступают любые активы предприятия, в том числе и внеоборотные.

- Коэффициент текущей ликвидности (kлт) – это отношение оборотных активов (ОА) к краткосрочным обязательствам (КО):

Если на предприятии ОА превышают КО, то его деятельность считается успешной, по крайней мере, теоретически.

Если компания испытывает финансовые затруднения, то она начинает более медленно оплачивать свои долговые обязательства (кредиторские задолженности), накапливать банковские займы и т.д. Если КО формируются быстрее, чем оборотные активы, то коэффициент текущей ликвидности падает, что чревато проблемами.

Как показал проведенный расчет, kлт ООО «Техол» растет, что говорит о том, что предприятие пока еще может оплатить свои краткосрочные обязательства. В учетно-аналитической практике приводится критический минимум этого показателя – 2. Однако, это лишь ориентировочное число, указывающее на порядок данных, но не на его точное нормативное значение.

Коэффициент срочной ликвидностиоценивается как разница между оборотными активами и товарно-материальными запасами (ТМЗ), относящаяся к КО:

Ориентировочное нижнее значение этого показателя ‒ единица. Следовательно, Техол не способна погасить краткосрочные обязательства, не прибегая к продаже товарно-материальных запасов, но рост этого коэффициента ‒ благоприятная тенденция для предприятия.

Анализируя динамику, необходимо обращать внимание и на факторы, обусловившие его изменение. Так, если увеличение было связан в основном с повышением сумм неоправданной дебиторской задолженности, вряд ли это характеризует деятельность предприятия с положительной стороны.

Коэффициент абсолютной ликвидностиили платежеспособности оценивается как отношение свободных денежных средств (ДС) и краткосрочных вложений (КФВ) (например, депозитов в банке) к КО:

Компоненты коэффициентов текущей и быстрой ликвидности находятся между собой в достаточно тесной корреляционной связи. Это не относится к коэффициенту абсолютной ликвидности, т.к. его величина в значительной степени определяется числителем дроби. Сумма КО относительно стабильна. Она менее изменчива, по сравнению с величиной денежных средств, которые часто используются для «затыкания дыр» и участия во внезапно подвернувшихся проектах.

Так как среднее значение этого показателя установлено в пределах 0,05-0,1, видно, что у компании достаточно свободных денежных средств. Коэффициент показывает, что Техол – платежеспособная организация.

Существует еще один показатель, характеризующий финансовую активность компании. Это коэффициент обеспеченности текущей деятельности собственными оборотными средствами. Чем более интенсивна оборачиваемость на предприятии, тем больше оно нуждается в относительно высокой величине СОС.

Для любой компании логично придерживаться такой политики расчетов со своими контрагентами, когда суммы кредиторской и дебиторской задолженности примерно одинаковы. В этом случае величина показателя с позиции количественных оценок зависит от того, какую роль в покрытии ОА играют краткосрочные ссуды.

В отличие от кредиторской задолженности нефинансового характера, за займы нужно платить, поэтому, если у предприятия недостаточно доходов от текущей деятельности, оно вынуждено обходиться своими средствами. Таким образом, значение коэффициента зависит от многих обстоятельств, поэтому в международной экономической практике каких-либо общепризнанных рекомендаций в отношении его величины и динамики не приводится.

Другое дело ‒ российская литература. В ней есть рекомендательная нижняя граница этого показателя – 10%. Если оборотные активы предприятия покрываются собственными средствами менее, чем на 10%, его текущее финансовое положение признается неудовлетворительным.

Рассчитаем показатель для рассматриваемой компании:

Работа предприятия на 35% обеспечена собственными активами. Превышение порога в 10% говорит об удовлетворительном состоянии организации. Тенденция роста коэффициента положительно скажется на ее деятельности в дальнейшем.

Анализ ликвидности можно провести и другим способом. Для этого оценивается бухгалтерский баланс компании по уровню ликвидности активов и срочности оплаты обязательств. Все данные Актива формы № 1 делятся на 4 группы:

Из пассива баланса также формируются 4 показателя:

Баланс считается абсолютно ликвидным, если А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Объединим активы и пассивы анализируемой компании.

Наиболее ликвидные активы (А1)

Наиболее срочные обязательства (П1)

Быстро реализуемые активы (А2)

Краткосрочные обязательства (П2)

Медленно реализуемые активы (А3)

Долгосрочные обязательства (П3)

Тяжело реализуемые активы (А4)

Собственный капитал (П4)

Источник: расчет автора

Сравнивая полученные показатели, определим степень ликвидности и платежеспособности организации:

В данном случае предприятие для финансирования части своих запасов вынуждено привлекать дополнительные источники покрытия, не являющиеся обоснованными (например, задерживать выдачу заработной платы, расчеты с бюджетом и др.).

Составим неравенство, чтобы определить, обладает ли ООО «Техол» краткосрочной финансовой устойчивостью. Согласно сведениям, представленным в таблице 4, в данном случае подойдет неравенство: