Горизонтальный и вертикальный экономический анализ

Горизонтальный и вертикальный экономический анализ

Одно из приоритетных направлений в оценке финансового состояния – анализ имущественного полож

jar—> txt fb2 ePub html

на телефон придет ссылка на файл выбранного формата

Шпаргалки на телефон — незаменимая вещь при сдаче экзаменов, подготовке к контрольным работам и т.д. Благодаря нашему сервису вы получаете возможность скачать на телефон шпаргалки по экономическому анализу. Все шпаргалки представлены в популярных форматах fb2, txt, ePub , html, а также существует версия java шпаргалки в виде удобного приложения для мобильного телефона, которые можно скачать за символическую плату. Достаточно скачать шпаргалки по экономическому анализу — и никакой экзамен вам не страшен!

Не нашли что искали?

Если вам нужен индивидуальный подбор или работа на заказа — воспользуйтесь этой формой.

По абсолютной сумме прибыли не всегда можно судить об уровне доходности предприятия, его фина

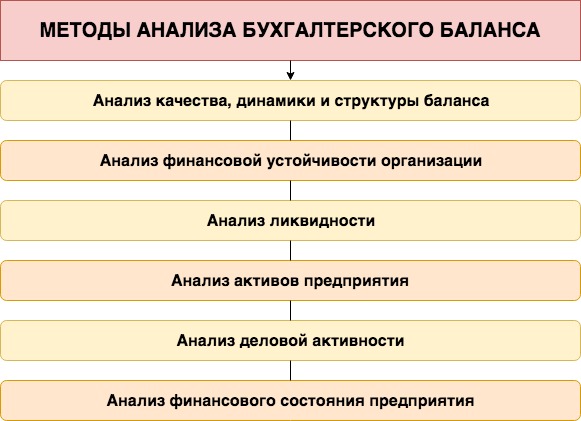

Краткая информация о бухгалтерском балансе

Бухгалтерский баланс — ключевой вид отчетности, благодаря ведению которого на фирме управленческий аппарат имеет возможность увидеть динамику развития предприятия в конкретных цифрах, наличие краткосрочных и долгосрочных долгов, происхождение денежных средств, а также объем основных/оборотных средств.

Зачастую баланс называют финансовым лицом, в связи с тем, что содержащиеся в отчетности сведения наглядно демонстрируют управленцам фирмы и аналитикам риски разорения и перспективы развития, а также скорость роста (спада).

Итогами бухгалтерского баланса становятся 2 части, равные между собой (если баланс составлен верно):

- АКТИВЫ (деньги, материальные ценности, машины, оборудование, здания и сооружения, запасы, долги контрагентов и потребителей и т.д.) — все, чем владеет и распоряжается фирма с целью осуществления коммерческой деятельности и извлечения прибыли.

- ПАССИВЫ (краткосрочные обязательства перед контрагентами и клиентами, заемные средства, нераспределенная прибыль, собственный (акционерный) капитал) — сведения об источниках возникновения активов фирмы.

Помочь руководству компаний в поиске слабых мест в деятельности компании и вариантов исправления ошибок могут горизонтальный и вертикальный анализ бизнеса.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

3. Факторный анализ, его виды и задачи

Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей.

В общем случае можно выделить следующие основные этапы факторного анализа:

Постановка цели анализа.

Отбор факторов, определяющих исследуемые результативные показатели.

Классификация и систематизация факторов с целью обеспечения комплексного и системного подхода к исследованию их влияния на результаты хозяйственной деятельности.

Определение формы зависимости между факторами и результативным показателем.

Моделирование взаимосвязей между результативным и факторными показателями.

Расчет влияния факторов и оценка роли каждого из них в изменении величины результативного показателя.

Работа с факторной моделью (практическое ее использование для управления экономическими процессами).

Отбор факторов для анализа того или иного показателя осуществляется на основе теоретических и практических знаний в конкретной отрасли. При этом обычно исходят из принципа: чем больший комплекс факторов исследуется, тем точнее будут результаты анализа. Вместе с тем необходимо иметь в виду, что если этот комплекс факторов рассматривается как механическая сумма, без учета их взаимодействия, без выделения главных, определяющих, то выводы могут быть ошибочными. В анализе хозяйственной деятельности (АХД) взаимосвязанное исследование влияния факторов на величину результативных показателей достигается с помощью их систематизации, что является одним из основных методологических вопросов этой науки.

Важным методологическим вопросом в факторном анализе является определение формы зависимости между факторами и результативными показателями: функциональная она или стохастическая, прямая или обратная, прямолинейная или криволинейная. Здесь используется теоретический и практический опыт, а также способы сравнения параллельных и динамичных рядов, аналитических группировок исходной информации, графический и др.

Моделирование экономических показателей также представляет собой сложную проблему в факторном анализе, решение которой требует специальных знаний и навыков.

Информационные технологии

- Главная

- Информационные технологии

- Анализ и планирование деятельности организаций

Программный комплекс «Бизнес-аналитик»

Финансово-экономический анализ

Использование программного комплекса «Бизнес-аналитик» позволяет проводить всесторонний анализ финансово-экономической деятельности предприятия в динамике за ряд периодов:

- Горизонтальный и вертикальный анализ пассивов и активов аналитического баланса

- Показатели прибылей и убытков (финансовые результаты)

- Показатели притока и оттока денежных средств

- Показатели эффективности

- Показатели платежеспособности

- Показатели финансовой устойчивости

- Сопоставление темпов изменения цен на продукцию, услуги, товары и основные виды материальных ресурсов и затрат

- Анализ эффективности производства и реализации каждого вида продукции, товара (экономический анализ)

- Динамика структуры себестоимости, выручки, издержек обращения ; движение продукции, ресурсов и товаров на складе

- Анализ структуры себестоимости единицы произведенной продукции

- Анализ затрат на единицу произведенной продукции

- Поступление и расходование денежных средств

- Точка безубыточности и запас финансовой прочности предприятия

- Факторный анализ динамики прибыли

- Эффективность работы административно-управленческого персонала предприятия и динамика производительности труда персонала

- Эффективность использования материально-сырьевых и топливно-энергетических ресурсов

- Объем реализации на рубль затрат, выручка и прибыль на одного работника

- Коммерческая маржа и доля оплаты труда в выручке

- Распределение косвенных затрат пропорционально прямым затратам на заработную плату, прямым материальным затратам, всем прямым затратам, выручке от реализации или объемам произведенной продукции

- осуществлять детальный финансово-экономический анализ на основе рассчитанных аналитических таблиц и графиков (Методика ИНЭК);

- разрабатывать собственные методики финансово-экономического анализа на основе любых исходных данных;

- изучать автоматически подготовленное 15-16-страничное текстовое Заключение с анализом причин возникшей ситуации и рекомендациями по повышению эффективности деятельности (методика ИНЭК);

- настроить, а затем использовать любое количество автоматически формируемых собственных текстовых отчетов о финансово-экономическом состоянии организации;

- предоставлять руководству предприятия автоматически подготовленное краткое Резюме о финансовом положении предприятия (3 страницы текста и графиков — методика ИНЭК).

- Показатели экономической эффективности деятельности ФГУП (Приказ Минэкономразвития и торговли N 320, Минимущества РФ N 208 МНС N БГ-3-21/355-а)

- Финансовые показатели для Отчета руководителя ФГУП (Постановление Правительства РФ N1116. Финансовые показатели для отчета руководителя ФГУП не только рассчитываются в программе, но и автоматически заполняют Отчет, поставляемый вместе с программой

- Финансовые показатели аудиторской проверки ФГУП

Акционерные общества

- финансовые показатели деятельности эмитента (Приказ ФСФР № 11-46/пз-н)

- показатели экономической эффективности деятельности акционерных обществ с долей федеральной собственности (Приказ Минэкономразвития и торговли № 320, Минимущества РФ № 208 МНС № БГ-3-21/355-а);

- определение стоимости чистых активов (Приказ Минфина РФ N 84н).

Финансовое оздоровление

- Правила проведения арбитражным управляющим финансового анализа (Постановление Правительства РФ N 367 от 25 июня 2003 года)

- Наличие признаков фиктивного, преднамеренного банкротства (Постановление Правительства РФ от 27 декабря 2004 года N 855 «Об утверждении Временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства»)

- Финансовое состояние сельскохозяйственных производителей (Постановление Правительства РФ от 30 января 2003 года N 52)

- Группа финансовой устойчивости должника (Постановление Правительства РФ от 30 января 2003 года N 52)

- Финансовый анализ и контроль предприятий, имеющих стратегическое значение для национальной безопасности государства или социально-экономическую значимость (Приказ Минэкономразвития и торговли N 211, ФСФО N 295)

- Анализ и экспертиза финансового состояния организаций (Приказ ФСФО России N 16)

- Оценка структуры баланса (Распоряжение ФУДН от 12 августа 1994 г. N 31-р, в редакции N 56-р)

Кредитные организации

- Показатели оценки удовлетворительности финансового положения юридических лиц (Положение Банка России N 415-П) .

Вертикальный анализ

Во время проведения этого анализа выполняется проверка соотношения одних показателей с другими, кроме того, рассматриваются и отдельные элементы в укрупненной группе. Например, проводя вертикальный анализ баланса, можно рассмотреть, какую долю из оборотных активов будут составлять запасы, задолженности или кредиторские средства. Можно узнать, насколько задолженность превышает обязательства – это обычно входит в процесс исследования ликвидности и напрямую влияет на принятие дальнейших решений, касающихся развития организации.

Также после получения необходимо информации можно проследить значения в динамике, то есть, использовать горизонтальную методику, сравнивая показатели за несколько периодов и отслеживая уровень изменений, чтобы сделать необходимые выводы.

Подобные методики анализа могут использоваться не только в отношении бухгалтерского баланса. Также эти способы работы с информацией применяются, если требуется проанализировать фонд оплаты труда, изучить какие-то другие направления, например, состояние нематериальных активов. Сравнение показателей дает наглядную картину, которая помогает принять необходимое решение о дальнейшем курсе организации. Кроме того, подобные данные могут стать аргументацией для спонсоров компании, которые вкладывают деньги в развитие и хотят видеть, что организация увеличивает свои показатели, рационально распределяя полученные средства и, как итог, достигая успеха в бизнесе.

При вертикальном анализе итоговую сумму активов (если анализируется баланс) и выручки (при анализе ОФР) принимают за сто процентов, и каждую дальнейшую статью представляют в виде процентной доли от базового значения. Рассчитывается процентный показатель путем деления каждой строчки по анализируемому году на валюту баланса и умножения на 100%. К примеру, оборотные средства на 01.01.2015 составляют 450 110, данную сумму делим на валюту баланса 775 600 и умножаем на 100%. Показатель на 01.01.2015 равен 58,03% (450 110 / 775 600 *100). Таким же образом вычисляем процентный показатель на 01.01.2016, который равен 63,28%. Получается, что оборотные активы увеличились по сравнению с прошлым годом на 5,25%.

Горизонтальный и вертикальный анализ бухгалтерского баланса на примере

Различные формы отчетности, в том числе и бухгалтерский баланс, являются основой для принятия экономических решений. На основе полученных результатов руководство может определять дальнейший курс развития организации или принимать иные решения, касающиеся финансирования и особенностей деятельности компании.

Варианты анализа

В документации сдержится актуальная информация об активах организации и ее финансовом положении на момент сдачи отчетности, а также данные за прошлый отчетный период, необходимые для корректного сравнения и проведения анализа.

Выделяют горизонтальный и вертикальный анализ бухгалтерского баланса , который может проводиться при работе с отчетными документами.

Горизонтальный анализ

Если во время работы с информацией выполняется сравнение текущих показателей с аналогичными показателями из прошлого отчетного периода, то это горизонтальный анализ баланса.

Обычно в отчетных документах данные для сравнения предоставляются за 2 года, отчетный и предыдущий, это является минимальным требованием, а в некоторых случаях необходимо предоставить данные и за 3 года – этого требует утвержденная официальная форма.

- Полное предоставление информации позволяет тщательно проанализировать показатели в динамике, рассматривая данные за несколько лет и их соответствующие изменения, после чего сделать соответствующие выводы.

- Можно изучить любой интересующий пункт, например, проследить увеличение задолженности или снижение прибыли на данный момент, по сравнению с показателями предыдущих лет.

Анализ подобной информации позволяет принимать грамотные управленческие решения, которые помогут устранить возникшие в организации проблемы и повысить производительность. По своему назначению вертикальный и горизонтальный анализ баланса имеют аналогичные цели, однако методика отличается. Вот пример горизонтального анализа баланса:

Вертикальный анализ

Во время проведения этого анализа выполняется проверка соотношения одних показателей с другими, кроме того, рассматриваются и отдельные элементы в укрупненной группе.

Например, проводя вертикальный анализ баланса, можно рассмотреть, какую долю из оборотных активов будут составлять запасы, задолженности или кредиторские средства.

Можно узнать, насколько задолженность превышает обязательства – это обычно входит в процесс исследования ликвидности и напрямую влияет на принятие дальнейших решений, касающихся развития организации.

Также после получения необходимо информации можно проследить значения в динамике, то есть, использовать горизонтальную методику, сравнивая показатели за несколько периодов и отслеживая уровень изменений, чтобы сделать необходимые выводы.

Подобные методики анализа могут использоваться не только в отношении бухгалтерского баланса. Также эти способы работы с информацией применяются, если требуется проанализировать фонд оплаты труда, изучить какие-то другие направления, например, состояние нематериальных активов.

Сравнение показателей дает наглядную картину, которая помогает принять необходимое решение о дальнейшем курсе организации.

Кроме того, подобные данные могут стать аргументацией для спонсоров компании, которые вкладывают деньги в развитие и хотят видеть, что организация увеличивает свои показатели, рационально распределяя полученные средства и, как итог, достигая успеха в бизнесе.

Таблица 3. Горизонтальный и вертикальный анализ отчета о финансовых результатах (ранее он назывался отчет о прибылях и убытках).

Доходы и расходы по обычным видам деятельности

Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)

Себестоимость проданных товаров, продукции, работ, услуг

Прибыль (убыток) от продаж

Прочие доходы и расходы

Проценты к получению

Проценты к уплате

Доходы от участия в других организациях

Прибыль (убыток) до налогообложения

Отложенные налоговые активы

Отложенные налоговые обязательства

Текущий налог на прибыль

Обязательные платежи (штрафы, пени)

Чистая прибыль (убыток) отчетного периода

Постоянные налоговые обязательства (активы)

Базовая прибыль (убыток) на акцию

Разводненная прибыль (убыток) на акцию

Рассмотрев горизонтальный анализ баланса видно, что к концу 2009 года наблюдается увеличение баланса на 90 510 тыс. руб. Это связано, прежде всего, с увеличением внеоборотных активов на конец отчетного периода на 132 754 тыс. руб., а также с увеличением собственных средств предприятия на 124 995 тыс. руб. Рост внеоборотных активов с 1 754 122 тыс. руб. до 1 885 876 тыс. руб. говорит о повышении инвестиционной активности предприятия.

Что же касается оборотных активов предприятия, то к концу 2009 года увеличились статьи:

· запасы – на 32,15%, в абсолютных показателях на 84 479 тыс. руб.;

· краткосрочные финансовые вложения – на 16,89%, в абсолютных показателях – на 55 400 тыс. руб.

Не смотря на увеличение данных статей, оборотные активы к концу отчетного периода уменьшились на 42 244 тыс. руб., что в основном, связано с уменьшением количества денежных средств на расчетных счетах Ивановского филиала ОАО «ТГК-6».

Проведенный горизонтальный анализ пассивов предприятия показал, что собственный капитал предприятия к концу рассматриваемого периода увеличился на 124 995 тыс. руб. или 5,33%. В тоже время краткосрочные обязательства уменьшились на 34 485 тыс. руб. или 9,34% и составили на конец рассматриваемого периода 334 702 тыс. руб. против 369 187 тыс. руб. на начало. Долгосрочные обязательства у рассматриваемого предприятия отсутствуют. В целом, пассивы предприятия на конец периода выросли на 90 510 тыс. руб., не смотря на уменьшение краткосрочных обязательств.

Таким образом, горизонтальный анализ активов предприятия показывает, что абсолютная их сумма за этот отчетный период возросла на 90 510 тыс. руб. или на 3,34%. Таким образом, можно сделать вывод, что организация повышает свой экономический потенциал.

Вертикальный анализ баланса позволяет сделать вывод о структуре баланса, проанализировать динамику этой структуры. Анализируя структуру активов, можно заметить, что наибольший удельный вес (64,66% и 67,31% на начало и конец 2009 г. соответственно) составляют внеоборотные активы, в том числе 62,08% (на начало 2009) и 60,34% (на конец 2009) занимают основные средства и 2,59% и 6,97% соответственно составляет незавершенное производство.

Как видно из таблицы, наибольший удельный вес в структуре пассивов как на начало, так и на конец отчетного периода занимает собственный капитал предприятия, которые составляют 86,39% на начало и 88,06% на конец отчетного периода в их структуре. Это свидетельствует о стабильном положении предприятия.

В целом, анализируя данные, полученные в ходе вертикального анализа, можно заметить, что изменения в структуре баланса незначительные, отклонения в среднем составляют ±2%.

На конец рассматриваемого периода предприятие имеет пассивное сальдо задолженности (кредиторская задолженность превышает дебиторскую), т.е. финансирование происходит за счет неплатежей коммерческим кредиторам. Основным источником формирования активов является собственный капитал, что свидетельствует о низкой зависимости предприятия от внешних инвесторов.

Таким образом, предприятие имеет достаточно стабильное финансовое положение и низкую зависимость от внешних инвесторов.

Далее проведем вертикальный и горизонтальный анализы отчета о финансовых результатах (таблица 2).

Вертикальный анализ отчета о финансовых результатах показал, что наибольший удельный вес в структуре чистой выручки от продаж занимает себестоимость проданных товаров (82,97% в 2008 году и 89,34% в 2009 году). Удельные веса валовой прибыли, прибыли от продаж, прибыли до налогообложения и чистой прибыли в 2009 году снизились по сравнению с 2008 годом, что говорит о снижении конкурентоспособности деятельности предприятия. В целом структура отчета о финансовых результатах значительно не изменилась за рассматриваемый период (максимальное относительное изменение – 6,38%).

Горизонтальный анализ отчета о финансовых результатах показал, что не смотря на снижение прочих расходов (на 5,56%), предприятие на конец 2009 года получило чистую прибыль меньше чем за аналогичный период 2008 года вследствие увеличения себестоимости (на 6,38%). Также следует заметить, что темп роста выручки предприятия (111,14%) ниже темпа роста себестоимости проданных товаров, работ, услуг (119,69), что является негативным фактором.

Таким образом, проанализировав структуру и динамику финансовой отчетности предприятия, можно сделать вывод, что предприятие стабильно, независимо от внешних инвесторов. Что же касается управления оборотным капиталом, то в целом ситуация в данной сфере управления предприятием не представляет существенной угрозы стабильности финансового состояния предприятия. Тем не менее, динамика роста оборотных активов свидетельствует о необходимости пристального внимания руководства к организации системы управления оборотным капиталом.