Как получить имущественный налоговый вычет при покупке жилья супругами?

Да, может. При условии, что вы состоите в официальном браке и Ваша супруга имеет официальный доход. В этом случае квартира считается совместной собственностью супругов, и не имеет значения, кто из них оплачивал покупку.

В Вашем случае по итогам 2017 года Вам необходимо, помимо стандартного пакета документов, прилагаемых к налоговой декларации, приложить заявление о распределении имущественного налогового вычета между супругами. Бланк заявления можно скачать на сайте Федеральной налоговой службы nalog.ru или получить в отделении Вашей налоговой инспекции.

Ваша супруга сможет вернуть 13% от стоимости квартиры, но не более 260 тысяч рублей. При этом следует помнить, что ежегодно в виде имущественного вычета за покупку квартиры можно возвращать 13% официальных доходов, заработанных за год. Например, если зарплата Вашей супруги в 2017 году составляла 50 тысяч рублей в месяц, то есть 600 тысяч рублей в год, то вернуть по итогам 2017 года она сможет 13% от своих доходов, что составляет 78 тысяч рублей. Остаток имущественного вычета будет перенесен на следующие налоговые периоды, и остальные деньги за вычет можно будет вернуть в следующие годы.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Можно получить вычет по процентам и по первоначальному, и по новому кредиту.

- декларация 3-НДФЛ;

- свидетельство о праве собственности или выписка из ЕГРН;

- паспорт;

- договоры о приобретении недвижимости и акта о ее передаче;

- платежные документы (квитанции, банковские выписки, товарные чеки и т. д.);

- справка 2-НДФЛ, если подаете декларацию;

- заявление о распределении вычета между супругами, если купили квартиру в браке;

- заявление на возврат налога.

Важно: при взятии ипотеки и желании получить вычет по процентам нужно представить копию кредитного договора и справку об уплаченных процентах.

Если у супругов общая совместная собственность

Согласно Семейному кодексу (ст. 33, 34), все имущество, приобретенное в браке, является общей совместной собственностью. При этом важно, чтобы на момент покупки жилья (заключения договора купли-продажи, договора долевого участия, оплаты) брак между супругами был оформлен официально, и не был заключен брачный договор (или контракт). При этом не важно на кого именно из супругов оформлено право собственности на купленное жилье и платежные документы. Считается, что расходы были произведены из общего семейного бюджета.

Каждый из супругов имеет право подать отдельную декларацию 3-НДФЛ с отдельным пакетом документов, подтверждающих право на вычет (как независимые налогоплательщики).

Если право на вычет наступило после 1 января 2014 года, то каждый из супругов может заявить вычет в полном объеме – по 2 млн рублей, при условии, что стоимость купленного жилья 4 млн рублей и более. Если стоимость жилья менее 4 млн рублей, то сумму вычета можно перераспределить между собой, составив Соглашение (Заявление) о распределении вычета и предоставив его в инспекцию, вместе с остальными документами, прикладываемыми к декларации. Данное Заявление подписывается обоими супругами.

Важным моментом является тот факт, что вычет может распределяться в любых пропорциях, например, 50% и 50%, 70% и 30%, даже 100% и 0%, то есть от своей части вычета один супруг может отказаться в пользу другого. Например, если один из супругов ранее уже воспользовался своим правом на вычет по другому объекту, либо в случае, если один из супругов не имеет доходов, облагаемых налогом по ставке 13%.

Заявление о распределении вычета составляется и подается в инспекцию только 1 раз, и в дальнейшем изменить условия распределения вычета будет уже нельзя, как и отказаться от своей части вычета в пользу другого супруга. Вычет по процентам по ипотеке распределяется в той же пропорции, что и сумма расходов на приобретение или строительство. Это указывается все в том же Заявлении.

В случае распределения вычета в соотношении 100% и 0%, второй супруг (у которого 0%), в будущем сможет воспользоваться своим правом на вычет по другому объекту жилья. Разумеется, при условии, что до распределения он этим правом никогда не пользовался. Поскольку считается, что если налогоплательщик лично не обращался в инспекцию за вычетом и не подавал декларацию, то вычетом он не пользовался.

Если право на вычет наступило до 1 января 2014 года, то максимальный лимит вычета на весь объект недвижимости составляет 2 млн рублей. И даже если жилье стоит дороже, распределить между собой супруги могут только 2 млн рублей. В остальном все то же самое.

Пример 1. Супруги Андреевы в 2012 году купили квартиру за 2,2 млн рублей и оформили ее в общую совместную собственность. Жена не работает, поэтому супруги договорились распределить вычет таким образом: 100% мужу и 0% жене. В результате муж подал декларацию и заявил по ней вычет в сумме 2 млн рублей.

Пример 2. Супруги Котовы в 2015 году приобрели квартиру за 8,8 млн рублей в общую совместную собственность. В данной ситуации распределять вычет нет необходимости. Каждый может заявить по своей декларации максимальный лимит – 2 млн рублей и получить налог к возврату по 260 тыс. рублей.

Пример 3. Супруги Мальцевы в 2014 году приобрели в ипотеку квартиру в общую совместную собственность, стоимость квартиры 2,5 млн рублей, сумма выплаченных процентов 700 тыс. рублей. Поскольку у мужа налогооблагаемый доход больше, супруги решили распределить вычет в пропорции 80% мужу, 20% жене. Соответственно муж сможет получить вычет в сумме 2,56 млн рублей (2 млн рублей по стоимости + 560 тыс. рублей по процентам), а жена – 640 тыс. рублей (500 тыс. рублей по стоимости + 140 тыс. рублей по процентам).

Как получить максимальный вычет быстро и просто?

Проще всего быстро подготовить правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать — отнести документы в инспекцию самому или подать онлайн.

Половину или целый: Верховный суд разобрался с налоговым вычетом по ипотеке

Супруги взяли квартиру в ипотеку, а налоговые вычеты за сумму покупки и проценты по кредиту поделили пополам. Потом ситуация изменилась – перед разводом и жилье, и кредит по брачному договору достались жене. А когда она потребовала налоговый вычет в полном объеме, ФНС и суды отказали. Защищая свои интересы, женщина добралась до Верховного суда.

Ипотека и налоговые вычеты

Россияне все чаще покупают жилье в ипотеку, что неудивительно: стоят квартиры недешево, и далеко не у каждого может сразу найтись такая сумма. По статистике, собранной ЦБ, примерно 1/10 часть зарегистрированной в собственность жилплощади куплена на заемные средства. Гендиректор Агентства по ипотечному жилищному кредитованию Александр Плутник в своем недавнем интервью отметил, что в среднесрочночной перспективе банки будут выдавать в два раза больше ипотечных кредитов, а среднюю ставку по ним установлена на уровне 10% (сейчас 10,6% на рынке первичного и 11,2% – вторичного жилья).

Количество зарегистрированных прав собственности

Число квартир, купленных (построенных) с привлечением заемных средств

Ипотека, кроме немаленьких ежемесячных взносов, дает и некоторые «бонусы». Так, например, те, кто купил кваритиру, заняв у банка, получают налоговый вычет не только с суммы, потраченной на жилье (подп. 3 п. 1 ст. 220 НК), но и с расходов на погашение процентов по кредиту (подп. 4 п. 1 ст. 220 НК). Для этого нужно ежегодно, пока вы выплачиваете ипотеку, обращаться с соответствующим заявлением в налоговую.

Тогда вычет будет предоставлен «в сумме фактически произведенных налогоплательщиком расходов по уплате процентов в соответствии с договором займа (кредита), но не более 3 млн рублей», если его получатель предьявит договор на приобретение жилого помещения (доли в нем) или договор долевого строительства, а также документы, подтверждающие оплату ипотечных взносов (п. 4 ст. 220 НК).

Соответственно если муж и жена купили квартиру и оформили ее в долевую собственность, каждому положен вычет пропорционально его доли или в соотношении, указанном ими в заявлении. Но как должна поступать ФНС, если «расстановка сил» меняется, например, жилплощадь и ипотека переоформляются на одного из супругов? Отдать весь вычет единственному собственнику и должнику или по-прежнему платить его обоим?

Юрист правового департамента HEADS Consulting Игорь Валуев пояснил, что ФНС и суды в ряде случаев считают налоговый вычет правом, тесно связанным с личностью правообладателя, что не соответствует абз. 2 ст. 56 НК (установление и использование льгот по налогам и сборам). Анастасия Пластовец, юрист «Делькредере», рассказала, что в практике существует два противоречивых подхода к возможности перераспределения налогового вычета между супругами. Согласно первому, оно невозможно – такая позиция изложена в письме Минфина № 03-04-05/32011 от 8 августа 2013 года. Но в обзоре практики по делам, связанным с применением главы 23 НК, от 21 октября 2015 года, Верховный суд указал, что перераспределение вычета вполне допустимо, а в июле прошлого года применил такую позицию при рассмотрении дела № 58-КГ16-12.

Налоговый вычет: делить или нет?

Семья Куклиных решила обзавестись собственным жильем в 2008 году. Александр и Оксана взяли ипотеку и купили квартиру в Москве, зарегистрировав право собственности на нее в равных долях. В такой же пропорции ФНС разделила и положенные им налоговые вычеты с суммы, потраченной на квартиру и с процентов по ипотеке. В марте 2014 года пара заключила брачный договор, согласно которому Оксана стала единственной владелицей квартиры, на нее же перешли и все обязанности заемщика по ипотеке. Спустя месяц супруги развелись.

В феврале следующего года Куклина подала налоговую декларацию за 2014 год, заявив в ней налоговый вычет в размере 100% по расходам на уплату «ипотечных процентов» в сумме 1,4 млн руб. Она исходила из того, что с марта 2014 года сама выплачивала ипотеку, и подкрепляла свою позицию письмом Минфина № 03-04-05/24943 от 26 мая 2014 года, где говорится, что при изменении состава собственников и заемщиков по ипотечному кредиту нужно сообразно изменить величину налогового вычета на проценты, уплаченные по этой ипотеке.

Однако налоговая посчитала, что «полный» вычет Куклина получить не может, и оставила за ней только половину. Свой отказ налоговики объяснили так: имущественный налоговый вычет на жилье можно получить только один раз, чем заявительница и воспользовалась при покупке квартиры, поэтому требовать его вторично при переоформлении права собственности она не может (согласно подп. 2 п. 1 ст. 220 НК). Гагаринский районный суд, куда девушка обратилась с требованием отменить решение ФНС, встал на сторону налоговой. Супруги еще в 2008 году могли договориться о распределении вычетов в соотношении 0 и 100%, но этого не сделали, и теперь переиграть ничего нельзя. И суд, и налоговая ссылались на практику, которой придерживается ФНС, и «запретительную» позицию Минфина, о которой упоминала выше Анастасия Пластовец из «Делькредере». Мосгорсуд засилил это решение, добавив, что «заключение сторонами гражданско-правовой сделки (брачного договора, купли-продажи, дарения и пр.) само по себе не может изменять налоговых правоотношений», если это не предусмотрено законодательством о налогах и сборах. В кассационной жалобе Куклина просила суд обратить внимание на то, что в ее деле необходимо применить разъяснения, содержащиеся в п. 18 обзора практики ВС по налоговым спорам от 21 октября 2015 года.

«Фактически произведенные за счет общего имущества супругов расходы на приобретение (строительство) объекта недвижимости могут быть учтены одним из супругов при налогообложении его доходов в той части, в какой эти расходы ранее не были учтены при предоставлении имущественного налогового вычета второму супругу».

Что сказал ВС?

Отстаивая свои права, Куклина дошла до Верховного суда. Тройка судей под председательством Игоря Зинченко отменила акты предыдущих инстанций и удовлетворила требования Куклиной. В своем определении** она пришла к следующим выводам:

Женщина могла продолжать пользоваться представленным налоговым вычетом

Женщина могла продолжать пользоваться представленным налоговым вычетом

Сославшись на постановление КС № 5-П от 13 марта 2008 года и его же определение № 715-О-Р от 26 мая 2011 года, ВС указал, что отказ от уже предоставленного решением ФНС налогового вычета невозможен. Вместе с этим ст. 220 НК разрешает переносить «остатки» вычета, не использованные в текущем налоговом периоде, на следующий, до полного его использования.

Его можно было перераспределить

Его можно было перераспределить

Ст. 254 ГК (раздел имущества, находящегося в совместной собственности), 34 СК (совместная собственность супругов) и подп. 3 ч. 1 ст. 220 НК позволяют мужу и жене поделить имущественный налоговый вычет так, как они пожелают, независимо от того, в чью собственность оформлена купленная в браке квартира и чья подпись стоит на платежных документах. При условии, конечно, что сумма каждого вычета не превышает заявленного порога в 2 млн руб., и заявлены они в отношении одной и той же квартиры.

«Положений, которые ограничивали бы право одного из супругов учесть оставшуюся часть расходов по приобретение жилья при исчислении собственной налоговой базы в том случае, если такие расходы не были учтены при налогообложении доходов другого супруга, ст. 220 НК РФ не содержит», – пишет ВС, ссылаясь и на п. 18 собственного обзора практики по налоговым спорам, о котором Куклина говорила в своих жалобах.

Вывод же суда таков: раз Куклин по брачному договору передал жене права на квартиру и обязанности по уплате кредита и процентов, взятых на ее покупку, та вправе использовать остаток имущественного вычета, так как теперь сама платит ипотеку.

Развод здесь ни при чем

Развод здесь ни при чем

То, что за вычетом в размере 100% Куклина обратилась уже после расторжения брака, помехой не является, ведь режим собственности супруги поменяли еще до развода.

«В силу дозволительного метода регулирования поведения налогоплательщиков, отсутствия прямых запретов на перераспределение налогового вычета и с учетом перехода квартиры в собственность истицы вместе с правами и обязанностями по кредитному договору, требования Куклиной о предоставлении ей вычета на уплаченные проценты по кредиту в размере 100% представляются обоснованными», – соглашается Ирина Орешкина, юрист КА «Юков и партнеры». Руководитель краснодарского филиала «Хренов и партнеры» Станислав Вивчарь считает, что в теории налоговая могла отказать женщине в 100%-ном вычете только за период с 1 января по 14 марта 2014 года, сославшись на то, что в это время Куклины владели жилплощадью совместно. А п. 5 ст. 220 НК гласит, что нельзя получить имущественный налоговый вычет на расходы, «покрываемые за счет средств иных лиц». Однако это было бы возможным лишь в том случае, если бы налоговики доказали, что проценты по кредиту платила не Оксана, а Александр. В противном случае отказ был бы неправомерен.

* редакция изменила имена и фамилии героев материала

** имеется в распоряжении редакции

Как применяется вычет при покупке квартиры супругами

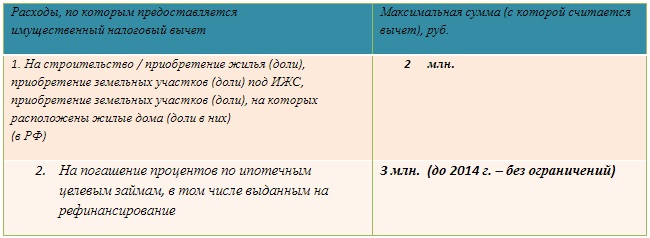

Налоговым кодексом предусмотрено несколько ограничений по сумме имущественного вычета при покупке жилья:

- один человек может оформить вычет на приобретение жилья в размере, не превышающем 2 млн. руб. — вычет предоставляется раз в жизни, но может использоваться в отношении разных объектов до полного исчерпания; также можно заявить вычет в размере до 3 млн. руб. по уплаченным ипотечным процентам – этот вычет применим только к одному объекту недвижимости;

- вычет не может предоставляться в размере, превышающем стоимость сделки купли-продажи недвижимости и сумму уплаченных процентов по ипотеке соответственно;

- вернуть можно только удержанный и перечисленный НДФЛ, если этой суммы не хватает для покрытия всей суммы вычета, остаток льготы переносится на последующие периоды;

- если налогоплательщик ранее воспользовался правом на вычет на покупку жилья по другим объектам, в дальнейшем он может заявить только остаток вычета (например, если в 2018 году имущественный вычет был заявлен в размере 1,2 млн. руб. при покупке комнаты, а в 2020 году приобретена квартира за 5 млн. руб. — льгота по ней будет доступна в сумме 800 тыс. руб.).

Налоговый вычет при покупке квартиры супругами удваивается, так как каждый из супругов вправе воспользоваться своим правом на льготу в 2 млн. руб. То есть максимально за одну квартиру или иное жилье можно заявить к вычету не 2 млн. руб., а 4 млн. руб. в общей сумме (при условии, что супругами этот вид вычета ранее не применялся). Аналогичный алгоритм действует в отношении ипотечных процентов – по ним супруги совместно могут заявить вычет в сумме до 6 млн. руб. (по 3 млн. руб. каждый).

Если жилье покупается в браке, такая недвижимость считается совместно нажитой (независимо от того, на кого из супругов оформлена квартира, от чьего имени продавцу отправлялись деньги). Такой подход озвучен в Письме Минфина от 03.09.2019 г. № 03-04-05/67630. В какой пропорции распределить вычет, супруги должны решить самостоятельно.

Доли применяемого вычета на покупку жилья по одному объекту супруги определяют единоразово, в дальнейшем эта пропорция не меняется до его исчерпания. Соотношение может быть любым, но должны соблюдаться все ограничения по размеру вычета. Иной подход в отношении вычета по ипотечным процентам – здесь перераспределение возможно ежегодно. Распределение вычета фиксируется в заявлении, подаваемом налогоплательщиками в ФНС.

При применении имущественного вычета часто возникают следующие вопросы:

1. Если квартира приобретена в совместную собственность, может ли супруг получить налоговый вычет в удвоенном размере, а жена отказаться от своей части льготы? Нет, такой вариант невозможен. Налоговый вычет за супруга/супругу оформить нельзя, так как законодательством не предусмотрена возможность отказа от льготы в пользу третьих лиц, не допускается и передача другому лицу своего права на вычет.

2. Жилье приобретено накануне регистрации брака, денежные средства на оплату недвижимости давали оба будущих супруга, вычет можно распределить? Нет, квартира, купленная одним из супругов до брака или полученная им по дарственной во время брака, не относится к совместно нажитой собственности, она принадлежит только одному супругу, поэтому оснований для применения вычета вторым супругом не возникает (Письмо Минфина от 12.09.2019 г. № 03-04-05/70192).

3. Неработающий супруг приобрел квартиру, налогооблагаемых доходов у него нет, может ли супруга получить налоговый вычет? Такой вариант возможен при условии, что у супруги есть налогооблагаемые доходы, и она к текущему моменту не исчерпала свой лимит по вычету (Письмо Минфина от 22.11.2017 г. № 03-04-05/77099).

4. Квартира оплачена супругами частично из средств материнского капитала, вычет будет применен ко всей сумме платежа? Нет, льгота не распространяется на средства материнского капитала, а также на денежные средства, внесенные в счет оплаты недвижимости работодателем. Вычет оформляется только по тем суммам, которые были внесены налогоплательщиком из собственных средств, а не за счет субсидий и целевых пособий.

Вычет за квартиру, купленную супругами на этапе строительства, можно оформить после передачи жилья от застройщика владельцам. То есть, право на льготу возникает не в момент внесения платежа за недвижимость, а после подписания передаточного акта или иного документа, подтверждающего ввод объекта в эксплуатацию и возникновение прав собственности на него у приобретателя (Письмо Минфина от 12.08.2020 г. № 03-04-05/70796).

Как получить налоговый вычет при покупке квартиры в ипотеку

Отвечаем на самые популярные вопросы о налоговом вычете на покупку жилья в ипотеку и рассказываем, как проще всего вернуть свои деньги.

Претендовать на налоговый вычет по ипотеке имеет право любой россиянин, доходы которого облагаются налогом по ставке 13%. Налоговые вычеты по НДФЛ предоставляются по окончании налогового периода (календарного года), а подать документы можно в любой момент в течение года.

1. Какие налоговые вычеты положены при покупке жилья в ипотеку?

Если недвижимость приобретается в ипотеку, то, помимо вычета по расходам на ее покупку, заемщик может получить вычет по расходам на погашение процентов по целевому кредиту.

Таким образом, максимальная сумма вычета (13%) в первом случае составит 260 тыс. рублей, во втором — 390 тыс. рублей. В какой момент возникает право на использование вычета?

2. В какой момент возникает право на использование вычета?

При покупке готового жилья — в момент регистрации права собственности.

При покупке строящегося жилья — в момент получения акта приема-передачи.

При приобретении земельного участка (доли) под ИЖС право на вычет предоставляется после получения свидетельства о праве собственности на жилой дом.

3. Какой порядок использования вычета?

Допускается вычет по расходам на покупку нескольких объектов недвижимости (порядок действует с 2014 года, до 2014-го — только на один объект).

Налоговый вычет распространяется только на те доходы, с которых был уплачен НДФЛ в год покупки недвижимости (исключение составляют пенсионеры, они могут оформить вычет за три предыдущих года). Однако если вычет не полностью использован в текущем налоговом периоде, его остаток можно перенести на последующие налоговые периоды.

4. Пример расчета

Допустим, вы приобрели квартиру за 6 млн рублей. Из них первоначальный взнос — 3 млн рублей, остальная сумма (3 млн рублей) — ипотечный кредит на 10 лет под 11% годовых. Вычет, предоставленный на покупку квартиры, составит 260 тыс. рублей (с 2 млн рублей), вычет по процентам по ипотеке — 255 тыс. рублей (с 1,96 млн рублей за 10 лет кредита).

Если официальная зарплата — 100 тыс. рублей в месяц, то сумма налога (13%), выплаченного государству за год, составляет 156 тыс. рублей.

Из расчетов видно, что даже сумму имущественного вычета на покупку можно будет получить примерно за два года.

5. Когда вычет не предоставляется?

- если жилье оплачено за счет работодателя, средств материнского капитала, бюджетных средств;

- если договор купли-продажи заключен с гражданином, являющимся по отношению к налогоплательщику взаимозависимым: супруг или супруга, родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный).

6. Что еще полезно знать

- Если жилье было приобретено по договору мены с доплатой, то право на имущественный вычет сохраняется.

- Если имущество приобретается супругами во время брака, то оно является их совместной собственностью, поэтому оба супруга имеют право на вычет, в том числе право распределить его по договоренности (если квартира стоит 4,5 млн рублей, то каждый из супругов может получить вычет с 2 млн; если квартира стоит 3 млн рублей, то вычет можно распределить, например, так: один супруг получит вычет с 2 млн, второй — с 1 млн рублей).

- При покупке имущества в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами согласно их доле.

С 2014 года каждый из собственников вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, но не более 2 млн рублей.

7. Какой самый удобный способ получения вычета?

Многие знают, что при покупке недвижимости физическому лицу положен налоговый вычет, но не всем известно, что его можно оформить через специальный сервис nalog.ru, использование которого исключает посещение налоговой.

Чтобы подать заявление на налоговый вычет на сайте Nalog.ru, необходимо иметь доступ в «Личный кабинет налогоплательщика для физических лиц».

Получить доступ можно одним из трех способов:

- с помощью учетной записи реквизитов доступа в «Госуслуги» (только для пользователей, которые обращались для получения реквизитов доступа лично в одно из мест присутствия операторов ЕСИА — Единой системы идентификации и аутентификации (отделения Почты России, МФЦ и др.);

- с помощью регистрационной карты (можно получить в инспекции ФНС России);

- с помощью квалифицированной электронной подписи.

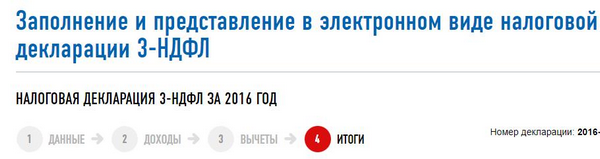

8. Как подать налоговую декларацию и заявление на вычет через личный кабинет?

Заполняем налоговую декларацию по форме 3-НДФЛ. Данные для заполнения можно взять в бухгалтерии по месту работы (заказать справку о суммах начисленных и удержанных налогов за соответствующий год).

Заполнение декларации проходит в несколько этапов: указываются личные данные налогоплательщика, сведения о доходах, затем информация о вычетах, которые планируется получить.

Когда декларация заполнена и исчислена сумма налога к возврату из бюджета, необходимо подать в налоговый орган заявление на возврат. В заявлении указываются реквизиты счета, на который будет перечислена сумма вычета.

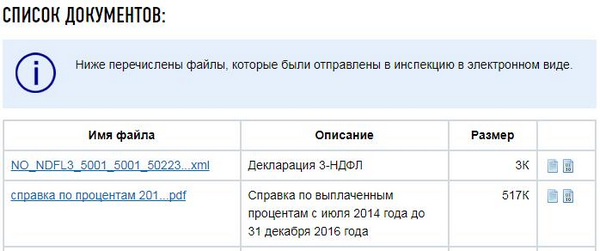

К заполненной декларации необходимо приложить список документов, которые должны быть отправлены в инспекцию в электронном виде. Список документов включает в себя:

— документы, подтверждающие право на жилье;

— платежные документы, подтверждающие расходы налогоплательщика при приобретении имущества;

— документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (получить соответствующие справки можно в банке);

— при приобретении имущества в общую совместную собственность предоставляется копия свидетельства о браке и заявление о распределении размера имущественного налогового вычета между супругами.

Полный список документов, которые необходимо приложить к декларации, можно посмотреть на портале здесь .

Декларацию, сформированную в режиме онлайн, а также скан-копии сопроводительных документов к декларации необходимо подписать электронной подписью и отправить в налоговую. Создать ключ неквалифицированной электронной подписи и получить сертификат ключа проверки ЭП можно здесь же, в личном кабинете, нажав на «Профиль пользователя».

9. Как долго нужно ждать, чтобы получить сумму вычета на руки?

Максимальный срок рассмотрения заявления (камеральной проверки всех направленных документов) составляет три месяца, на перечисление средств потребуется еще до 30 дней.

Имущественный вычет супруг за ипотеку, оформленную до 2014 года

От срока покупки квартиры зависит, сколько денег государство вернет супругам. В прошлой статье мы разобрались, как получить вычет супругам при покупке квартиры в ипотеку после 2014 года. А теперь давайте выясним: как получить вычет супругам, если купили квартиру в ипотеку до 2014 года?

Изменения по основному вычету: до 2014 года и после 2014 года

Право на вычет возникает с момента регистрации права собственности (для вторичного жилья) или с подписания акта приема-передачи (для первичного жилья — по ДДУ).

Если купили квартиру до 1 января 2014 года, то вернут на каждого по 130 тыс. рублей, а вместе — 260 тыс. рублей. Это максимальные суммы. Больше положенного супругам не вернут. Вычет до 2014 года привязан к объекту недвижимости, а сумму налога супруги делят пропорционально размерам их долей.

Если один из супругов использовал вычет не полностью, перенести остаток на другие объекты не получится. Воспользоваться вычетом можно один раз за всю жизнь.

Если супруги купили квартиру после 1 января 2014 года, то каждый вернет по 260 тыс. рублей, а вместе — 520 тыс. рублей.

Какие изменения по вычету на ипотечные проценты: до 2014 года и после 2014 года

До 2014 года вычет по ипотечным процентам привязан к основному вычету. Только по одной квартире можно получить основной и «процентный» вычет. Если не использовали основной вычет, то и вычет с уплаченных процентов не давали.

Максимального ограничения по сумме уплаченных процентов нет (пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ — старая редакция). Ограничение в 3 млн. рублей, как с вычетом после 2014 года, не работает. Не важно, какая дорогая ипотека. Вы вернете 13 % налога и с 4 млн. рублей, и с 10 млн. рублей.

Если супруги купили в ипотеку квартиру после 1 января 2014 года, то каждый вернет по 390 тыс. рублей, а вместе — 780 тыс. рублей. После 2014 года вычет по ипотечным процентам считается самостоятельным видом вычета.

Как получить всю сумму сразу?

Если годовой доход одного из супругов — 2 млн. рублей, то его работодатель уплатит 13 % НДФЛ — 260 тыс. рублей. Только в этом случае появится право на получение вычета в полном объеме и одним разом. Принцип вычета — сколько заплатили НДФЛ в текущем году, столько вернут в следующем.

Не обязательно быть миллионером, чтобы вернуть 260 тыс. рублей одним махом. Возвращайте деньги постепенно. По мере уплаты НДФЛ в бюджет. Смотрите, как это выглядит на примере.

В 2013 году семья из двух человек купили квартиру за 4 млн. рублей. Оформили в собственность на мужа (единоличная собственность). В 2020 году узнали о возможности получения вычета и заявили его. На вычет имеют право оба супруга пропорционально своим долям (по заявлению — 50 % на каждого), но в пределах — 2 млн. рублей.

По закону налог вернут только за 3 предыдущих года, т.е. за 2017,2018,2019 годы.

За 2017 — 2019 годы с мужа работодатель удержал и уплатил 100 тыс. рублей налога (НДФЛ). С жены за тот же период работодатель удержал и уплатил — 85 тыс. рублей налога. Вернуть семья может 260 тыс. рублей (13 % * 2 млн. рублей — т.к. квартиру купили до 2014 года), но в 2020 году вернут налог только в размерах уплаченного НДФЛ — 185 тыс. рублей (100 тыс. рублей 85 тыс. рублей). Остальную сумму — 75 тыс. рублей вернут на следующий год.

Распределение вычета между супругами

Основной вычет распределяется между супругами пропорционально их долям (общая долевая собственность) или по письменной договоренности (общая совместная собственность). За супруга получить вычет не получится.

Вычет по ипотечным процентам распределяют в той же пропорции, что и основной вычет.

На примерах подробно рассмотрим, как получить вычет супругам при покупке квартиры в единоличную, общую совместную и общую долевую собственность.

Единоличная собственность

По закону купленное в браке жилье — совместная собственность супругов (п. 2 ст. 34 СК РФ). Когда квартиру оформили только на одного из супругов, также можно распределить вычет по договоренности или получить кому-то одному (письмо Минфина России от 01.02.2013 № 03-04-05/7-87). Во втором случае заявление о распределении вычета писать не нужно.

В 2011 году семья из двух человек купили квартиру за 3 млн. рублей. Оформили в собственность на жену. Супруги написали в налоговую заявление о распределении вычета — по 50 % на каждого. В результате, оба супруга получили вычет по 1 млн. рублей (максимальная сумма вычета на двоих — 2 млн. рублей). На счет им вернули — 260 тыс. рублей (по 130 тыс. рублей на каждого супруга).

Однако, распределение 50 % на 50 % — крайне невыгодное. В таком случае, второй супруг теряет право вычета в полной сумме в будущем. Если супруги распределят вычет в пропорции — 100 % и 0 %, то один супруг получит максимальный вычет — 2 млн. рублей, на счет вернут — 260 тыс. рублей. А у второго супруга сохранится право на максимальную сумму вычета (2 млн. рублей) для покупки второй квартиры.

Пример 2:

В 2013 году семья из двух человек купили квартиру за 1,5 млн. рублей. Квартиру оформили в собственность на мужа. Супруги написали в налоговую заявление о распределении вычета: 100 % — супруге и 0 % — супругу. В результате супруга получила вычет в полном размере — 1,5 млн. рублей (вернули налог — 195 тыс. рублей), а за супругом сохранилось право на получение вычета в будущем.

Совместная собственность

При покупке квартиры в совместную собственность супруги распределяют вычет по договоренности. По умолчанию вычет распределяется по 50 % на каждого. Но пропорцию можно изменить по желанию супругов, хоть 100 % — одному и 0 % — другому. Главное, в письменном виде проинформировать об этом налоговую. Заявление о распределении вычета можно подать один раз. Изменить соотношение долей или передать остаток вычета другому супругу не получится (письма Минфина России от 07.09.2012 № 03-04-05/7-1090, от 28.08.2012 № 03-04-05/7-1012, от 20.07.2012 № 03-04-05/9-890, от 18.05.2012 № 03-04-05/7-647).

На двоих супруги получат основной вычет (вычет за покупку квартиры) — 2 млн. рублей, а на счет им вернут — 260 тыс. рублей (письмо Минфина России от 01.02.2013 № 03-04-05/7-87).

Вычет за ипотечные проценты привязан к основному вычету — такие же пропорции (письмо Минфина РФ от 25 августа 2011 № 03-04-05/7-597). Но сумма вычета не имеет ограничений. Вернете налоги даже с самой дорогой ипотеки. Но только после того, как получите весь возврат по основному вычету.

В 2013 году семья из двух человек купили в совместную собственность квартиру за 5 млн. рублей. В налоговую инспекцию подали заявление о распределении вычета — по 50 % каждому. Максимальная сумма вычета на двоих — 2 млн. рублей. Каждому супругу вернут на счет по 130 тыс. рублей (2 млн. рублей * 13 % / 2).

Пример 2:

В 2011 году семья из двух человек купили в совместную собственность квартиру за 3 млн. рублей. Так как супруга временно не работает (в декрете), вычет получит супруг. В налоговую инспекцию подали заявление о распределении вычета: супруг — 100 %, супруга — 0 %. Супруг получит вычет в максимальном размере — 2 млн. рублей, на счет вернут — 260 тыс. рублей. При этом, за супругой сохранится право на получение вычета в будущем.

Пример 3:

В 2013 году семья из двух человек купили в совместную собственность квартиру за 7 млн. рублей. Из них 3 млн. рублей — собственные средства, 4 млн рублей — ипотека. Ипотека на 20 лет под 8 % годовых. Сумма процентов за 20 лет — 4 млн. рублей. Ипотеку оформили на мужа, но основной вычет и вычет по процентам получит жена (у нее доход больше). В заявлении о распределении расходов по основному вычету и по ипотечным процентам супруги указали: супруга — 100 %, супруг — 0 %. Таким образом, супруга получит вычет с 2 млн. рублей (максимальная сумма вычета) за покупку квартиры, на счет вернут — 260 тыс. рублей. Как только супруге вернут всю сумму налога по основному вычету, она получит вычет по ипотечным процентам. По уплаченным процентам ей вернут налог — 520 тыс. рублей (4 млн. рублей*13%). Вычет по уплаченным процентам не имеет ограничений, распределяется в той же пропорции, что и основной вычет.

Долевая собственность

При покупке квартиры в общую долевую собственность, доли супругов указаны в свидетельстве о регистрации права собственности (с 15 июля 2016 года — в выписке из ЕГРН). Налоговый вычет за покупку и налоговый вычет по уплаченным процентам распределяют пропорционально долям. Получить вычет за другого супруга не получится. Если один из супругов ранее получил вычет, то другой все равно получит вычет в размере своей доли (Письма ФНС России от 11.07.2013 №ЕД-4-3/12491@, Минфина России от 27.02.2013 № 03-04-05/9-148).

В 2012 году семья из двух человек купили квартиру за 5 млн. рублей. Оформили в общую долевую собственность — ? доли на каждого супруга. Вычет распределяется между супругами пропорционально их долям. Так как оба супруга работают — их годовой доход позволяет вернуть всю сумму налога одним разом. В результате каждый супруг оформил возврат от 1 млн. рублей (максимальная сумма вычета на двоих — 2 млн. рублей), а на счет каждому вернули по 130 тыс. рублей.

Пример 2:

В 2013 году семья из двух человек купили в общую долевую собственность квартиру за 5 млн. рублей (? доли на каждого супруга). Из них 1 млн. рублей — собственные средства, 4 млн рублей — ипотека. Ипотека на 15 лет под 7 % годовых. Сумма процентов за 15 лет — 3,5 млн. рублей. Вычет распределяется между супругами пропорционально их долям. Таким образом, супруга получит вычет с 1 млн. рублей (максимальная сумма вычета на двоих — 2 млн. рублей) за покупку квартиры, на счет вернут — 130 тыс. рублей. Супруг также получит вычет с 1 млн. рублей, на счет вернут — 130 тыс. рублей. Как только супруги вернут всю сумму налога по основному вычету, они получит вычет по ипотечным процентам. По уплаченным процентам каждому вернут налог — 227,5 тыс. рублей (3,5 млн. рублей*13% / 2). Так как вычет по уплаченным процентам распределяется в той же пропорции, что и основной вычет.

Общая собственность с детьми

Если родители оформили право собственности вместе с несовершеннолетними детьми или только на детей, то можно получить вычет за свою долю и долю ребенка (письма Минфина РФ от 20 августа 2013 N 03-04-05/33942, 17 февраля 2012 N 03-04-05/7-194).

Если родители увеличивают свой вычет на долю ребенка, то нужно подать в налоговую заявление о распределении долей между родителями и детьми.

Мама с несовершеннолетней дочерью купили квартиру за 2 млн. рублей. Оформили квартиру в общую долевую собственность — по ? доли на каждого. Хоть на дочь оформлена половина квартиры, мама получит вычет по своей доле — 1 млн. рублей, и за долю дочери — 1 млн. рублей. На счет вернут — 260 тыс. рублей (2 млн. рублей*13%). При этом, за дочерью сохранится право на вычет в будущем.

Пример 2:

Семья из четверых человек (родители и два несовершеннолетних ребенка) купили квартиру за 4 млн. рублей. Оформили квартиру в общую долевую собственность — по ? на каждого члена семьи. Родители решили, что каждый из них получит долю за одного из детей. Так мать получит вычет с ? доли — 1 млн. рублей (максимальная сумма вычета — 2 млн. рублей), и отец с ? доли — 1 млн. рублей. Налоговая вернет семье налог в общей сумме — 260 тыс. рублей (130 тыс. рублей на каждого супруга).

Документы для оформления вычета за квартиру

Подать документы на налоговый вычет можно либо лично в налоговую инспекцию — отдел работы с налогоплательщиками, либо отправить через личный кабинет налогоплательщика.

Список документов для оформления вычета:

- Копия свидетельства о праве собственности или выписка из ЕГРН (с 2016 года).

- Копия договора купли-продажи квартиры или договора о долевом участии.

- Акт приема-передачи квартиры.

- Платежные документы (расписка, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, кассовые чеки).

- Договор ипотеки и банковская справка об уплаченных процентах

- Копия свидетельства о браке (если квартира является общей совместной собственностью).

- Заявление о распределении размера имущественного налогового вычета между супругами.

- Справка по форме 2-НДФЛ (при подаче декларации).

- Заполненная налоговая декларация по форме 3-НДФЛ.

Как быстро и недорого оформить вычет

В процессе сбора документов для налоговой, вы не раз пожалеете, что взялись за это дело. Что точно повергнет вас в глубокое отчаяние, так это заполнение налоговой декларации. И в этой непростой ситуации, специалисты компании Верните.налог помогут как можно скорее вернуть ваши деньги.

Меньше чем за 24 часа вас проконсультируют по вычетам, заполнят декларацию, подготовят и подадут документы в налоговую. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

Если в ходе камеральной проверки, налоговая недосчитает ваши налоги или задержит их возврат (частое явление), специалисты быстро и грамотно решат этот вопрос. Пакет «Премиум» предлагает полное сопровождение проверки с момента подачи и до получения денег на ваш счет. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.