Как получить инвестиционный вычет по НДФЛ?

Инвестиционный налоговый вычет: что это и как получить

Доход, который инвестор получил, совершая сделки с финансовыми инструментами или ценными бумагами, облагается налогом на доходы физических лиц (НДФЛ). Избежать уплаты НДФЛ или вернуть часть ранее уплаченного налога можно, если вкладывать средства в фондовый рынок через индивидуальный инвестиционный счет (ИИС) или как минимум три года владеть паями открытых или биржевых паевых инвестиционных фондов (ПИФ), облигациями или акциями, которые обращаются на организованном рынке ценных бумаг.

Инвестиционный налоговый вычет — это сумма, на которую уменьшается налогооблагаемая база и, как следствие, налог, который был удержан с прибыли, полученной инвестором при продаже финансовых инструментов, или другого официального дохода. Инвестор должен самостоятельно оформить документы на его получение.

Рассчитайте выгоду, инвестируя на ИИС

ИИС может открыть только совершеннолетнее физическое лицо, гражданин и налоговый резидент РФ. Одно физическое лицо вправе иметь только один ИИС.

Выбрать тип вычета можно в любой момент действия договора на ведение ИИС.

Совмещать два типа вычетов на одном ИИС нельзя.

Минимальный срок владения ИИС – 3 года. Если закрыть раньше, налоговые льготы отменяются. Если вы уже получили налоговый вычет, полученные суммы придётся вернуть с пенями. Вычет на доход при досрочном закрытии предоставлен не будет.

Максимальный срок владения ИИС неограничен.

Частичный или полный вывод активов приводит к закрытию ИИС.

Пополнить ИИС можно только в российских рублях – не более 1 000 000 рублей за год. Вносить денежные средства может только владелец ИИС.

Владелец ИИС вправе выбрать один из двух типов налоговых вычетов:

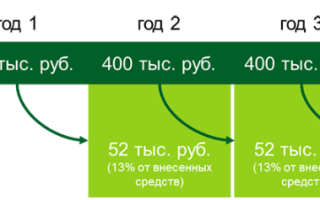

— на внесенные на ИИС деньги (тип А): вычет платят из НДФЛ, то есть вам вернут 13% от суммы, внесённой на ИИС, но не более 52 000 руб. в год. Для получения вычета необходимо, чтобы из всех ваших доходов за год был удержан НДФЛ на сумму 52 000 руб. или более. Вычет можно получать каждый год, если вы каждый год пополняете ИИС и у вас есть официальный доход, облагаемый по ставке 13%;

— на доход (тип Б): не надо платить НДФЛ, если вы заработали на операциях с финансовыми инструментами на ИИС. Вычет платят при закрытии ИИС через 3 и более лет после заключения договора.

Выбирайте вычет на внесенные на ИИС деньги (тип А), если вы хотите получать вычет ежегодно и у вас есть доход, который облагается НДФЛ.

Вычет на доход (тип Б) подойдет вам в следующих случаях:

– у вас нет дохода, облагаемого НДФЛ или вы вернули весь уплаченный за год налог через другие вычеты

– вы опытный инвестор и зарабатываете на инвестициях от 400 000 ₽ ежегодно

Вычет можно получить через брокера или управляющего – нужно лишь предоставить справку из налоговой службы (ИФНС) до закрытия ИИС.

Также вы можете оформить вычет самостоятельно, предоставив декларацию 3-НДФЛ в налоговую инспекцию по истечении календарного года, когда вы закрыли ИИС.

ИИС открывается на неограниченный срок. Чтобы не потерять права на льготы от государства в виде налогового вычета, ИИС можно закрыть не ранее чем через три года. Максимальный срок не установлен – вы можете продолжить работу на счёте и получать вычеты. Но если вы откроете новый ИИС, вам опять придётся держать его минимум три года, чтобы не потерять право на вычет.

Перед закрытием счёта тщательно просчитайте, действительно ли вам выгодно выводить денежные средства со счета или менять тип вычета. Наши специалисты помогут с расчётами.

Даже инвестируя в консервативные и безрисковые инструменты с вычетами, вы можете получать доход. И возвращать с помощью вычетов налоги, которые вы заплатили государству.

У вас есть 3 года на оформление вычета. Если вы открыли счёт и внесли на него деньги в 2020 году, то подать декларацию для получения вычета за 2020 год вы можете до 2023 года включительно.

На освобождение инвестиционной прибыли от НДФЛ вовсе нет ограничений по срокам, если вы получаете вычет через Управляющую компанию.

Если в течение трёх лет работы на ИИС вы уже получали вычет, изменить его невозможно. Вам нужно закрыть текущий ИИС и открыть новый. Если вы не хотите закрывать текущий ИИС, предложите открыть ИИС вашему ближайшему родственнику, например, супруге/супругу или родителям.

Перед принятием решения рекомендуем проконсультироваться с нашими специалистами. Они помогут рассчитать, какой тип вычета выгоднее в вашем случае, и предложат подходящие финансовые решения.

После выбора вычета вы можете претендовать на него уже на следующий год. Подайте декларацию 3-НДФЛ и приложите подтверждающие документы. Для каждого года действует разная форма декларации.

Декларацию можно предоставить в течение 3 лет после истечения налогового периода. Например, декларацию за 2019 год можно подать до 2022 года.

После получения необходимых для оформления налогового вычета документов в электронном виде следует войти в личный кабинет налогоплательщика на сайте Федеральной налоговой службы (возможен вход через портал «Госуслуги»).

Подробная пошаговая инструкция доступна по ссылке.

3 года и 1 миллион рублей: как срок и размер вложений влияют на возможность получения вычета

Мы выяснили, что ИИС представляет собой особый вид брокерского счета, при размещении средств на котором можно получить инвестиционный налоговый вычет по НДФЛ, предусмотренный ст. 219.1 НК РФ.

Чтобы рассчитывать на вычет, физлицу необходимо:

- Открыть ИИС.

- Внести на него деньги, но не более 1 миллиона рублей, приобрести на них ценные бумаги.

- Не выводить с ИИС вложенные средства минимум 3 года.

Инвестиционный вычет не предоставляется, если не выполнено хотя бы одно из перечисленных условий.

Когда все условия выполнены, можно выбрать один из двух видов налоговых инвестиционных вычетов по ИИС, подходящий именно вам.

Необходимые документы:

Для возврата 13% необходимо подать налоговую декларацию по форме 3-НДФЛ до 30 апреля года, следующего за отчетным.

К декларации должны быть приложены:

- Справка 2-НДФЛ;

- Копия платежного поручения, банковская выписка;

- Заявление на возврат налога с указанием банковских реквизитов налогоплательщика;

При закрытии ИИС ранее трех лет утрачивается право на налоговые льготы (ранее полученные вычеты подлежат возврату в бюджет).

Клиент предоставляет в управляющую компанию ООО «РСХБ Управление Активами» справку из налоговой инспекции о том, что он не пользовался налоговыми вычетами на взносы по ИИС (не использовал вычет на взносы) в течение всего срока существования ИИС.

Управляющая компания выступает налоговым агентом и при выплате средств не будет удерживать НДФЛ.

При закрытии ИИС ранее трех лет НДФЛ взимается с полученных доходов как по обычному счету доверительного управления.

Стратегии под управлением профессиональных управляющих «РСХБ Управление Активами»

Возможность для самостоятельного инвестирования через «РСХБ-Брокер»

Общество с ограниченной ответственностью «РСХБ Управление Активами». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00943 от 22 ноября 2012 года, выдана ФСФР России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13714-001000 от 22 ноября 2012 года, выдана ФСФР России, без ограничения срока действия.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Правилами доверительного управления паевыми инвестиционными фондами, предусмотрены скидки к расчётной стоимости паёв при их погашении, взимание данных скидок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Получить информацию о фондах и ознакомиться с Правилами доверительного управления фондами, а также сведениями о местах приема заявок на приобретение, погашение или обмен инвестиционных паев и иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными актами Банка России, можно по адресу Общества с ограниченной ответственностью «РСХБ Управление Активами»: 123112, г. Москва, Пресненская наб., дом 10, стр.2, тел. +7 (495) 660-47-65; адрес страницы в сети Интернет: rshb-am.ru, у агентов по выдаче, погашению и обмену инвестиционных паев фонда (со списком агентов можно ознакомиться на сайте в сети Интернет по адресу: rshb-am.ru/offices/). Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику ФСФР России».

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Фонд Сбалансированный» (Правила фонда зарегистрированы ФСФР за № 2566 от 26 марта 2013); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ – Фонд Облигаций» (Правила фонда зарегистрированы ФСФР за № 2567 от 26 марта 2013); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Фонд Акций» (Правила фонда зарегистрированы ФСФР за № 2568 от 26 марта 2013 г.); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Казначейский» (Правила фонда зарегистрированы Банком России за № 2797 от 22 мая 2014); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Валютные облигации» (Правила фонда зарегистрированы Банком России за № 2795 от 22 мая 2014); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Золото, серебро, платина» (Правила фонда зарегистрированы Банком России за № 2796 от 22 мая 2014 г.); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Лучшие отрасли» (Правила фонда зарегистрированы Банком России за № 2800 от 28 мая 2014 г.). Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Индекс МосБиржи — РСПП Вектор устойчивого развития, полной доходности брутто (РСХБ Управление Активами)» Правила фонда зарегистрированы Банком России за № 4057 от 26 мая 2020).

ООО «РСХБ Управление Активами» уведомляет клиентов и иных заинтересованных лиц о существовании риска возникновения конфликта интересов при осуществлении деятельности по доверительному управлению паевыми инвестиционными фондами. При этом под конфликтом интересов ООО «РСХБ Управление Активами», заключившей договор доверительного управления, понимается наличие у ООО «РСХБ Управление Активами», и (или) иных лиц, если они действуют от имени ООО «РСХБ Управление Активами» или от своего имени, но за ее счет, и (или) ее работников интереса, отличного от интересов стороны по договору доверительного управления (клиента ООО «РСХБ Управление Активами»), при совершении либо не совершении юридических и (или) фактических действий, влияющих на связанные с оказанием услуг ООО «РСХБ Управление Активами» интересы стороны по договору доверительного управления (клиента ООО «РСХБ Управление Активами»).

ООО «РСХБ Управление Активами» уведомляет клиентов и иных заинтересованных лиц о существовании риска возникновения конфликта интересов при осуществлении деятельности по управлению ценными бумагами. При этом под «конфликтом интересов» понимается противоречие между имущественными и иными интересами ООО «РСХБ Управление Активами» и/или его работников и клиентов, или между интересами нескольких клиентов, в результате которого действия (бездействия) ООО «РСХБ Управление Активами» и/или его работников причиняют убытки клиенту и/или влекут иные неблагоприятные последствия для клиента. Правила выявления и контроля конфликта интересов и предотвращения его последствий при осуществлении профессиональной деятельности на рынке ценных бумаг ООО «РСХБ Управление Активами» размещено в разделе «Раскрытие информации» настоящего сайта.

ООО «РСХБ Управление Активами» не осуществляет деятельность по инвестиционному консультированию, не является инвестиционным советником и не предоставляет индивидуальных инвестиционных рекомендаций. Информация, размещенная на данном сайте, не должна рассматриваться как предложение по покупке или продаже финансовых инструментов или оказание услуг какому-либо лицу. Финансовые инструменты, продукты и услуги, описанные на данном сайте, могут не соответствовать инвестиционному профилю клиента и его инвестиционным целям и ожиданиям. Вы должны самостоятельно определить соответствует ли финансовый инструмент, продукт или услуга Вашим инвестиционным целям, инвестиционному горизонту и уровню допустимого риска. ООО «РСХБ Управление Активами» не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Чтобы получить наибольшую выгоду, определитесь с типом налогового вычета заранее. Выберите, какой из видов инвестирования вам подходит:

#справка Самостоятельно подать налоговую декларацию можно очно и через личный кабинет ФНС. Подробнее: Как получить налоговый вычет по ИИС

Если планируете долгосрочные инвестиции в ценные бумаги или ПИФы

Счет: обычный брокерский счету у российского брокера

Срок владения ценными бумагами: более трех лет

Сумма инвестирования: не ограничена

Размер вычета: не ограничен, зависит от дохода и срока владения ценными бумагами

Вычет подходит инвесторам, в чьем портфеле более трех лет лежат ценные бумаги и паи открытых ПИФов, управляемых российскими компаниями. Для вычета подходят только бумаги, купленные начиная с 1 января 2014 года. Вычет оформляется после продажи, обмена или погашения этих бумаг.

Как считать. Сумма вычета считается по формуле: min(3 млн руб. Х Кцб Х 13% ; прибыль Х 13%), где

Представим, что вы получили доход 5 млн руб. от реализации облигаций, которыми владели 3 года и 6 млн руб. от продажи акций, которыми владели 4 года. Ваша инвестиционная прибыль составляет 11 млн руб. Тогда

#справка Кцб — комиссия по ценным бумагам

Документы для налоговой. Российский брокер сам учтет налоговый вычет по всем инструментам, которые подходят под описанные выше условия. Для этого напишите ему заявление на получение налогового вычета.

Если решите подавать на налоговый вычет самостоятельно, то в ФНС нужно принести:

Если планируете инвестиции с низким риском

Тип вычета: со взноса на ИИС (тип А)

Необходимый срок действия счета: более трех лет

Сумма инвестирования: до 1 млн рублей в год

Размер вычета: до 52 тыс. рублей, зависит от внесенной на счет суммы

Максимальная сумма пополнения ИИС — 1 млн руб. в год, а максимальная сумма, с которой можно можно получить вычет для типа А — 400 тыс. руб. в год. Сумму сверх 1 млн руб. брокер переведет на обычный брокерский счет. Такой тип вычета подходит начинающим или консервативным инвесторам.

Этот вычет можно получить уже в следующем году после зачисления средств на счет. Другие типы налогового вычета придется ждать 3 года.

Однако ограничение на закрытие счета сохраняется — его нельзя закрывать в течение трех лет после открытия. Иначе все полученные вычеты придется вернуть обратно государству.

#справка По закону нельзя иметь больше одного ИИС. В случае заключения нового договора на ведение ИИС, предыдущий должен быть прекращен в течение месяца

Как считать. Размер выплат ограничен суммой в 52 тыс. руб. и считается как сумма внесенных средств за год, умноженная на 13%.

Максимальная сумма, от которой может рассчитываться налоговый вычет, — 400 тыс. руб. Если внесете на счет 500 тыс. руб., то государство вернет только 52 тыс. руб.

Документы для налоговой. В данном случае подавать налоговую декларацию нужно самостоятельно. Для этого нужно передать в налоговую следующие документы:

#важно В конце мая 2019 года правительство подняло вопрос об отмене данного типа налогового вычета. Следите за новостями, решение будет принято к концу года. Подробнее: Минфин предлагает отменить налоговые льготы с покупки ценных бумаг

Если планируете инвестиции с высокой доходностью

Тип вычета: с дохода на ИИС (тип Б)

Необходимый срок действия счета: более трех лет

Сумма инвестирования: до 1 млн рублей в год

Размер вычета: не ограничен, зависит от дохода

Тип вычета Б подходит опытным инвесторам, спекулянтам и тем, кто планирует зарабатывать на инвестициях более 52 тыс. рублей в год. Для возврата вычета придется ждать три года, после этого можно получить вычет и закрыть счет.

#справка Если не уверены, что ваша доходность будет выше 52 тыс. руб., посмотрите в сторону вычета типа А на ИИС. Там эта сумма вернется гарантировано при пополнении счета на 400 тыс. руб.

Для этого вычета не обязательно иметь официальный доход, поэтому можете открыть его на своих детей (старше 14 лет).

Как считать. Размер налогового вычета равен подоходному налогу, который вы должны заплатить государству, и считается как 13% от полученной инвестиционной прибыли. Другими словами, государство в данном случае не взимает подоходный налог с инвестора.

Документы для налоговой. Обычно брокер самостоятельно учитывает налоговый вычет: не удерживает налог с прибыли при закрытии ИИС. Для этого передайте ему справку из налоговой, что вы ранее не получали другой тип налогового вычета — с суммы, внесенной на ИИС (тип А), и что у вас нет других договоров на ведение ИИС.

Если решили самостоятельно подать документы в налоговую, то вам понадобятся:

Примеры счетов

- Для чего нужен индивидуальный инвестиционный счет? Open or Close

Индивидуальный Инвестиционный Счет – персональный счет внутреннего учета денежных средств, ценных бумаг клиента – физического лица, обязательств по договорам, заключенным за счет указанного клиента, который открывается брокером или доверительным управляющим. ИИС открывается и ведется в соответствии со статьей 10.3 ФЗ «О рынке ценных бумаг». Физическое лицо вправе иметь только один договор на ведение индивидуального инвестиционного счета. Владелец ИИС имеет право на получение инвестиционного налогового вычета при условии, что договор действует не менее трех лет, а ежегодная сумма зачисления на ИИС составляет не более 400 000 рублей.

Помимо извлечения прибыли от совершения торговых операций, владелец ИИС имеет право на получение одного из двух видов инвестиционных налоговых вычетов по налогу на доходы физических лиц. Вычет 13% на взносы (тип А): владелец ИИС сможет получать налоговый вычет в размере 13% от суммы денежных средств, внесенных в налоговом периоде на счет. Вычет 13% на доход (тип Б): по истечении трех лет пользования ИИС клиент может получить налоговый вычет в сумме прибыли, полученной от операций с ценными бумагами за весь период действия ИИС.

Открытие индивидуального инвестиционного счета позволяет совершать торговые операции с различными инструментами фондового рынка. К примеру, приобретение облигаций федерального займа, доход по которым гарантирован государством, даже с относительно скромной доходностью 5-7% годовых в совокупности с налоговым вычетом 13% позволит вам ежегодно получать выгоду от вложений в размере от 18 до 20% годовых.

Пример предоставления инвестиционного вычета (тип А)

Пусть Петренко Г.В. открыл ИИС в 2020 году и внес на него 250 000 рублей. В том же году он исполнял трудовые обязанности в ООО «Плюс». Оклад составлял 40 000 рублей в месяц. ООО «Плюс», являясь налоговым агентом по НДФЛ, исчислило и уплатило в бюджет НДФЛ Петренко в размере:

(40 000 × 12) × 13% = 62 400 рублей.

Петренко имеет право на инвестиционный налоговый вычет по ИИС. Он решил воспользоваться вычетом типа А. Его можно получать ежегодно, начиная с года открытия ИИС. Если ИИС будет закрыт раньше, чем через 3 года, то все полученные вычеты придется вернуть.

Рассчитаем размер налоговой базы с применением вычета:

(40 000 × 12) – 250 000 = 230 000 рублей.

НДФЛ к уплате за 2020 год:

230 000 × 13% = 29 900 рублей.

Получилась переплата НДФЛ, которую Петренко вернет, подав 3-НДФЛ в налоговую:

62 400 – 29 900 = 32 500 – переплата к возврату.

Образец заполненной декларации 3-НДФЛ по примеру смотрите ниже.

Представим в таблице иные возможные варианты ситуации с Петренко, изменив цифры.

Рассчитываем налоговую базу за год:

(40 000 × 12) – 400 000 (лимит взноса на ИИС) = 80 000.

80 000 × 13 % = 10 400.

Переплата к возврату:

(20 000 × 12) × 13% = 31 200.

Применяем налоговый вычет:

(20 000 × 12) – 240 000 (вычет не может быть больше налоговой базы за год) = 0.

Налоговая база равна нулю, НДФЛ за год равен нулю.

Петренко может получить весь уплаченный НДФЛ (31 200 рублей) обратно.