Как получить материальную помощь при рождении ребенка?

Материальная помощь студентам, или Как получить все, что тебе причитается

Каждый аккредитованный вуз получает огромные суммы из государственного бюджета, которые он обязан выплатить всем студентам. Средства учебное заведение делит на несколько частей: на академические стипендии, на повышенные и именные стипендии за особые заслуги и на бюджет для материальной помощи студентам.

На сайтах многих университетов публикуется информация о достаточно больших суммах — до 15 000 руб. каждому нуждающемуся студенту. Но как получить заслуженные деньги? И правда ли, что можно возмещать расходы на сезонную одежду и обувь? Давайте разбираться, каким студентам положена материальная помощь, а также на какие другие выплаты от государства и вуза можно рассчитывать.

В этой статье:

Материальная помощь при рождении ребенка от работодателя

После появления ребенка на свет трудоустроенная женщина оформляет через предприятие пособие по рождению. Его сумма выплачивается один раз и имеет фиксированный размер. После окончания периода действия больничного листа по беременности и родам, работница может выйти на работу или оформить отпуск по уходу за новорожденным.

В отличие от госпособий, материальная помощь на работе при рождении ребенка – это дополнительная выплата, назначение и размер которой полностью зависит от желания и возможностей работодателя. Законодательно предусмотрено право предприятий и ИП применять такой вид выплат, не являющихся оплатой труда, в любом размере. Налоговым кодексом ограничен только верхний необлагаемый налогом предел выплаты – материальная помощь при рождении ребенка не подлежит обложению НДФЛ и страхвзносами, если ее значение не превышает 50 тысяч рублей на одного новорожденного.

Право на оформление этой выплаты есть у обоих родителей. Порядок налогообложения перечисляемой сотруднику суммы зависит от того, когда он обратился за выплатой. Если матпомощь при рождении ребенка выплачивается до того, как ребенку исполнится 1 год, то вся сумма в переделах 50 000 рублей освобождается от обложения НДФЛ для каждого из родителей (п. 8 ст. 217 НК РФ, письмо Минфина РФ от 21.03.2018 № 03-04-06/17568). Если ребенку на дату фактической выплаты матпомощи уже исполнился 1 год, то необлагаемый вычет по налогу составит только 4000 рублей.

Пример 1

В январе 2017 года сотрудница родила ребенка. В феврале 2017 года она обратилась за матпомощью к работодателю. Он выплатил средства – величина помощи составила 56 000 рублей. Расчеты:

- Налог будет исчислен не со всей суммы, а с превышения законодательного лимита – с 6000 рублей (56 000 – 50 000).

- НДФЛ удержан в размере 780 руб. (6000 х 13%).

- На руки сотрудница получит 55 220 руб. (56 000 – 780).

Пример 2

Ребенок рожден в январе 2017 года, но сотрудница обратилась за матпомощью к работодателю только в феврале 2018 года. Предприятие назначило ей выплату в сумме 56 000 руб. Расчеты:

- Налог исчисляется с учетом стандартной налоговой льготы – 4000 руб. (причина – ребенку исполнился год). Налогооблагаемая база равна 52 000 руб. (56 000 – 4000).

- Сумма НДФЛ, подлежащего удержанию и перечислению в бюджет – 6760 руб. (52 000 х 13%).

- Матпомощь в связи с рождением ребенка будет зачислена на карту сотруднице в объеме 49 240 руб. (56 000 – 6760).

По аналогии с НДФЛ производится обложение матпомощи страховыми взносами (письмо Минфина от 07.08.2017 г. № 03-04-06/50382). Выплачиваемые суммы материальной поддержки не могут быть учтены предприятиями и ИП в составе издержек, уменьшающих налогооблагаемую базу по прибыли. Это правило распространяется на тех, кто применяет общую систему налогообложения и упрощенный спецрежим (п. 23 ст. 270, ст 346.16 НК РФ).

Работодатель вправе оказывать своим сотрудникам любые виды матпомощи, в том числе и материальную помощь беременным, но налоговый вычет в 50 000 рублей здесь действовать не будет.

Документальное оформление выплаты начинается с предоставления работодателю такого набора документов:

- заявление на материальную помощь при рождении ребенка;

- копия свидетельства о рождении новорожденного (и оригинал для сверки данных);

- для случаев с усыновлением или оформлением опекунства – копия решения суда, договора на передачу ребенка на воспитание в приемную семью.

Если работодатель принимает положительное решение по заявлению работника, то издается распоряжение (приказ) о выплате материальной помощи с указанием суммы, подлежащей начислению.

Оформление матпомощи в связи с рождением ребенка

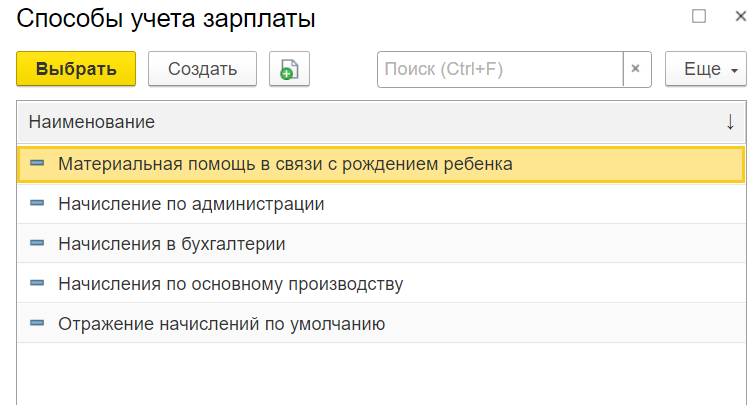

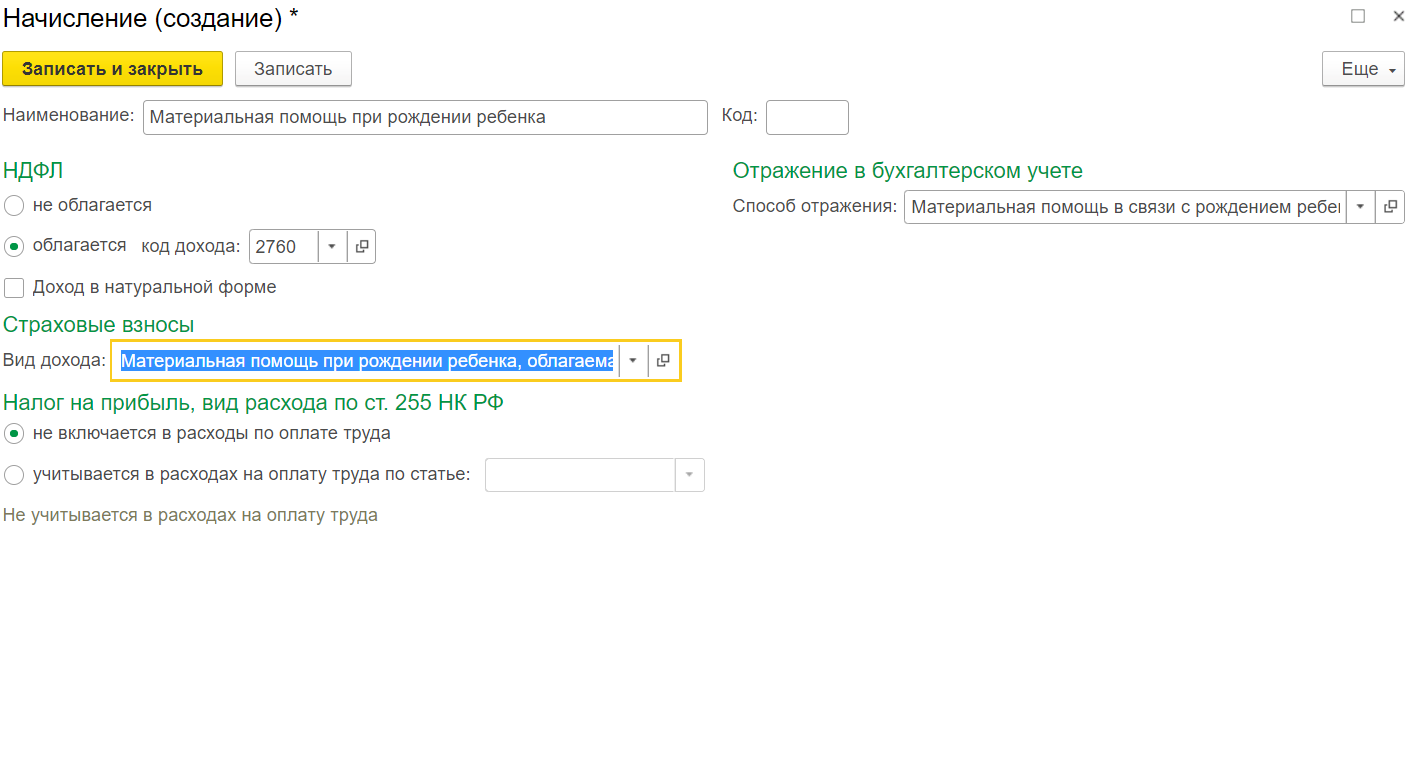

Для создания документа необходимо создать новый вид расчетов:

- Обратитесь к разделу «Зарплата и кадры», выберите пункт «Настройки зарплаты» — «Расчет заработной платы» — «Начисления».

- Приступите к вводу информации в открывшейся форме. Как и в предыдущем случае, пользователю необходимо ввести наименование расчета. На вкладке «НДФЛ» выберите пункт «Облагается». Введите вручную или выберите из справочника код дохода – 2762.

- Укажите вид дохода, выбрав «Материальная помощь при рождении ребенка…» из справочника.

- На вкладке «Налог на прибыль» выберите способ «Не включается в расходы…».

- Укажите способ отражения в бухучете. Как и в предыдущем случае, вы можете выбрать его из справочника или создать самостоятельно. Проведем создание нового способа отражения – в нашем случае это «Материальная помощь в связи с рождением ребенка».

Обратите внимание: в данном случае на вкладке «Счет» необходимо выбрать «Прочие доходы и расходы» — «Прочие внереализационные доходы…». При выборе счета рядом с ним должна отображаться галочка отражения в налоговом учете.

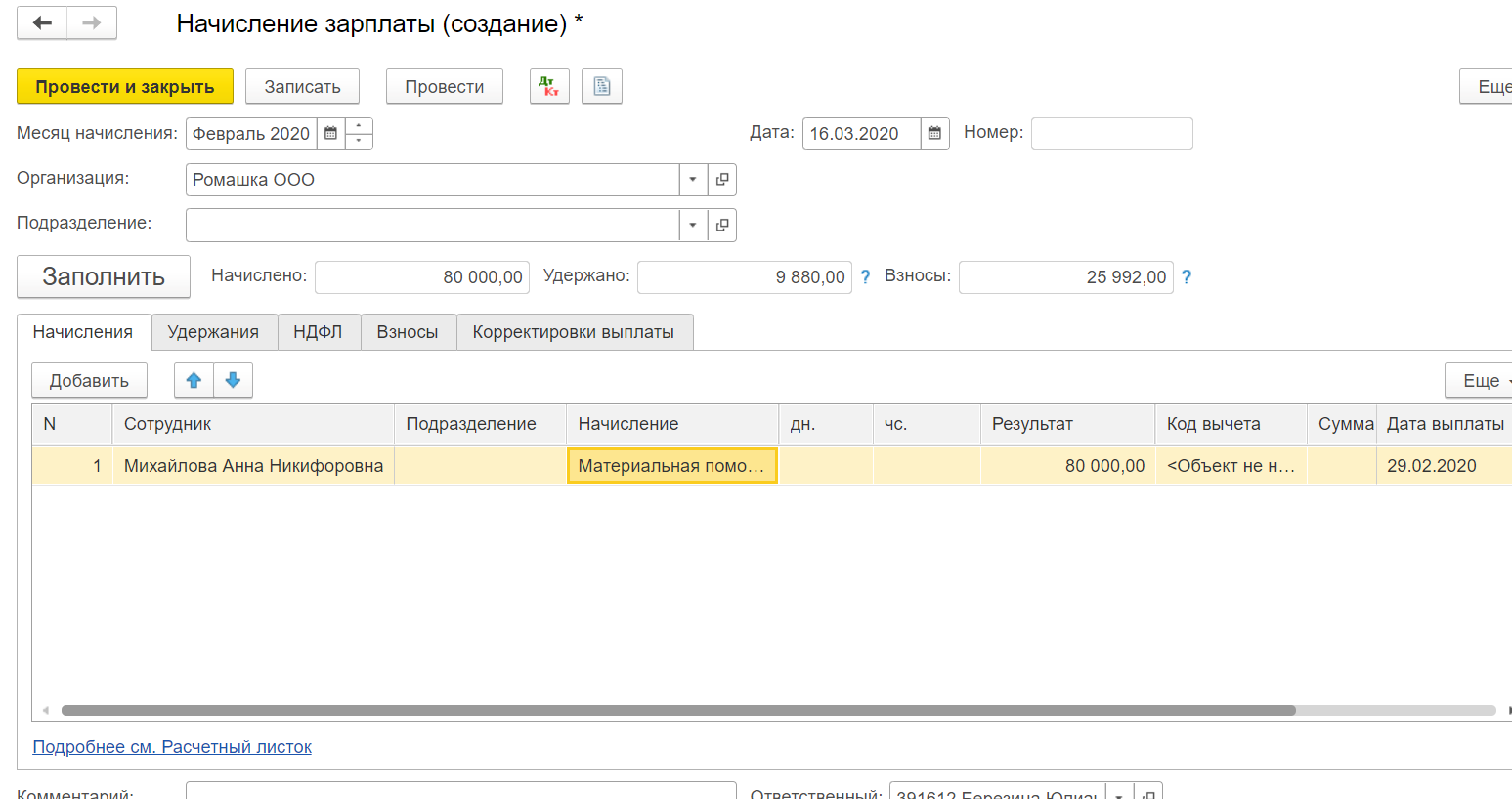

В разделе «Зарплата и кадры» — «Все начисления» — «Создать»:

- Выберите месяц начисления материальной помощи.

- Укажите организацию.

- Выберите сотрудника при помощи кнопки «Добавить».

- Кликните на кнопку «Начислить» и выберите «Материальная помощь в связи с рождением ребенка». Обратите внимание: максимальная сумма, не облагаемая налогом, составляет 50 000 рублей.

В новом окне укажите сумму начисления и подтвердите действие нажатием на кнопку «ОК». В нижней части формы будет представлена информация о сумме доступного для сотрудника вычета. Если она превышает сумму в 50 000 рублей, размер вычета будет равен 50 000 рублей.

В форме начисления будет представлена информация о размере материальной помощи. В ней также будет указан размер налогов (в случае, если сумма лимита в 50 000 рублей превышена).

Рассмотрим ситуацию на примере. ООО «Ромашка» необходимо начислить матпомощь сотруднику Михайловой А.Н. в размере 80 000 рублей. В нашем случае:

- Размер налоговой базы для расчета НДФЛ будет исчисляться как разница между планируемой суммой выплаты и доступным лимитом (80 000 рублей – 50 000 рублей = 30 000 рублей).

- Сумма НДФЛ будет равна = 30 000 * 13 % = 3 900 руб.

- Размер страховых взносов = 30 000 * 30,2 % = 9060 рублей.

Для того чтобы сохранить начисление, кликните на кнопку «Провести и закрыть». На основании данного документа можно создать выплату сотруднику из кассы или выплату с расчетного счета компании.

Как получить материальную помощь к 1 сентября: выясняем с юристом и Минтрудом Башкирии

В каких еще случаях вас могут поддержать деньгами, рассказываем в карточках

В начале этого года большинство школяров могут обойтись без новых ранцев. Но когда эпидемия схлынет, они все равно понадобятся

Фото: Тимур Шарипкулов

На носу 1 сентября, власти уже определились, в каком формате будет проходить учеба, и родители бросились штурмовать магазины для закупа школьных принадлежностей, ранцев и формы. Собрать ребенка в школу — удовольствие не из дешевых. Многодетные семьи могут возместить часть расходов — мы уже писали, как это сделать.

Но есть выход и для остальных родителей: можно попросить материальную помощь на работе. Какие документы для этого потребуются и на какую еще матпомощь могут рассчитывать работники, рассказала юрист Светлана Абрамова и представитель Минтруда Башкирии. Информацию для вас мы собрали в удобных карточках.

Что такое материальная помощь и кто ее дает?

Материальная помощь (матпомощь) — социальные выплаты в денежной или натуральной форме. В различных жизненных обстоятельствах ее можно попросить у своего работодателя.

Обязательное оказание материальной помощи сотрудникам не прописано в Трудовом кодексе; это делается добровольно. Для руководителя это просто хороший тон и отличный инструмент для получения лояльности сотрудников.

В каких случаях сотрудник может просить матпомощь?

- При вступлении в брак;

- при рождении ребёнка;

- при трудном финансовом положении (как раз сюда можно отнести подготовку детей к школе);

- в случае лечения его самого или его детей. Это может быть помощь в покупке дорогих медикаментов либо получении платных медуслуг, например, операции или реабилитации;

- в случае смерти близкого родственника;

- при выходе на пенсию.

— К этим выплатам матпомощь к отпуску не относится. Выплата материальной помощи, связанная с каким-либо из наступивших случаев, трудовым законодательством не предусмотрена. Она регулируются локальными актами организации, где работает человек. Здесь при устройстве на работу надо для начала изучить, имеются ли в трудовом договоре какие-то случаи выплат работнику. Это также может быть указано в коллективном договоре, который принят на предприятии, либо в других локальных актах: приказы или положения, где указано, в каких случаях работнику может быть выплачена матпомощь, — комментирует Светлана Абрамова

Как просить матпомощь?

Необходимо написать заявление на имя работодателя и указать причину вашей просьбы: в связи с чем вы просите поддержать вас деньгами. Следует приложить к заявлению документы, доказывающие факт того или иного события. Они выступают аргументом, почему вы нуждаетесь в помощи.

Факты должны быть прописаны в законе либо в коллективных договорах, заключённых, например, в профсоюзных организациях на работе, либо сообществе работников. Такой коллективный договор может предусматривать дополнительные выплаты и дополнительные случаи этих выплат.

Если просьба одобрена, то издаётся приказ об оказании материальной помощи. В приказе указывают сумму и срок выплаты.

— Работник может и самостоятельно обратиться за матпомощью, указав случай. Это уже на усмотрение работодателя, сможет ли он получить такую помощь или нет, — поясняет Светлана Абрамова. — Размер выплат определяет сам работодатель.

Пособие по уходу за ребенком

По завершению отпуска по беременности родители, или иные лица, реализующие уход за малышом могут получать пособие до достижения ребенком полутора лет.

Денежные средства могут выплачиваться как ежемесячно, так и один раз в квартал. Финансирует выплату фонд социального страхования.

Наряду с минимальными значениями законодатель предусматривает и максимальную сумму, составляющую 21 554,85 руб. в месяц (по состоянию на 2016 год).

Обращаться за выплатами следует в бухгалтерию работодателя или же напрямую в фонд социального страхования.

Если родители не работают или являются студентами им необходимо подать заявление в орган местного самоуправления.

По месту работы сдаются документы:

- заявление с просьбой о начислении соответствующих выплат;

- копия приказа о предоставлении отпуска с отметкой о его сроках;

- свидетельство о рождении ребенка;

- копия паспорта заявителя;

- справка с места трудоустройства супруга, о том, что он такой отпуск не использует.

Работодатель принимает решение о начале и о сумме выплат в десятидневный период после сдачи ему всех необходимых документов.

В орган местного самоуправления следует направить такие документы:

- выписку из трудовой книжки с информацией о последнем месте работы;

- расчет соответствующего предыдущего пособия, если такое имело место быть;

- копию приказа об увольнении с должности с последнего рабочего места;

- справку о составе семьи.

Более подробный перечень документов содержится в пунктах 28 и 54 Приказа Минздравсоцразвития России от 23.12.2009 N 1012н.

Следует отметить, что выплаты и компенсации по случаю рождения детей не облагаются налогом (п. 1 ст. 217 НК РФ), а родители могут пользоваться стандартным налоговым вычетом на детей (пп. 4 п. 1 ст. 218 НК РФ)

Рекомендации юристов

Гатауллина Р. Р., юрист, г. Ижевск: «Если на одном предприятии работают несколько близких родственников покойного, например брат и сестра, выплата полагается обоим сотрудникам, если будет доказано, что они вместе занимались похоронами».

Куликова К. С., юрист. г. Кемерово: «В случае смерти родственника наемного рабочего, последнему полагается возмещение убытков, понесенных во время похорон. Согласно Семейному кодифицированному акту, дедушка и бабушка также принадлежат к числу близких родственников».

Морозов Р. В., юрист: «В случае выплаты работнику одноразового пособия по случаю смерти не кровного родственника, ревизоры не имеют права удержать его из заработной платы служащего. Если же при погребении человека, не имеющего близких родственных связей с работником предприятия, последнему отказали в выплате помощи, руководство организации поступило по закону. Правовые акты не обязывают производить подобные выплаты.

Статья проверена экспертом: Нефедовой Анной.