Коэффициентдефлятор К1 для ЕНВД на 2021 год

Новый коэффициент К1 на 2020 год: ЕНВД

Какой коэффициент К1 по ЕНВД применять в 2020 году при расчетах налога и базовой доходности? Поясним значение нового К1.

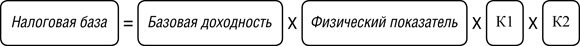

Чтобы в 2020 году рассчитать сумму ЕНВД за квартал, необходимо налоговую базу умножить на ставку налога и полученную величину уменьшить на сумму страховых взносов. В свою очередь, налоговая база по ЕНВД за полный квартал определяется по следующей формуле (п. 2, 4 ст. 346.29 НК РФ):

Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

Величина коэффициента-дефлятора К1 по ЕНВД на 2018 год составила 1,868 ед. (установлено Приказом Минэкономразвития РФ от 30.10.2017 №579). В 2019 году коэффициент К1 по ЕНВД был установлен в раземере 1,915 ед Приказом Минэкономразвития РФ от 30.10.2018 N 595.

На 2020 год установлен коэффициент для ЕНВД в размере 2,005 на основании приказа Минэкономразвития РФ от 10.12.2019 № 793.

С 1 января 2021 года ЕНВД отменят. Выбирайте новую выгодную систему налогообложения с помощью нашего калькулятора. Ищите ответы на популярные вопросы о переходе с ЕНВД в нашей статье. Если вы не нашли ответа на свой вопрос — задавайте его в комментариях к тексту с вопросами, мы обязательно ответим.

Пример расчета

ЕНВД следует уплачивать каждый квартал, а перед этим рассчитать по формуле:

Ставку следует узнавать в том регионе, в котором зарегистрирована организация. Как правило, практически везде она равна 15%, но власти могут и понизить этот показатель до 7,5%.

Если же речь идет о вмененном доходе за 12 месяцев, то для его вычисления нужно три показателя: К1, К2 и доходность организации за месяц.

Что же до суммы вмененного дохода, то ее можно вычислить так:

Бывает и так, что организация не сразу переходит на ЕНВД, а делает это, к примеру, в середине квартала. В этом случае ЕНВД будут рассчитывать, начиная с той даты, когда организацию поставили на учет:

Теперь рассмотрим несколько примеров. Вариант будет рассмотрен при переходе на ЕНВД в середине квартала.

Некий ИП продает товары в розницу через магазин. Площадь магазина при этом составляет 50 кв.м. Ставка составляет 15%. При этом базовая доходность данного предпринимателя составляет 1800 рублей за каждый квадратный метр.

Некий ИП продает товары в розницу через магазин. Площадь магазина при этом составляет 50 кв.м. Ставка составляет 15%. При этом базовая доходность данного предпринимателя составляет 1800 рублей за каждый квадратный метр.

Коэффициент К1 равен 2,009. Что до коэффициента К2, то его местные власти оценили в показатель 0,5.

Предположим, что на налогообложение ЕНВД компания перешла 23 января текущего года. Тогда налог за этот месяц следует рассчитать за 9 дней, а вот за два последующих месяца – полностью.

Для того чтобы рассчитать доход за январь, следует:

1800 – это базовая доходность за кв.м., 50 – общая площадь магазина, 31 – количество календарных дней в январе, 9 – количество дней, за которое следует рассчитать налог, последние 2 показателя – коэффициенты К2 и К1.

Для того чтобы вычислить доход за последующие два месяца, нужно:

Чтобы получить общую сумму дохода, нужно сложить два получившихся показателя за неполный январь, а также полный февраль и март. В итоге получится:

Для получения ЕНВД общую сумму дохода умножаем на местную ставку. Получается:

Примерно также ЕНВД можно вычислить, если компания перестала пользоваться данным видом налогообложения в середине квартала.

Коэффициенты-дефляторы К1 и К2 в 2021 году

С 01.01.2021 единый налог на вмененный доход упразднен, соответствующие поправки к НК РФ вступили в силу. Но МЭР в проекте приказа все равно определил коэффициент-дефлятор на 2021 год для ЕНВД в размере 2,065. Это справочная величина К1, которая обретет практический смысл только в том случае, если действие «вмененки» восстановят или продлят еще на какое-то время.

Региональные власти самостоятельно определяют коэффициент-дефлятор К2 на 2021. Но так как ЕНВД в наступающем периоде не будет, проектов таких региональных нормативно-правовых актов пока нет. Этот показатель больше не нужен.

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Коэффициент-дефлятор для исчисления ЕНВД — 2,009

Единый налог на вмененный доход — популярный у малого бизнеса специальный налоговый режим. Применяется организациями, а также индивидуальными предпринимателями добровольно, но только по определенным видам деятельности. Плюсы ЕНВД — малая налоговая нагрузка, простота в части исчисления единого налога и ведения налогового учета, можно совмещать по разным видам деятельности с «упрощенкой» или общим режимом налогообложения.

При ЕНВД не уплачиваются ряд самых затратных для бизнеса налогов — налог на прибыль (для организаций) или НДФЛ (для ИП), а также НДС.

Налогоплательщик уплачивает за квартал сумму налога, исчисленную исходя из базовой доходности по конкретному виду деятельности. Этот показатель меняется в зависимости от вида деятельности. Например, для ветеринарных услуг 7500 в месяц, для сдачи в аренду машиномест — 50 рублей. Величина базовой доходности закреплена в НК РФ.

Если за квартал получена прибыль в большем размере, чем базовая доходность, налогоплательщику это выгодно, ведь сумма налога не увеличится. Если же по итогам квартала получен убыток или небольшая прибыль, налог все равно придется заплатить в фиксированном размере.

При ЕНВД применяют два коэффициента. К1 (тот самый кэффициент-дефлятор) — устанавливается правительством для корректировки базовой доходности на уровень цен с учетом инфляции, а К2 -устанавливается на местах. Этот коэффициент призван уменьшать базовую доходность с учетом условий ведения бизнеса на конкретной территории. Он учитывает все негативные факторы и условия, в которых ведется бизнес.

«На практике это выглядит так: например, одна торговая палатка расположена вдали от дорог, крупных зданий, жилых домов, а вторая — рядом с общественным транспортом, дорогами. Конечно, доходность у второй палатки будет выше. Скорее всего местные органы самоуправления установят для нее К2 = 1, что говорит о том, что налог будет исчисляться из установленной в НК РФ базовой доходности. А по первой палатке, возможно, К2 установят, например, 0,5, значит, базовая доходность будет ниже, а сумма налога к уплате — меньше», — поясняет Наталья Бокова.

Ставка единого налога для плательщиков ЕНВД установлена в размере 15% величины вмененного дохода.

При исчислении ЕНВД базовая доходность умножается на коэффициент-дефлятор (К1), коэффициент К2 и налоговую ставку.

Коэффициент К1 при ЕНВД: что было и чего ждать

Фактический объем доходов при ЕНВД никак не влияет на размер налога, поскольку базой для расчета служит доход предполагаемый (вмененный). При расчете «вмененного» налога применяются физические показатели (численность работников, площадь торгового зала, стоянки и т.д.) и базовая доходность, зависящая от вида деятельности, приведенная в п.3 ст. 346.29 НК РФ. Базовая доходность в свою очередь корректируется на два коэффициента:

коэффициент-дефлятор К1 для ЕНВД — устанавливается ежегодно на уровне РФ приказом Минэкономразвития, изменяясь в зависимости от прошлогодней ценовой политики);

региональный корректирующий коэффициент К2 — утверждается региональными нормативными актами с учетом различных факторов – сезонности, ассортимента, размера доходов и т.д., может иметь значение от 0,005 до 1.

Коэффициент дефлятор для ЕНВД на 2020 год планируется установить на уровне 2,009. Текст проекта приказа Минэкономразвития опубликован на официальном портале проектов нормативных актов, он еще не утвержден и находится на стадии обсуждения.

Предыдущие значения коэффициента-дефлятора для расчета ЕНВД имели более низкий уровень, так:

размер К1 на 2019 год составлял 1,915 (приказ Минэкономразвития от 30.10.2018 № 595);

К1 на 2018 год равнялся 1,868 (приказ Минэкономразвития от 30.10.2017 № 579).

С учетом роста коэффициента-дефлятора на 2020 год ЕНВД вырастет в среднем на 4,9% по сравнению с сегодняшним уровнем. Наглядно тенденцию роста покажем на примере расчета «вмененного» налога при одинаковых физпоказателях в 2019 и 2020 годах.

Пример

Компания применяет ЕНВД для розничного магазина, в котором площадь торгового зала составляет 50 кв.м. Расчет налога производится на основании следующих данных:

Физпоказатель – площадь зала 50 кв.м;

Базовая доходность – 1800 руб. в месяц с каждого кв.м;

Коэффициент дефлятор для ЕНВД К1 в 2019 г. – 1,915; в 2020 г. – 2,009;

Региональный К2 в 2019 и 2020 годах – 1;

Ставка налога – 15%.

Налог, который уплачивает фирма за каждый квартал 2019 года составляет:

ЕНВД = (1800 руб. х 1,915 х 1 х 50 кв.м х 15%) х 3 мес. = 77558 руб.

В следующем году при тех же показателях и К2, но повысившемся коэффициенте-дефляторе, ЕНВД-2020 за каждый квартал составит:

ЕНВД = (1800 руб. х 2,009 х 1 х 50 кв.м х 15%) х 3 мес. = 81365 руб.

Таким образом, ежеквартально фирма будет уплачивать в 2020 году на 3807 руб. больше налога, чем в 2019.

15% – налоговая ставка

Согласно приказу Минэкономразвития № 722 от 20 октября 2015, в редакции Приказа Минэкономразвития № 854 от 18 ноября 2015 коэффициент К1 составляет 1,891, если сравнить предыдущие годы, то можно увидеть следующее:

- 2014 год – 1,569;

- 2015 год – 1,672;

- 2016 год – 1,798;

- 2017 год – 1,798.

Как видим, коэффициент остался неизменным, а это означает, что малому бизнесу будет легче, т. к. нагрузка на бизнес не увеличится. Коэффициент-дефлятор для иностранных граждан, которые трудоустроены у физических лиц, на основании патента составляет 1,329. Обратите внимание, что если годовой доход составляет 60 миллионов рублей, то по коэффициенту-дефлятору корректирование не нужно.

Согласно законодательству Российской Федерации иностранные граждане, которые осуществляют трудовую деятельность на основании патента (согласно Федеральному закону № 115-Ф3 от 25 июля 2002) года обязаны ежемесячно рассчитывать и проплачивать налоги на доходы (согласно статье № 227 Налогового кодекса РФ) в размере 1 200 рублей. Данные платежи подлежат ежегодной индексации на коэффициент-дефлятор.

Примеры расчетов для наиболее распространенных видов деятельности.

- БД составит 6 000 рублей;

- ФП 5 (число автомобилей, задействованных в перевозках);

- К1 – 1,798;

- К2 – допустим, 2.

Расчет: 6 000 × 5 × 1,798 × 2 × 15% = 16 тысяч 182 рубля, что за квартал составит 16 182 × 3 = 48 тысяч 546 рублей.

- БД – помещение площадью 1800 м;

- ФП – количество квадратных метров, которые вы арендуете, например, 25 м;

- К1 – 1,798;

- К2 – допустим, 1,5.

Расчет: 1 800 × 25 × 1,798 × 1,5 × 15% = 18 тысяч 204 рубля, что за квартал составит 18 204 × 3 = 54 тысячи 612 рублей.

Аренда жилой недвижимости

- БД для жилой недвижимости составит 1 000 тысячу рублей;

- ФП составит размер площади, которая сдается в аренду, допустим, 30 метров;

- К1 – 1,798;

- К2 – допустим, 1;

- 15% – налоговая ставка.

Расчет: 1 000 × 30 × 1,798 × 1 × 15% = 8 тысяч 91 рубль, что за квартал составит 8 091 × 3 = 24 тысячи 273 рубля.

Реклама в транспорте

- БД – 15 000;

- ФП – количество задействованных транспортных средств, к примеру, 5;

- К1 – 1,798;

- К2 – допустим, 1;

- 15% – налоговая ставка.

На нашем сайте вы можете получить совершенно бесплатно консультацию профессионального юриста!

Расчет: 15 000 × 5 × 1,798 × 1 × 15% = 20 тысяч 227 рублей.

Светлана Левина

Редактор проекта FinBazis , эксперт по личным финансам