Кто имеет право на стандартный вычет по ндфл на себя и как его получить?

Стандартный вычет

Государство позволяет своим налогоплательщикам в некоторых ситуациях возвращать часть уплаченных налогов с помощью налоговых вычетов или уменьшать сумму дохода, с которого вы платите налог. В данной статье мы разберем все, что касается стандартных налоговых вычетов. Кому они полагаются, за что, в каких размерах и как их рассчитать.

Как оформить налоговый вычет через личный кабинет налогоплательщика

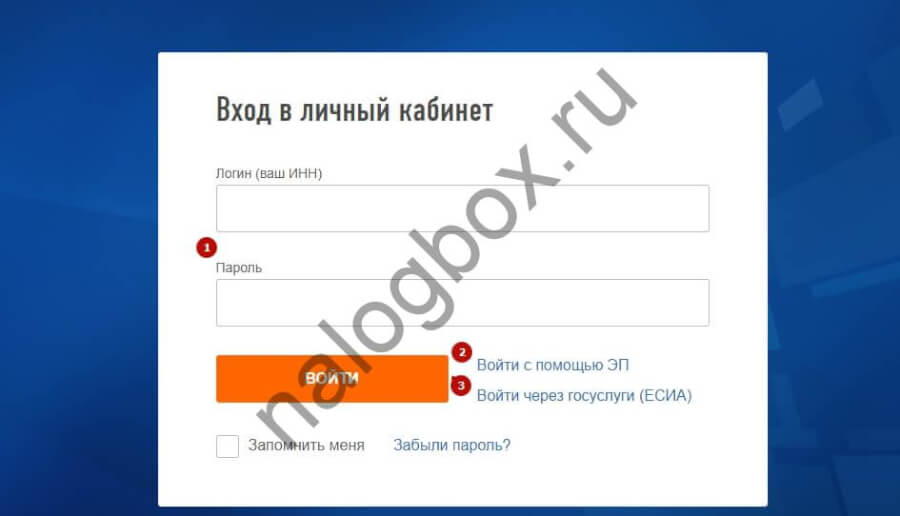

Сначала разберем, как зайти непосредственно в сам ЛК. Ссылка размещена прямо на главной странице сайта ведомства.

Дальше предлагается 3 варианта доступа на ресурс для оформления налогового вычета через личный кабинет налогоплательщика:

- Через логин и пароль. Чтобы их получить, необходимо заранее сходить в любую ИФНС, необязательно по месту жительства. Там, при предъявлении паспорта, вам выдадут регистрационную карту с первичным паролем.

- С помощью ЭЦП. Ее оформляют в специальных Удостоверяющих центрах. ЭЦП представляет собой подпись налогоплательщика, зашифрованную криптографическим способом и записанную на любой носитель (USB-карту, жесткий диск и др.).

- Через Госуслуги, где надо пройти предварительную регистрацию и создать Подтвержденную учетную запись.

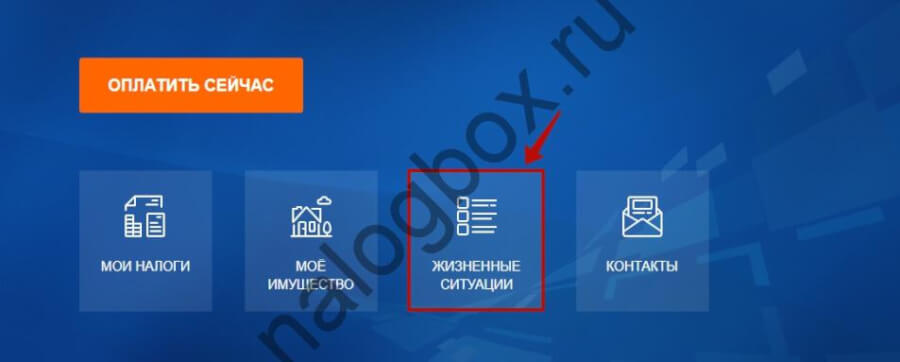

Вход успешно выполнен. Теперь переходим к пошаговой инструкции для получения налогового вычета через личный кабинет налогоплательщика. Последовательность операций:

- Кликаем на «Жизненные ситуации».

- Находим сервис подачи декларации.

Важно!

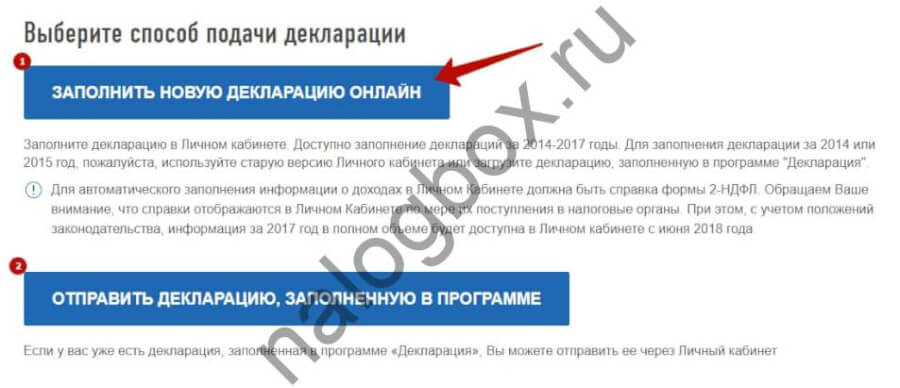

Продолжение работы возможно только для тех пользователей, кто оформил электронную подпись. Она выдается прямо здесь же в ЛК.

- Появляется два варианта:

- заполнить отчет онлайн;

- подготовить декларацию в специальной программе, после чего загрузить и отправить 3-НДФЛ через личный кабинет. Ссылка для скачивания программы также выложена.

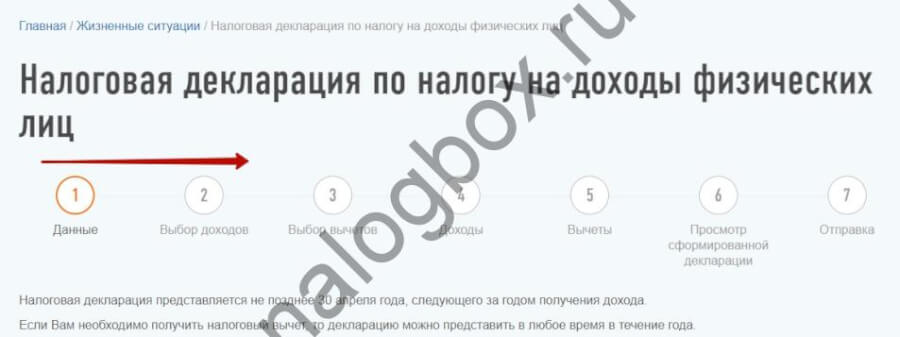

- Выбираем первый вариант и последовательно заполняем предлагаемые вкладки по шагам. Переход от одной вкладки к другой осуществляется кнопкой «Далее».

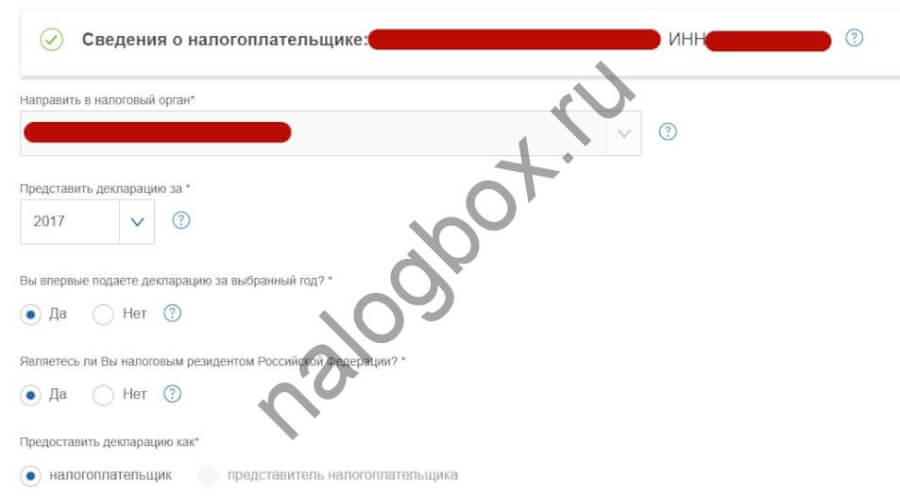

- Шаг 1. Для получения налогового вычета через личный кабинет налогоплательщика проверяем входные данные:

- личную информацию;

- код ИФНС;

- за какой год оформляется отчет;

- впервые подается декларация либо нет;

- считается ли физическое лицо резидентом РФ или нет;

- кто представляет расчет.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию.

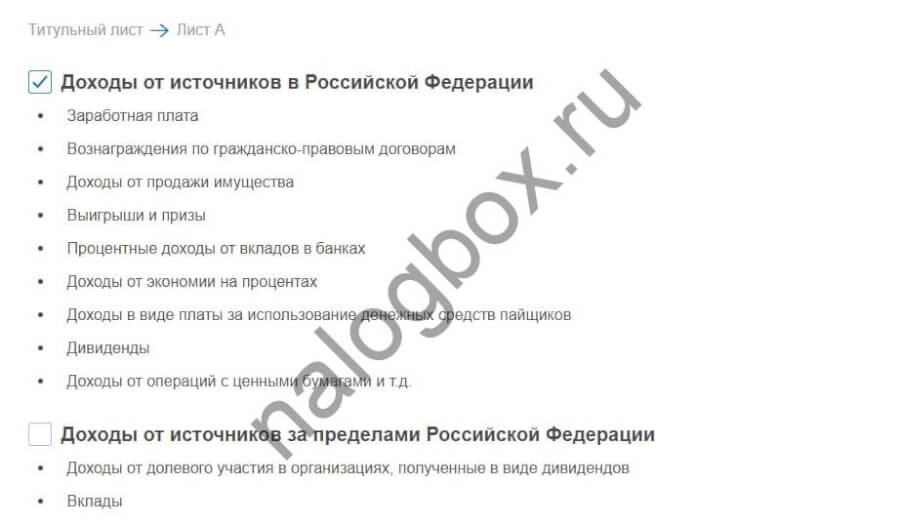

- Шаг 2. Выбираем тип доходов — в России и/или за ее пределами:

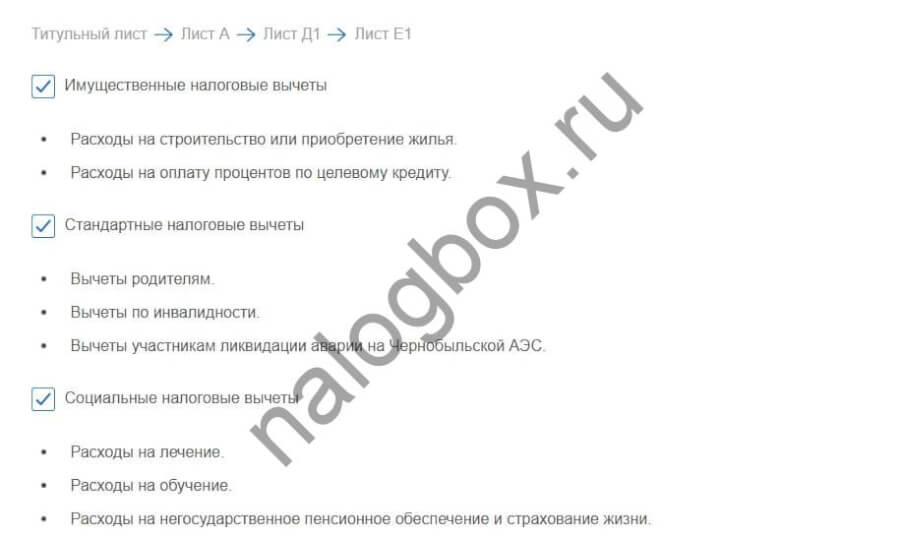

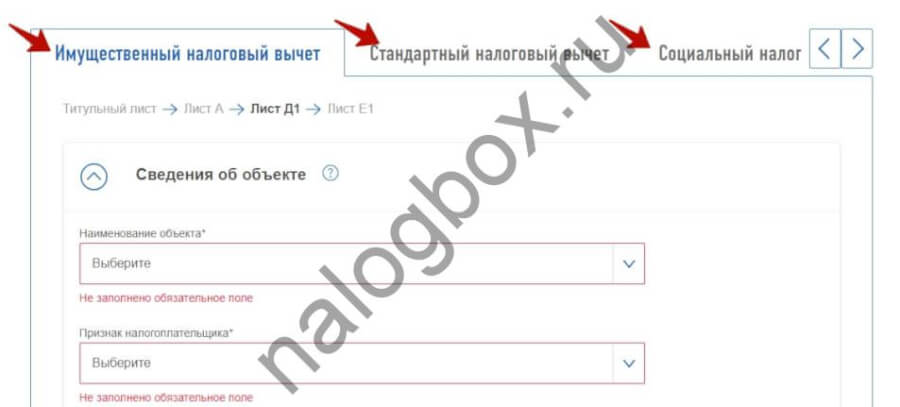

- Шаг 3. Для возврата подоходного налога через личный кабинет выбираем типы заявляемых вычетов.

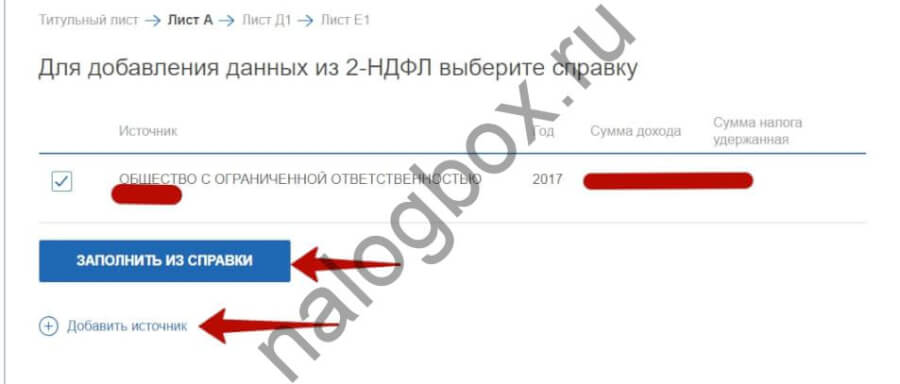

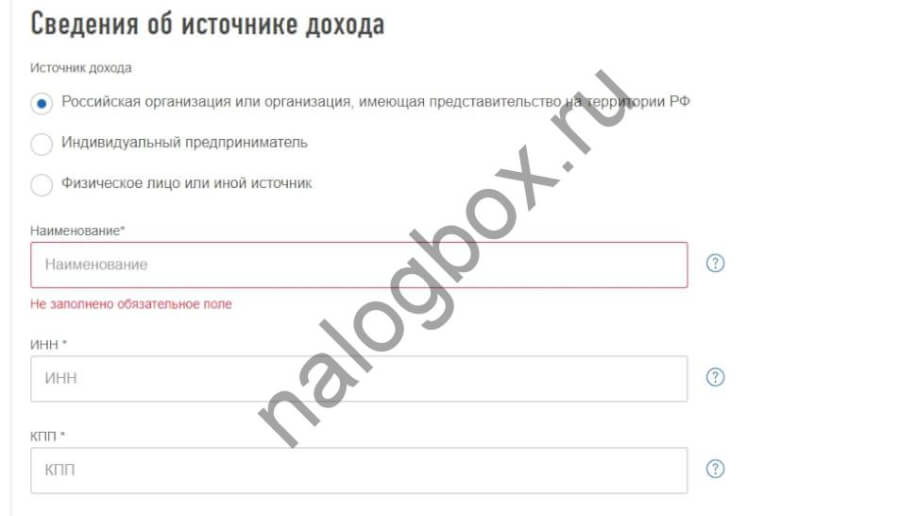

- Шаг 4. Заполняем информацию, которая непосредственно касается полученных доходов. Здесь можно выбрать уже имеющуюся в системе справку 2-НДФЛ или создать новый источник.

Во втором случае придется вручную прописывать:

- сведения об организации;

- помесячно вид и величину дохода.

Важно!

Разрешается добавлять несколько источников дохода, если у вас, например, было не одно место трудоустройства в отчетном году.

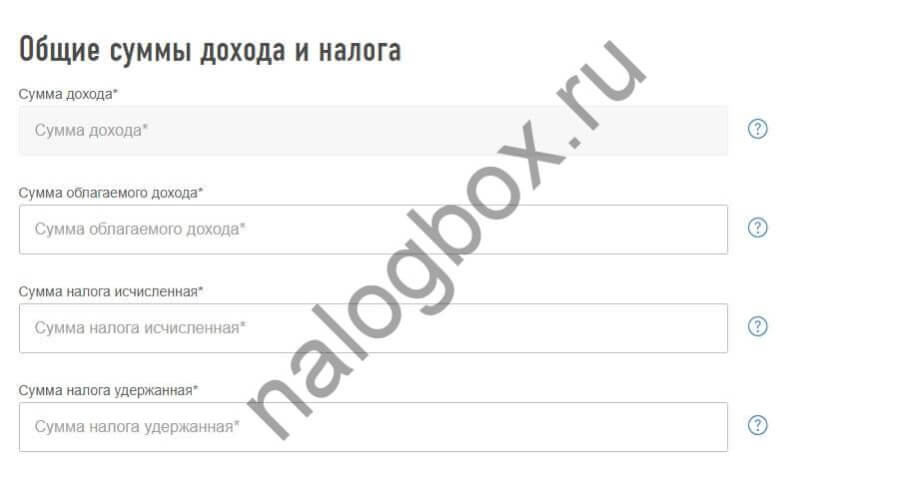

Все доходы суммируются и отражаются в графах:

- Шаг 5. Заполняем вкладки для каждого из выбранных вычетов (этапы работы с основными вычетами приведены ниже в статье):

- Шаги 6 (просмотреть созданного расчета) и 7 (отправка) разобраны в отдельном подпункте ниже.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43