Заполняем РСВ1 за 2021 год

В 2021 году действует новый бланк расчета по страховым взносам, который утвержден приказом ФНС России от 18.09.2019 № ММВ-7-11/470@ в редакции приказа ФНС № ЕД-7-11/751@ от 15.10.2020. Код по КНД — 1151111. Расчет состоит из титульного листа и трех разделов, которые содержат 10 приложений, всего 22 листа. Раньше приложений было 11, в новой форме ЕРСВ изменилась их нумерация.

Срок предоставления расчета одинаков для всех работодателей: сдача отчета РСВ в 2021 году осуществляется не позднее 30-го числа месяца, который следует за отчетным периодом. Отчитываются 4 раза за год, сведения в расчете формируют нарастающим итогом: за 1 квартал, за полугодие, за 9 месяцев и за год.

Сроки предоставления расчета в 2021 году:

- за 4 квартал 2020 (за год) — до 01.02.2021 (30.01 — суббота);

- за 1 квартал 2021 — до 30.04.2021;

- за полугодие — до 30.07.2021;

- за 9 месяцев — до 01.11.2021 (30.10 — суббота);

- за 2021 год — до 31.01.2022 (30.01 — воскресенье).

В РСВ за полугодие 2021 года обязательно нужно включить:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- подразделы 1.1 и 1.2 Приложения 1 к Разделу 1;

- Приложение 2 к Разделу 1;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Остальные листы включаются в РСВ при необходимости (например, при уплате взносов по дополнительному тарифу).

Приложение 3 заполнять не нужно, даже если были выплаты, которые возмещает ФСС (Письмо ФНС от 29.01.2021 № БС-4-11/1020@).

Образец расчета по страховым взносам за 1 квартал 2021 года

РСВ — отчет, составляемый ежеквартально, но данные его формируются по-разному:

- в разделе 1 — нарастающим итогом в течение года с выделением данных, относящихся к месяцам последнего квартала отчетного периода;

- в разделе 3 — только за последний квартал отчетного периода.

В силу этого абсолютная корреляция данных между этими разделами имеет место только в отчете за 1 квартал. Соответственно, отчет за этот период проще всего заполнить и достаточно легко проверить.

Построчный алгоритм заполнения РСВ с 2021 года описан в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

О способах, дающих возможность самостоятельной проверки сформированного отчета, читайте в материале «Как не запутаться в контрольных соотношениях к расчету по страховым взносам».

Составляя расчет страховых взносов за 1 квартал 2021 года, на его титульном листе нужно указать код периода, соответствующий 1 кварталу (21).

Образец заполнения РСВ за 1 квартал 2021 года можно скачать в КонсультантПлюс, получив бесплатный пробный доступ к системе:

Нужно ли сдавать отчет при отсутствии наемных работников

При передаче администрирования страховых взносов ФНС довольно часто возникали ситуации с запросом инспекцией сдачи РСВ к ИП, которые не имеют работников. Мотивировалось это разъяснениями Минфина, данными в Письме №03-15-07/17273 от 24.03.2017. В нем сказано, что освобождение от сдачи отчета Налоговым кодексом не предусмотрено. Следовательно, даже если плательщик страховых взносов (организация или ИП) не осуществлял деятельность, то все равно обязан предоставить отчет с нулевыми показателями.

Этот вывод является спорным, поскольку обязанность предоставлять отчетность предусмотрена для лиц, перечисленных в пп. 1 п. 1 ст. 419 НК РФ. То есть для лиц, производящих выплаты и иные вознаграждения работникам. Если предприниматель не привлекает сотрудников для выполнения трудовых обязанностей и не выплачивает им вознаграждение за труд, то и обязанность предоставлять расчет по страховым взносам в налоговые органы отсутствует.

РСВ за 3 квартал 2021 года: новая форма

Все организации и ИП, осуществившие выплаты в пользу физических лиц с начала этого года, должны подать в ФНС расчет по страховым взносам за 3 квартал (9 месяцев) 2021 г. Новая форма РСВ, порядок ее заполнения и электронный формат утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/751@. Новый Расчет внедрялся в два этапа. На первом этапе впервые применялся измененный бланк. На втором этапе введен ряд положений для льготников из областей IT и производителей компонентов электронной элементной базы, которые впервые применялись при сдаче отчетности за 1 квартал.

Единый расчет по страховым взносам подлежит сдаче в ФНС по месту учета организации или обособленного подразделения. Предприниматели, являющиеся работодателями , также производят расчет, заполняют форму и сдают её в свою ИФНС.

Основные новшества нового расчета по страховым взносам состоят в следующем:

- На титульном листе Расчета появились новые поля, в которых отражаются сведения о среднесписочной численности работников. Связано это с тем, что за 2020 год отменили сдачу отчета о среднесписочной численности. Сведения о среднесписочной численности работников теперь отражаются в Расчете и определяют в порядке, установленном Приказом Росстата от 27.11.2019 № 711. По этим же правилам страхователи рассчитывали показатель для отменённой формы «Сведения о среднесписочной численности работников за предшествующий календарный год».

- Добавлено Приложение 5.1 Раздела 1, которое применяется, начиная с отчетного периода первый квартал 2021 г.

- В РСВ введены новые коды тарифа плательщика: – кода 20 для МСП, которым разрешено платить взносы по совокупной ставке 15%, и кода 21 – для предприятий, которым было разрешено не платить страховые взносы за 2 квартал 2020 года в соответствии с мерами государственной поддержки в ситуации с коронавирусом. Ранее эти коды определялись письмами ФНС, а теперь они определяются приложением № 5 к Порядку заполнения РСВ.

- Предусмотрено указание новых кодов категории застрахованного лица работодателями двух указанных категорий – МСП и тех, которые были освобождены от уплаты взносов за 2 квартал 2020 года. «МС» – физлица, с зарплаты которых отчисляются сниженные страховые взносы. Применяется в паре с кодом тарифа 20. «КВ» – физлица, работающие в малых предприятиях пострадавших отраслей. Применяется в паре с кодом тарифа 21.

- Плательщики, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции, платят взносы по совокупной ставке 7,6% (в соответствии с обновляемым п. 1 ст. 427 НК РФ). Для них в Расчете предусмотрен специальный код тарифа — 22, а также новый код категории застрахованного лица «ЭКБ».

- Изменены штрих-коды на листах расчета.

Применение пониженных тарифов

Предприятиям малого и среднего бизнеса необходимо по-новому заполнять расчет. Обусловлено это тем, что в связи с коронавирусом изменены ставки по страховым взносам и внесены изменения в порядок начисления страховых взносов – с апреля 2020 г. малые и средние предприятия, числящиеся в реестре МСП, при расчете взносов используют одновременно 2 ставки — 30% (базовую) и 15% (пониженную)

В статье » Расчет по страховым взносам за Ⅲ квартал 2021 года « приведен порядок заполнения и способы сдачи расчета по страховым взносам с пониженным тарифом. В качестве примера представлен заполненный образец.

Заполнение нового РСВ в 2021 году: пошаговая инструкция

Впервые расчет по взносам на новом бланке сдавался за 2020 год. Те, кто делает отчетность электронно в программе, особенно не путались в новой форме, т. к. заполнение шло автоматически. А вот мелкие предприятия и ИП, имеющие право заполнять расчет на бумаге, столкнулись со многими сразу непонятными вещами. Например, в части заполнения разных приложений к разделу 1 отчета при применении пониженных тарифов.

Учтите, что пониженные тарифы взносов для организаций и ИП, внесенных в Реестр субъектов малого предпринимательства, продолжают действовать и в 2021 году и (пока) в последующих годах.

Посмотреть актуальные в 2021 году ставки для МСП можно в нашем материале «По каким ставкам платить страховые взносы в 2021 году: таблицы».

Предлагаем пошаговую инструкцию по заполнению типового расчета по страховым взносам в 2021 году субъектами малого бизнеса. Под «типовым расчетом» понимаем, что берём пример для обычного вида деятельности (без специфических льгот по взносам), но компания имеет право на применение пониженных тарифов для МСП в 2021 году.

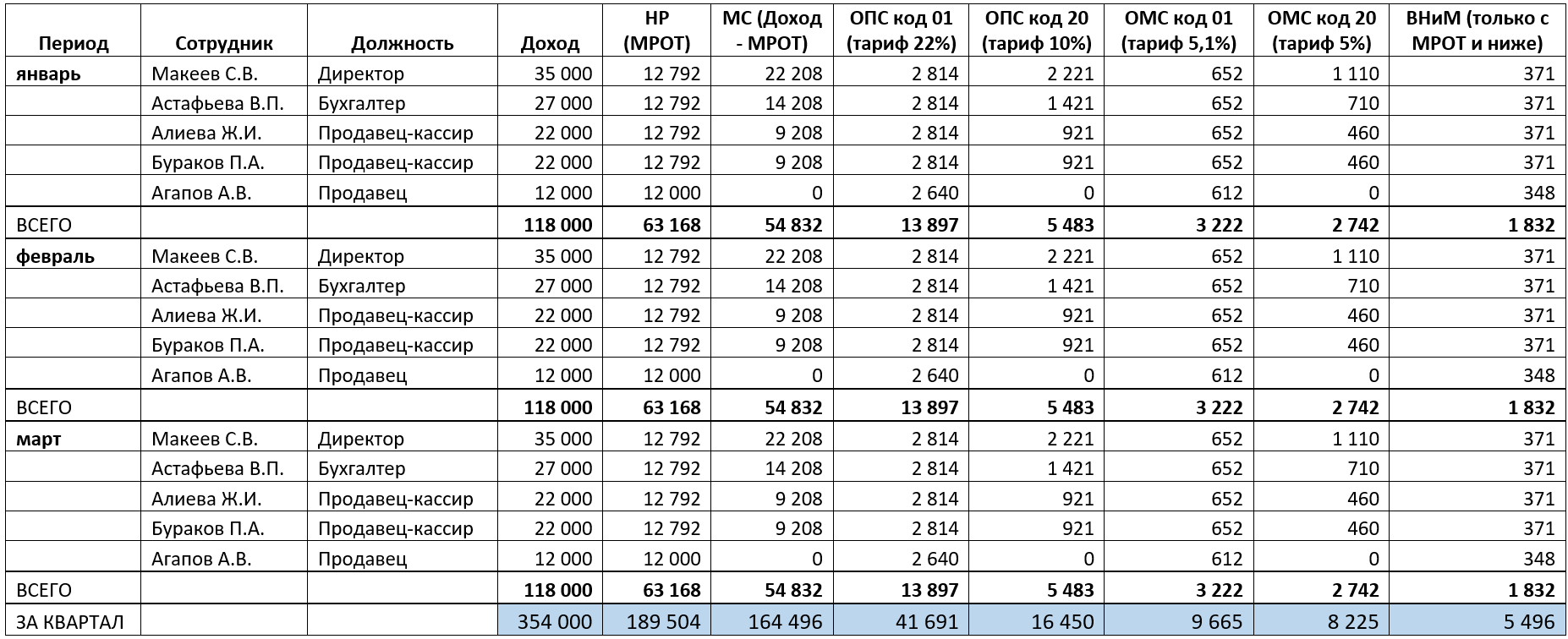

Пример

У ООО «Магазин № 1» с января по март 2021 года было 5 сотрудников.

| Сотрудник | Должность | Оклад (руб.) |

| Макеев С.В. | Директор | 35 000 |

| Астафьева В.П. | Бухгалтер | 27 000 |

| Алиева Ж.И. | Продавец-кассир | 22 000 |

| Бураков П.А. | Продавец-кассир | 22 000 |

| Агапов А.В. | Продавец | 12 000 |

ООО соответствует условиям для применения пониженного тарифа для субъектов малого бизнеса в 2021 году.

Допустим, что все сотрудники отработали три месяца 1-го квартала полностью и получили весь положенный им заработок.

МРОТ в 1 квартале 2021 года – 12 792 рубля.

Скачайте бесплатно бланк РСВ на 1 квартал 2021 года в Excel и следите за процессом заполнения:

Подробнее о составе бланка РСВ в 2021 году, общих принципах его заполнения и новых кодах тарифов узнайте в статье «Как заполнить и сдать расчет по страховым взносам за 2020 год (4 квартал): образец РСВ».

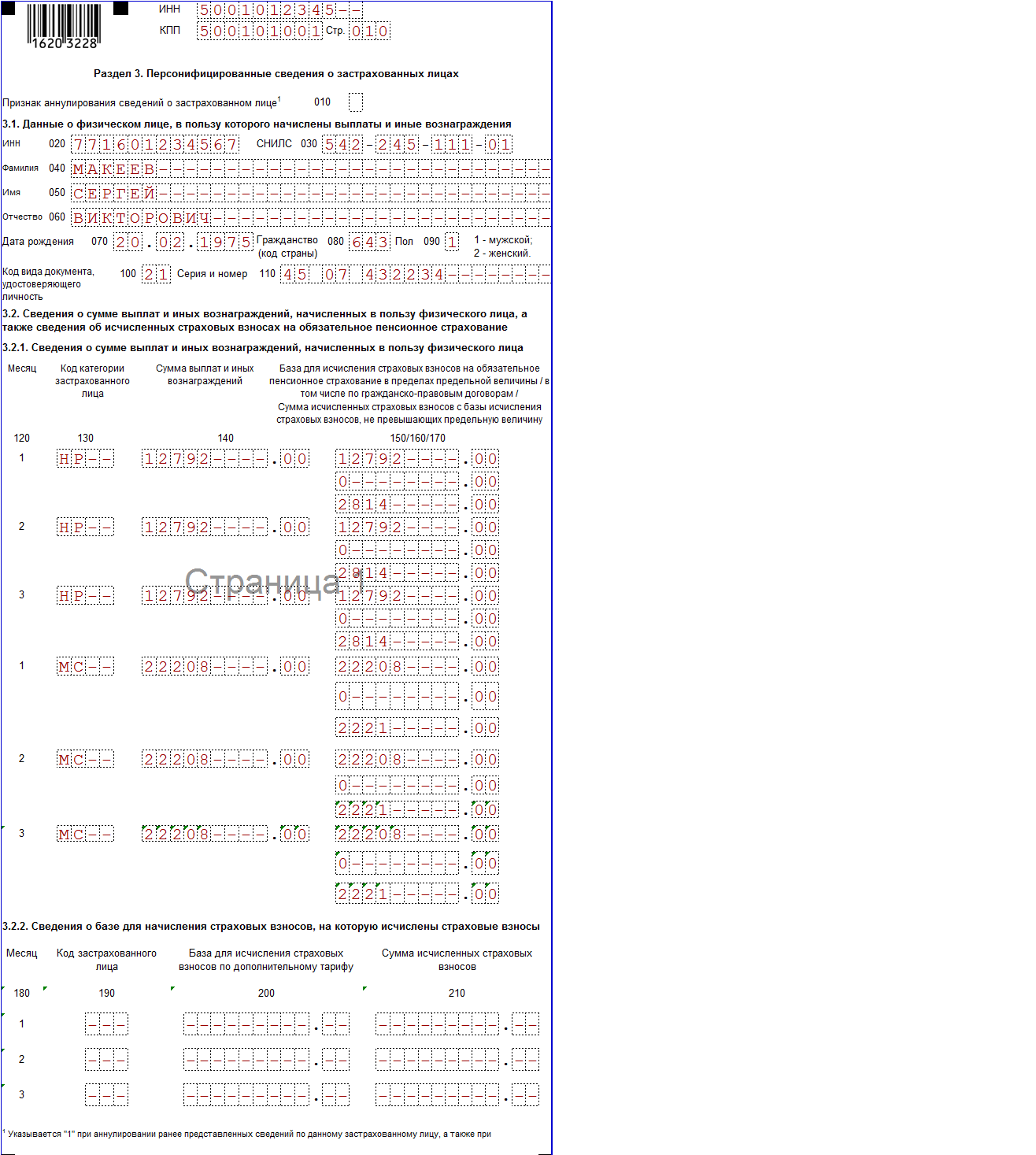

Шаг 1. Заполняем Раздел 3

Как и ранее, РСВ с нуля удобнее заполнять с последнего раздела. Так больше шансов никого из сотрудников, кто должен попасть в отчет, не потерять. Кроме того, в новом расчете на этапе заполнения Раздела 3 будет распределение сумм по разным тарифам, т. к. облагаемым ими доходам надо присвоить отдельный код.

Есть величина зарплаты в пределах МРОТ, облагаемая по общим тарифам. В РСВ ее следует отразить с кодом 01. И есть часть зарплаты больше МРОТ, облагаемая по сниженным тарифам.

Понижение тарифов возможно по нескольким основаниям. Мы рассмотрим вариант для малого бизнеса с кодом 20.

Коду тарифа соответствует код категории застрахованного лица, к доходам которого его применяют.

В нашем случае коду 01 будет отвечать категория НР (взносы с дохода в пределах МРОТ уплачивают по общим тарифам).

Коду 20 отвечает категория МС (взносы с дохода выше МРОТ платят по сниженным тарифам).

То есть, доходы каждого сотрудника за каждый месяц надо сравнить с МРОТ и определить, есть ли превышение над МРОТ для пониженных тарифов.

| Период | Сотрудник | Доход | НР (МРОТ) | МС (Доход – МРОТ) |

| январь | Макеев С.В. | 35 000 | 12 792 | 22 208 |

| Астафьева В.П. | 27 000 | 12 792 | 14 208 | |

| Алиева Ж.И. | 22 000 | 12 792 | 9 208 | |

| Бураков П.А. | 22 000 | 12 792 | 9208 | |

| Агапов А.В. | 12 000 | 12 000 | ||

| ВСЕГО | 118 000 | 63 168 | 54 832 | |

| февраль | Макеев С.В. | 35 000 | 12 792 | 22 208 |

| Астафьева В.П. | 27 000 | 12 792 | 14 208 | |

| Алиева Ж.И. | 22 000 | 12 792 | 9208 | |

| Бураков П.А. | 22 000 | 12 792 | 9208 | |

| Агапов А.В. | 12 000 | 12 000 | ||

| ВСЕГО | 118 000 | 63 168 | 54 832 | |

| март | Макеев С.В. | 35 000 | 12 792 | 22 208 |

| Астафьева В.П. | 27 000 | 12 792 | 14 208 | |

| Алиева Ж.И. | 22 000 | 12 792 | 9208 | |

| Бураков П.А. | 22 000 | 12 792 | 9208 | |

| Агапов А.В. | 12 000 | 12 000 | ||

| ВСЕГО | 118 000 | 63 168 | 54 832 | |

| ЗА КВАРТАЛ | 354 000 | 189 504 | 164 496 |

Превышение есть по четверым сотрудникам. И только по Агапову в отчет РСВ попадет один код тарифа 01 и один код застрахованного лица НР.

По всем остальным работникам Раздел 3 расчета по страховым взносам в 2021 году следует заполнить по двум кодам застрахованного лица, соответствующим двум применяемым к их доходам тарифам по взносам.

При этом данные физлица (строки 020-110 подраздела 3.1) нужно внести только на первый лист Раздела 3, а в остальных листах проставить прочерки. То есть, в дополнительных листах Раздела 3 будут заполнены только данные по разделу 3.2 – по соответствующему коду категории (п. 21.3 Порядка заполнения РСВ, утв. приказом ФНС России от 18.09.2019 № ММВ-7-11/470.

Шаг 2. Заполняем Приложения к Разделу 1

В приложениях нужно скомпилировать развернутые данные, которые уже получились по каждому сотруднику и тарифу при заполнении листов Раздела 3.

У нас есть взносы на ОПС по двум тарифам, взносы на ОМС по двум тарифам, взносы по ВНиМ по двум тарифам (для целей заполнения РСВ ставка 0% идёт как отдельный тариф).

Следовательно, в нашем отчете РСВ будет:

- два Приложения 1 к Разделу 1 с листами для ОПС и ОМС;

- два Приложения 2 для указания расчета взносов по ВНиМ (в нашем примере без Приложения 2.1, поскольку оно предназначено для расчетов с Фондом при зачетной системе выплат, которой с 2021 года нет. Однако рекомендуем уточнить в своей ИФНС, можно ли не включать в комплект расчета уже не несущее смысла Приложение 2.1).

Разнесем суммарные значения за квартал и помесячно для тарифа 01 (общие ставки для сумм в пределах МРОТ).