Формирование учетной политики для целей бухгалтерского учета и налогообложения

Формирование учетной политики в торговой организации

- Общие положения учетной политики в торговле

- Определение порядка учета товаров и торговой наценки

- Метод списания себестоимости проданных товаров

- Учет тары и упаковки

- Порядок учета транспортных затрат

- Порядок учета расходов на продажу

- Нюансы по учету НДС

- Отдельные вопросы по инвентаризации

- Итоги

Новости

ПОЛУЧИТЕ ПОДАРОК!

ПОЛУЧИТЕ ПОДАРОК!

Составить учетную политику на 2016 г. помогут:

• коммерческим организациям — «Конструктор учетной политики»;

• бюджетным организациям — образцы учетной политики

«Конструктор учетной политики»

В декабре в онлайн-сервис будут включены учетные политики для целей бухгалтерского учета и налогообложения на 2016 г. Они адресованы организациям, применяющим общую систему налогообложения, а также организациям, применяющим УСН.

Учетная политика для целей бухгалтерского учета

Составить учетную политику на 2016 г. поможет «Учетная политика для целей бухгалтерского учета (2016 год)». В ней учтены все нововведения, которые могут быть отражены в учетной политике. Например, условие о порядке отражения в бухгалтерском учете торгового сбора включено в раздел «Доходы и расходы» Конструктора.

В приложение к учетной политике «Формы первичных учетных документов, применяемые организацией» добавлены самостоятельно разработанные формы по учету результатов инвентаризации.

В предупреждения о различиях между бухгалтерским и налоговым учетом добавлены ссылки на схемы проводок, в которых рассмотрен учет по ПБУ 18/02 в аналогичных ситуациях. Такие предупреждения появляются у организаций — плательщиков налога на прибыль.

Учетная политика для целей налогообложения: ОСН

Для организаций, применяющих общую систему налогообложения, «Учетная политика для целей налогообложения (ОСН, 2016 год)» дополнена новым приложением — «Методика раздельного учета НДС». Это приложение будет интересно тем организациям, которые одновременно осуществляют облагаемые и не облагаемые НДС операции или у которых есть операции, облагаемые НДС по ставке 0%. С помощью нового приложения в учетной политике можно закрепить подробное описание порядка организации раздельного учета НДС и всех операций, с ним связанных.

Также в «Учетной политике для целей налогообложения (ОСН, 2016 год)» учтены изменения Налогового кодекса РФ с 2016 г., которые могут повлиять на выбор способов и методов ведения учета при формировании учетной политики на 2016 г. В числе таких изменений:

- увеличен лимит для первоначальной стоимости амортизируемого имущества, в том числе основных средств (с 40 тыс. до 100 тыс. руб.);

- изменен предельный доход в целях уплаты поквартальных авансовых платежей по налогу на прибыль (с 10 млн до 15 млн руб.);

- изменены предельные значения процентных ставок по обязательствам из контролируемых сделок, установленные п. 1.2 ст. 269 НК РФ.

Учетная политика для целей налогообложения: УСН

«Учетная политика для целей налогообложения (УСН, 2016 год)» дополнена вариантом выбора налоговой ставки по УСН. Напомним, что с 1 января 2016 г. вступает в силу изменение НК РФ, которое предоставляет субъектам РФ право устанавливать налоговые ставки в пределах от 1 до 6% при объекте налогообложения «доходы».

Образцы учетных политик для учреждений государственного сектора

Во второй половине декабря специалисты госучреждений могут посмотреть в системе КонсультантПлюс образцы учетных политик на примере конкретных организаций, в том числе новые материалы на 2016 г.:

- Учетная политика бюджетного учреждения на примере ГБУЗ «Поликлиника N 16» (здравоохранение, общая система налогообложения);

- Учетная политика автономного учреждения на примере ГАОУ ДОД «Детско-юношеская спортивная школа N 1» (образование, общая система налогообложения);

- Учетная политика органа местного самоуправления на примере администрации города.

Наглядно — вся необходимая информация

Каждый пример содержит образец приказа об учетной политике, учетную политику для целей бухгалтерского учета, учетную политику для целей налогообложения, необходимые приложения.

Образцы подготовлены исходя из особенностей структуры, отраслевых и других особенностей деятельности каждого учреждения.

Приложения к учетным политикам

В рамках учетной политики утверждаются приложения, регулирующие особенности учета и хозяйственной деятельности учреждений. В разработанных образцах приведены самые востребованные из них, например:

- Рабочий план счетов;

- График документооборота;

- Порядок отражения в учете и отчетности событий после отчетной даты;

- Положение о служебных командировках;

- Порядок формирования и использования резервов предстоящих расходов;

- Положение о комиссии по поступлению и выбытию активов;

- Положение по инвентаризации имущества и обязательств учреждения;

- Положение о внутреннем финансовом контроле.

Как найти образцы

Используйте Быстрый поиск в системе КонсультантПлюс. В поисковой строке задайте, например, «Образец учетной политики автономного учреждения» и нажмите кнопку «Найти». Из предложенного списка выберите документ, помеченный словом «Форма», — «Форма: Учетная политика автономного учреждения на примере ГАОУ ДОД «ДЮСШ N 1 (образование, общая система налогообложения)».

Похожие статьи

Применение учетной политики в действующей практике учета.

Учетная политика организации – это уникальное средство, с помощью которого, реализуется процесс фактической либерализации системы бухгалтерского учета. Происходит корректирование нормативной системы по бухгалтерскому учету и бухгалтерской отчетности.

Учетная политика организаций при упрощенной системе.

Учетная политика для целей бухгалтерского учета разрабатывается в соответствии с Федеральным законом от 6 декабря 2011года №

Бухгалтерский учет ведется в соответствии с рабочим планом счетов, рекомендованного к использованию приказом Минфина России.

Особенности формирования учетной политики.

Отметим, что гл. 25 части второй НК РФ установлен несколько иной порядок создания резерва сомнительных долгов, отличный от порядка, установленного документами системы нормативного регулирования бухгалтерского учета и отчетности.

Учетная политика управленческого учета: содержание и подходы.

Учетная политика для целей управленческого учета — вопрос комплексный, требующий от ответственного подразделения фирмы четкого понимания не только целей и задач самого управленческого учета, но и специфики формирования учетной политики в данном случае.

Учетная политика для целей управленческого учета, как способ.

Ключевые слова: учетная политика, бухгалтерский учет, финансовый учет, налоговый учет, управленческий учет, управленческое решение. В современном бухгалтерском учете сформировалось четкое деление системы бухгалтерского учета на подсистемы.

Возникновение и развитие учета как основы для формирования.

— рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности; — формы первичных учетных документов.

Роль учетной политики в системе управленческого учета

Учетная политика — это совокупность способов ведения управленческого учета, принятая в организации. Значение учетной политики в деятельности организации весьма велико, так как принятые в ней способы учета играют важную роль в процессе выработки и принятия.

Особенности учета и налогообложения в бюджетных учреждениях

Бюджетные организации ведут бухгалтерский учет на основании Единого плана счетов бухгалтерского учета для

Бухгалтерский учет ведется методом двойной записи. Счета учета должны быть включены в рабочий план счетов субъекта учета и взаимосвязаны.

Ключевые аспекты разработки бухгалтерской учетной политики.

Учетная политика экономического субъекта — основополагающий стандарт бухгалтерского учета, определяющий архитектонику всего учетного процесса и направленный на эффективное функционирование организации в рамках стратегических ориентиров развития.

Формирование положений по экспортным операциям в учетной.

Учетная политика организаций-экспортеров должна соответствовать не только нормам российского

В учетной политике необходимо сделать ссылку на рабочий план счетов.

Формирование положений в учетной политике о наличии специальных субсчетов к счетам.

Настройка учетной политики в 1С 8.3 для общей системы налогообложения (ОСНО)

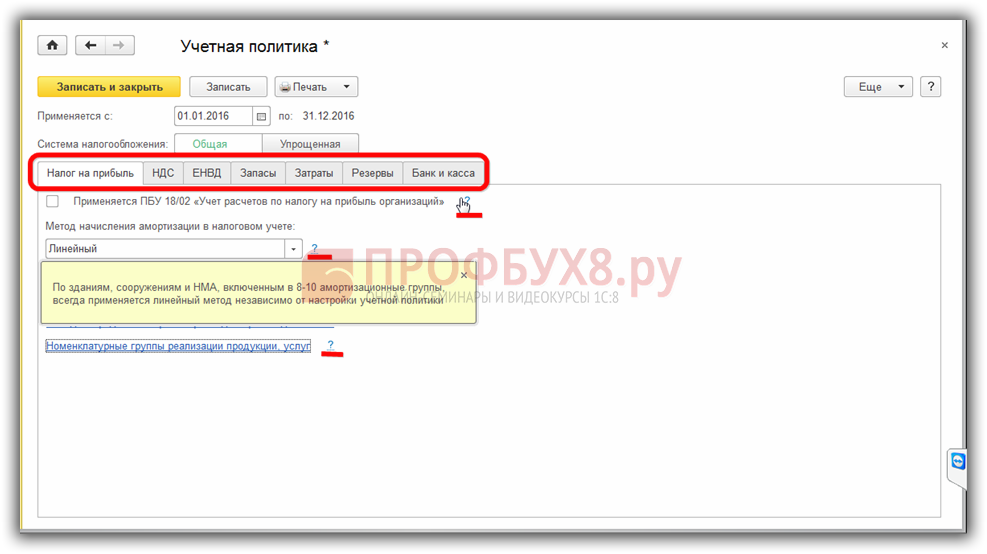

Настройки в 1С 8.3 представлены семью закладками. Напротив многих позиций есть ссылка в виде знака “?”, нажав на нее можно вызвать всплывающую подсказку, которая помогает ориентироваться в программе:

Поэтому в статье затронем только те моменты, которые могут вызвать вопросы либо трудности.

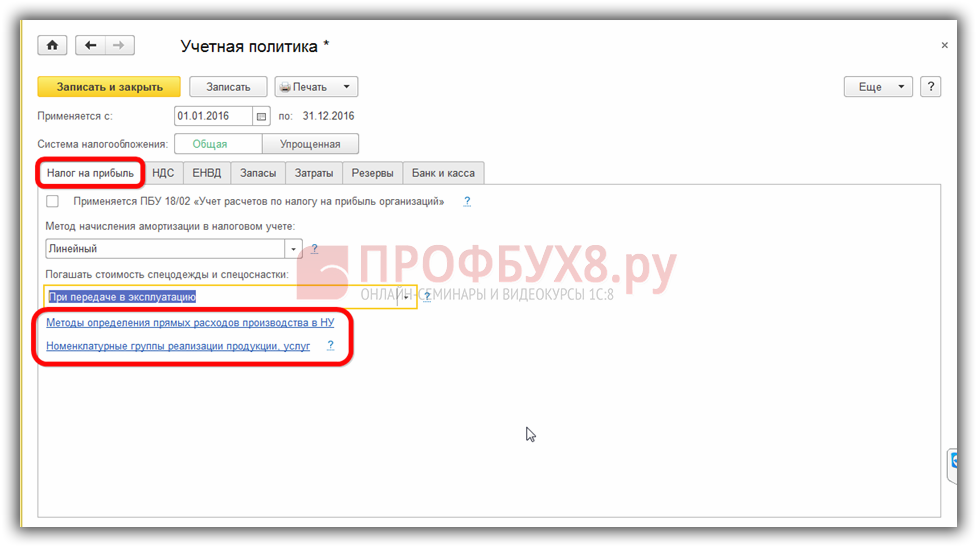

Налог на прибыль

В настройках налога на прибыль изучим два момента:

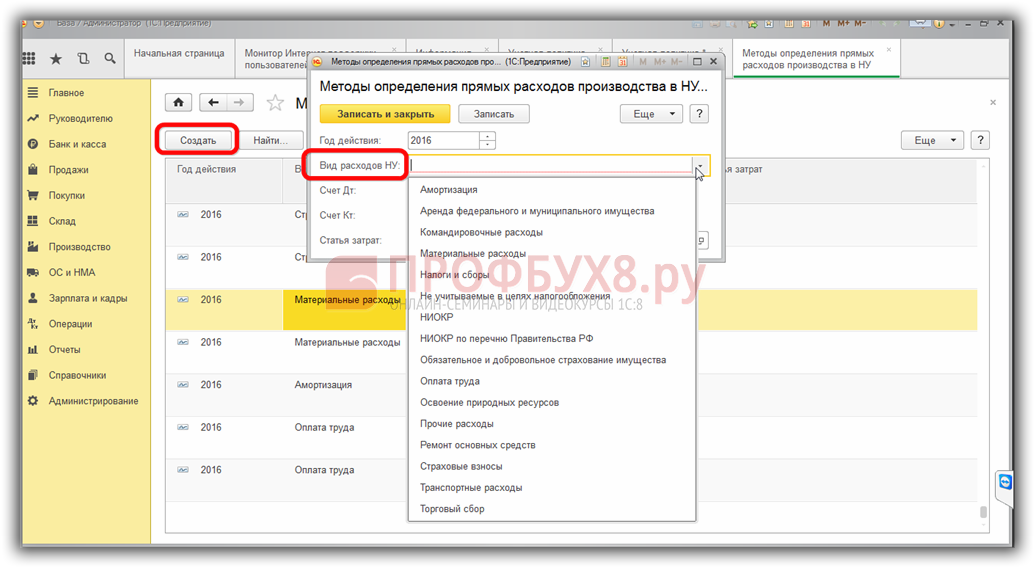

Прямые расходы организация определяет самостоятельно, но их выбор не может быть произвольным, он должен быть строго обоснован экономически. По кнопке Создать нужно задать условия, при одновременном выполнении которых расход будет считаться прямым:

Перечень Вида расходов в НУ закрыт, каждый вид привязан к своей строчке в декларации по налогу на прибыль.

Номенклатурные группы нужно заполнить из перечня Номенклатурных групп в одноименном справочнике, исключая группы, подразумевающие торговую деятельность, так как доходы от нее попадают в другую строку декларации, нежели доходы от реализации собственного производства:

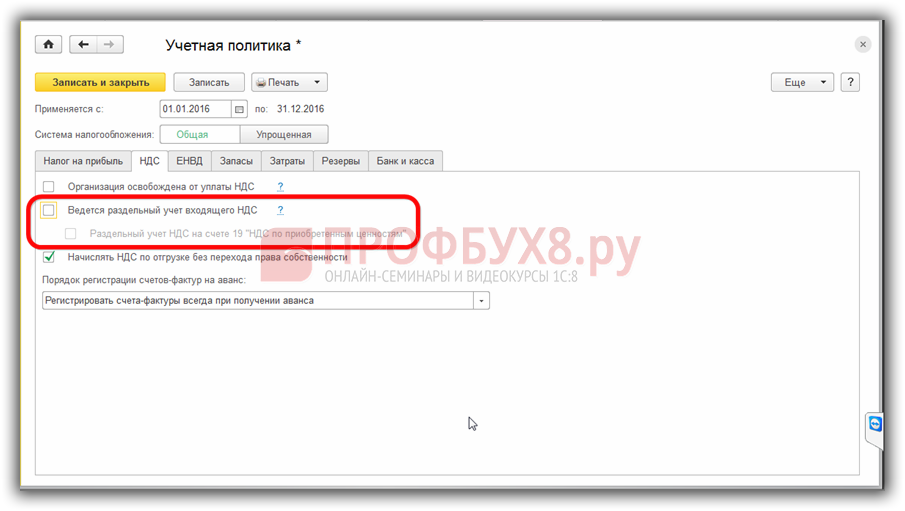

На вкладке НДС по умолчанию установлена настройка Начислять НДС при отгрузке без перехода права собственности, поскольку это требование законодательства. Если есть необходимость вести раздельный учет НДС, например если есть операции экспорта, ЕНВД, освобождаемые, то нужно отметить эту настройку в 1С 8.3. Можно определять порядок ведения раздельного учета самостоятельно, закрепив его учетной политикой:

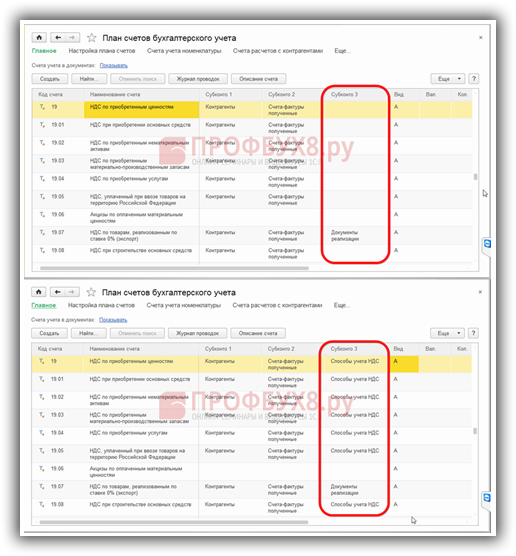

В 1С 8.3 есть возможность вести раздельный учет на счете 19, тогда при установке этой настройки к счету 19 откроется третье субконто:

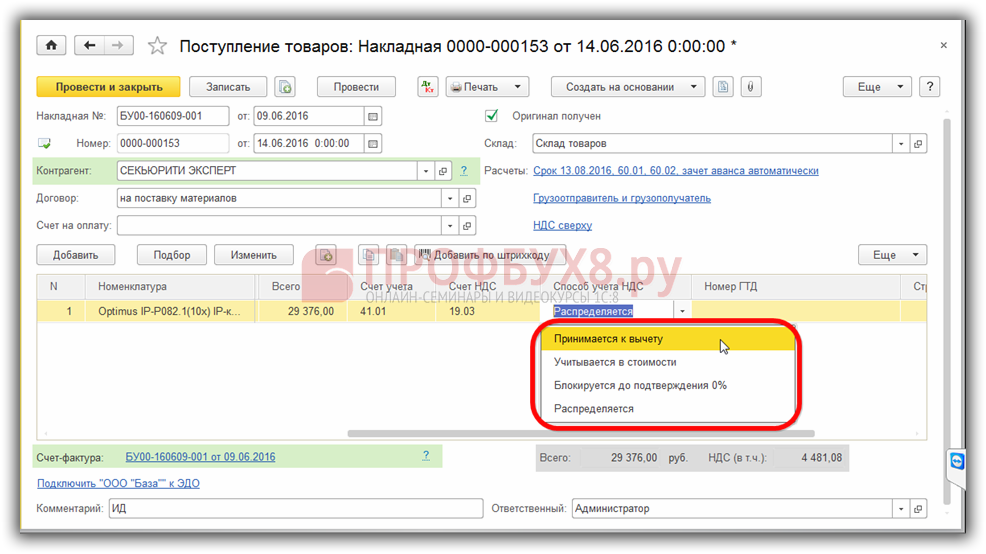

В каждом документе к счету 19 нужно будет проставлять порядок отражения входного НДС:

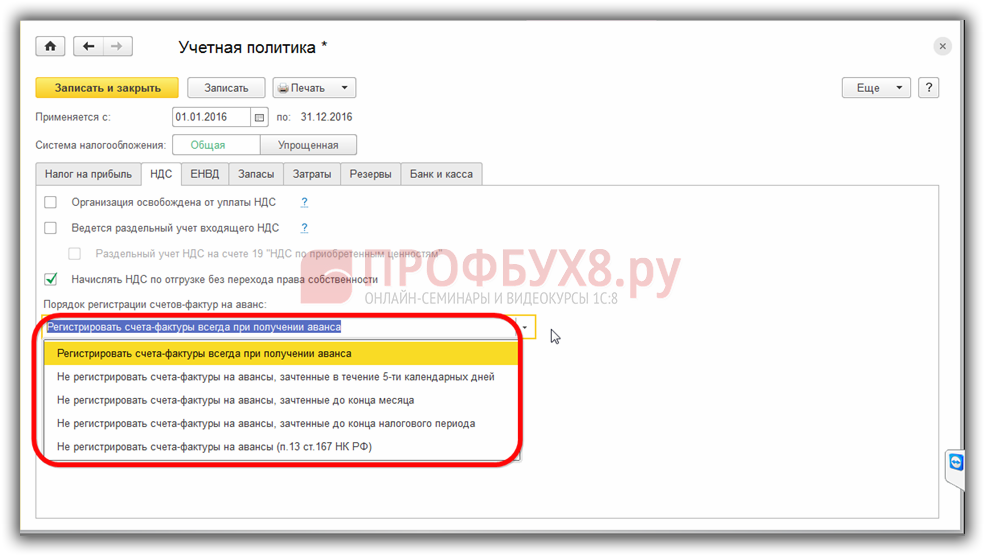

Затем необходимо выбрать общий порядок регистрации счетов-фактур на предоплаты:

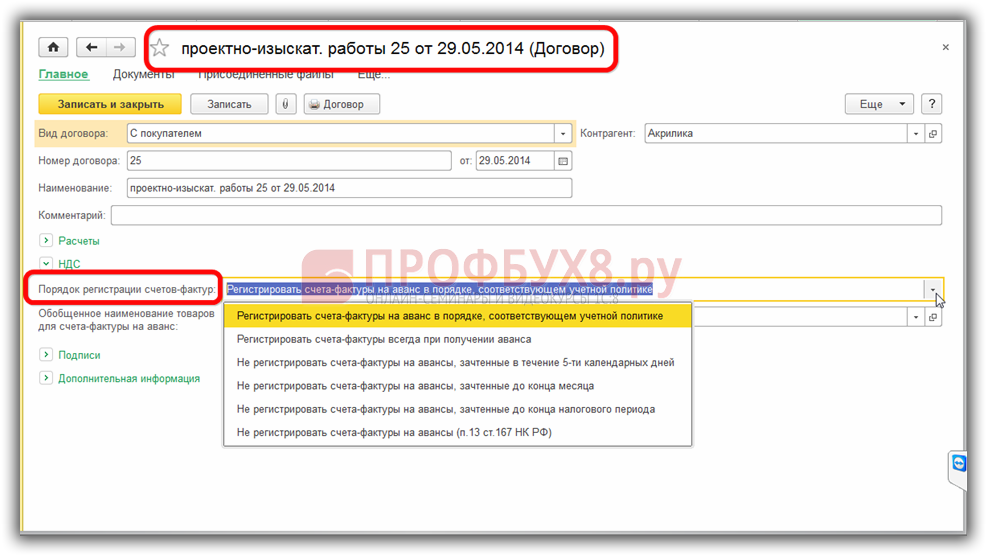

Этот порядок будет действовать по умолчанию в 1С 8.3, к каждому договору с контрагентом можно установить свой порядок:

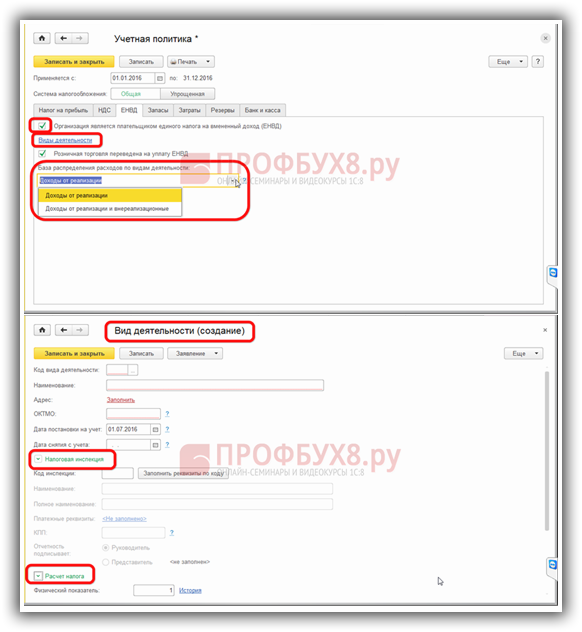

Если установить галочку Организация применяет ЕНВД, то по ссылке Виды деятельности можно ввести все осуществляемые виды деятельности, переведенные на ЕНВД. В открывшуюся форму вводятся вид деятельности, адрес. На основании этих данных программа 1С 8.3 самостоятельно определяет ОКТМО, коэффициент К1, налоговую инспекцию. Фактически, остается ввести физические показатели и К2, а далее декларация по ЕНВД заполнится и рассчитается автоматически:

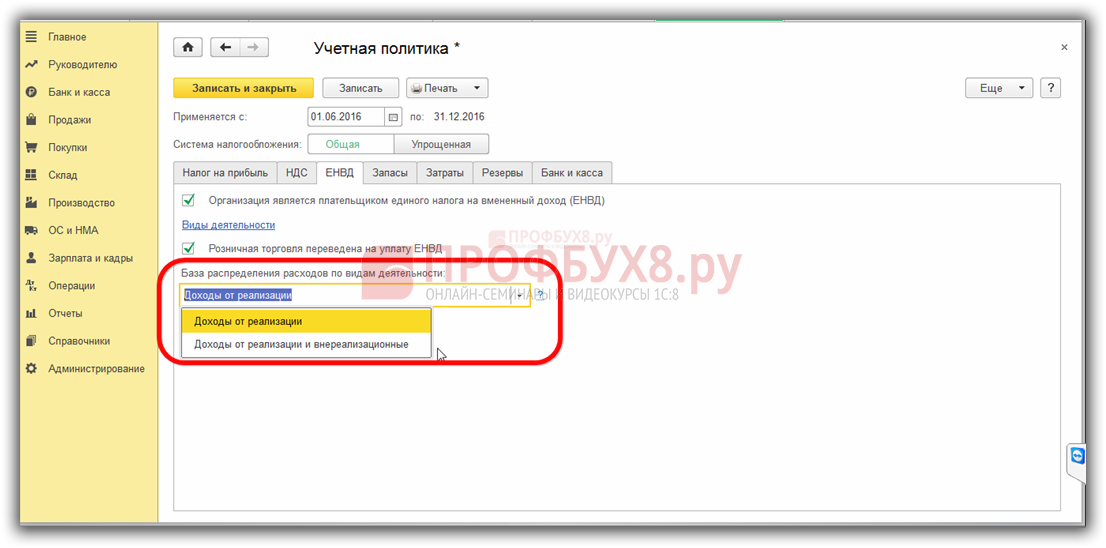

Базу для распределения доходов при совмещении ЕНВД с другими системами налогообложения можно выбрать самостоятельно. Минфин рекомендует учитывать и доходы от реализации и внереализационные:

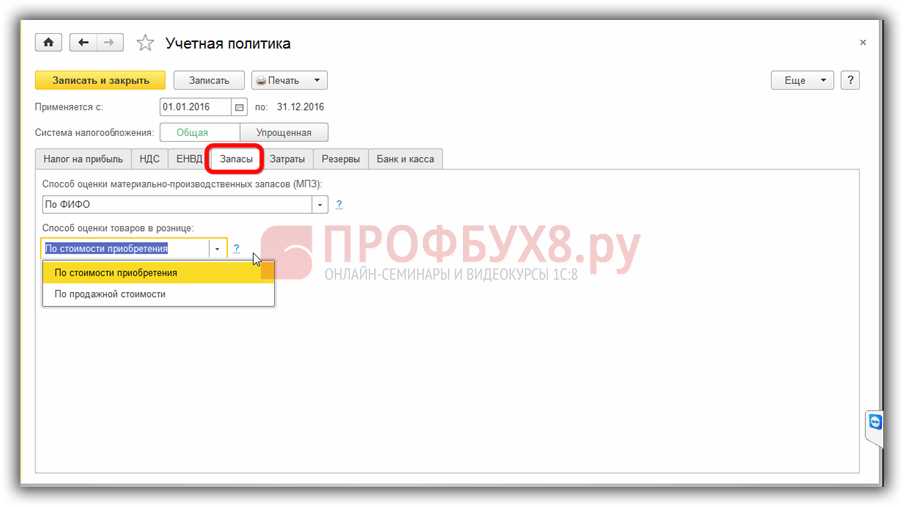

Запасы

Эта закладка позволяет выбрать способ оценки МПЗ (ФИФО или Средняя) и товаров в рознице (с использованием счета 42 или без):

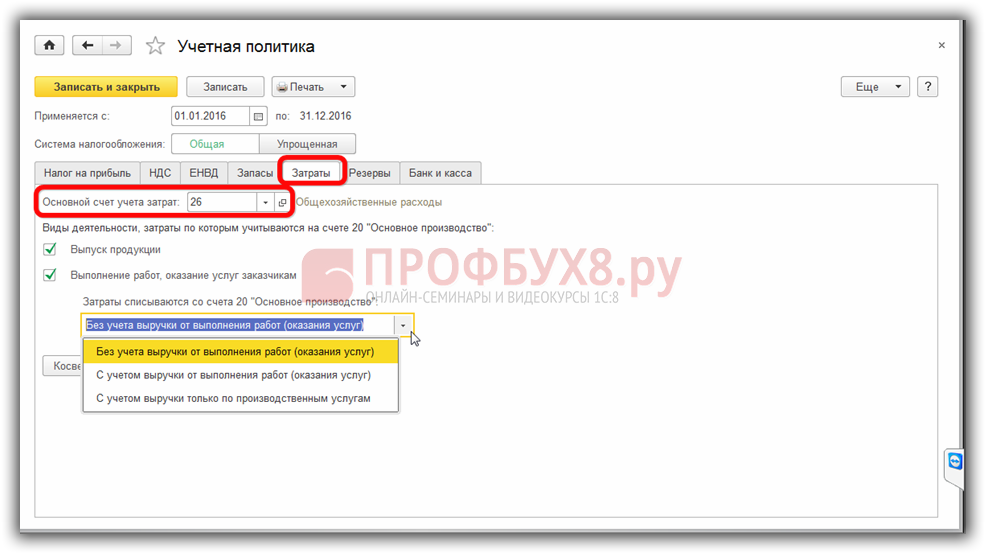

Затраты

Основной счет учета затрат в учетной политике 1С указывается для автоматической подстановки во все документы, его затем можно изменить непосредственно в них. Маленьким организациям иногда нет смысла использовать счет 20, все затраты они учитывают на счете 26:

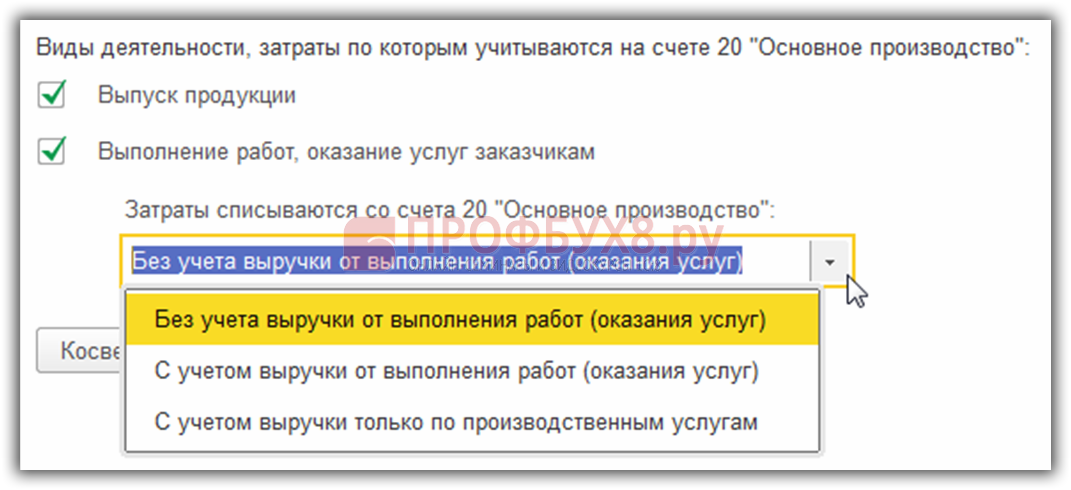

Но если все же нужно его применение, то нужно отметить по каким видам деятельности он будет применяться:

Если выбрать выполнение работ, оказание услуг, то придется заполнить также способ списания затрат:

- Без учета выручки – счет 20 закрывается всегда в конце месяца;

- С учетом выручки – счет 20 закроется только по тем номенклатурным группам, по которым в этом месяце отражена выручка;

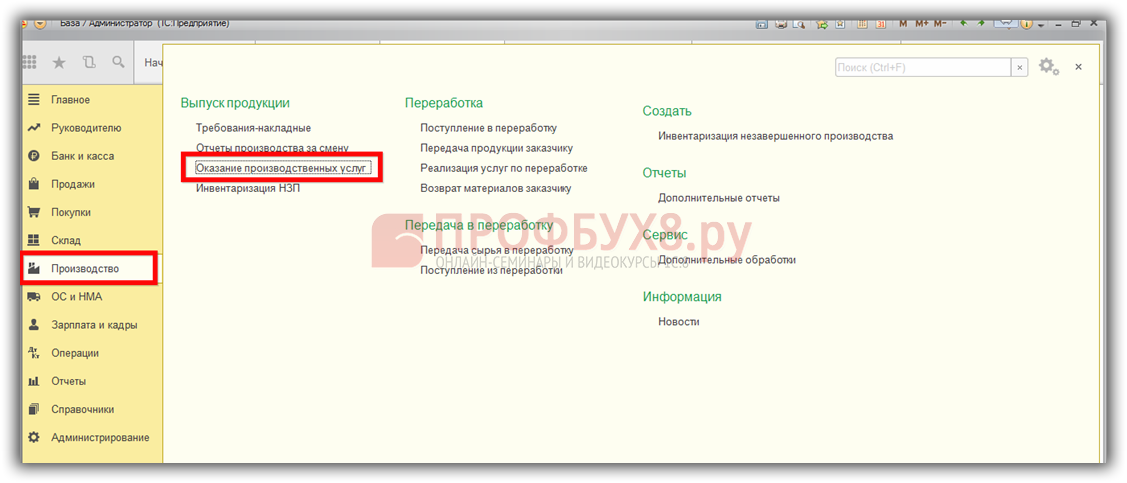

- С учетом выручки по производственным услугам – настройка действует только для реализации, отраженной с помощью документа Оказание производственных услуг:

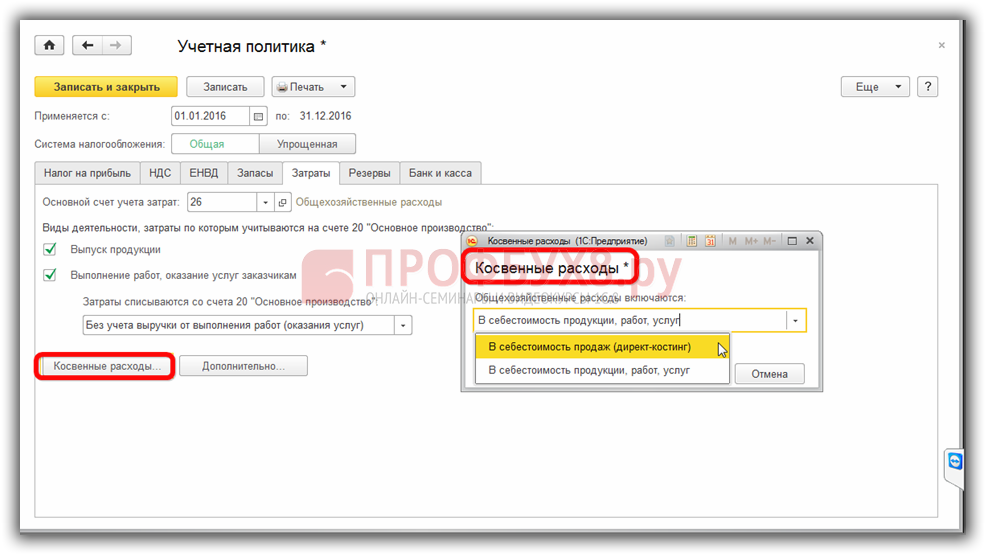

Косвенные затраты можно либо списывать ежемесячно на 90 счет (директ-костинг) либо распределять на 20:

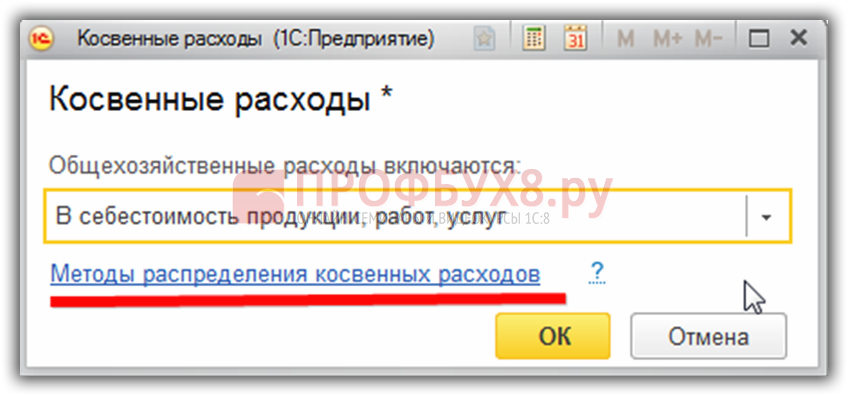

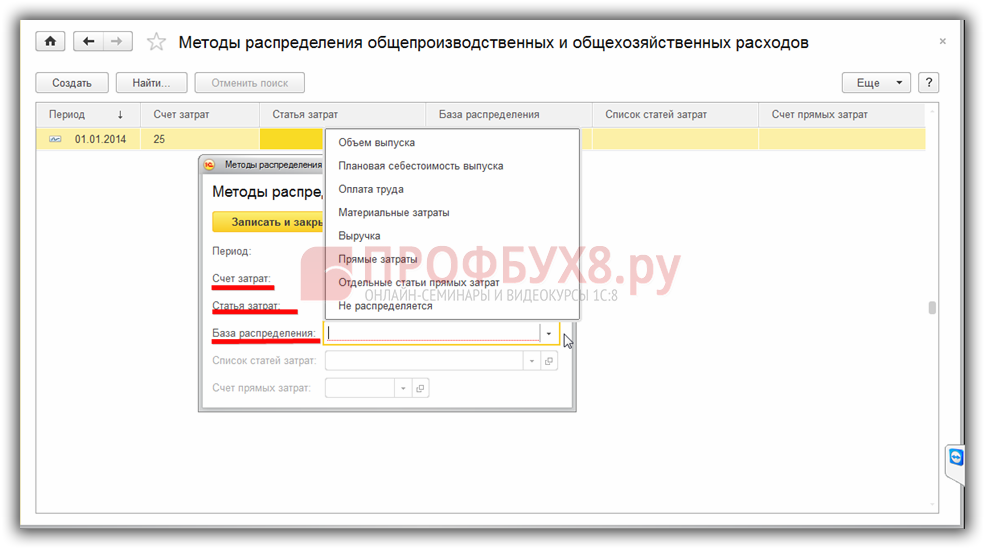

Во втором случае нужно задать правила для распределения счетов 26 и 25:

По ссылке Методы распределения откроется перечень таких правил. Указываем какой счет (или даже какая статья счета) пропорционально какой базе будет распределяться:

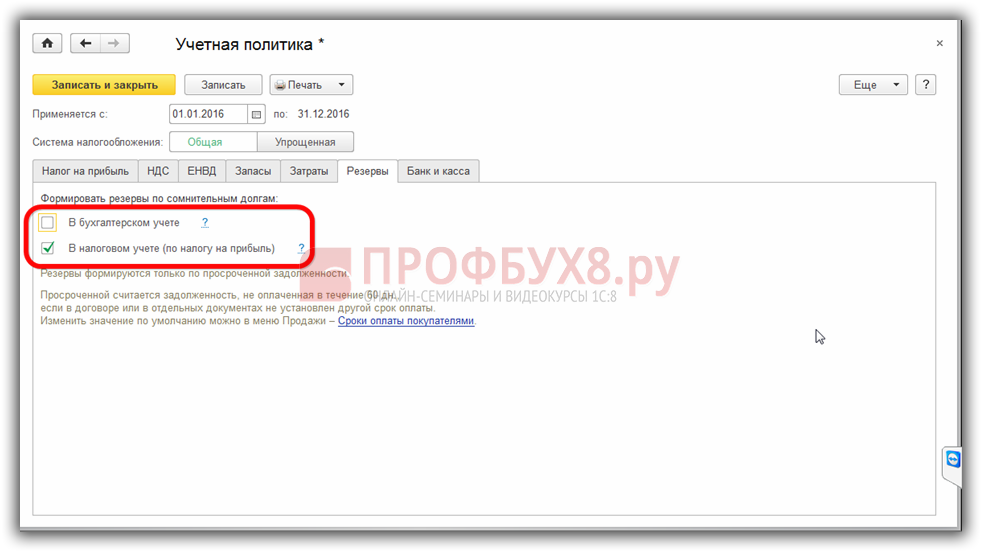

Резервы

Создание резервов в БУ – обязанность всех организаций. Однако в программе 1С 8.3 для бухгалтерского и для налогового учета используется одинаковый порядок отчисления резервов, прописанный в Налоговом кодексе. Тогда как в бухгалтерском учете эти правила фактически отсутствуют и могут быть определены бухгалтером самостоятельно, исходя из обстоятельств. В налоговом учете отчислять резервы – это право организации:

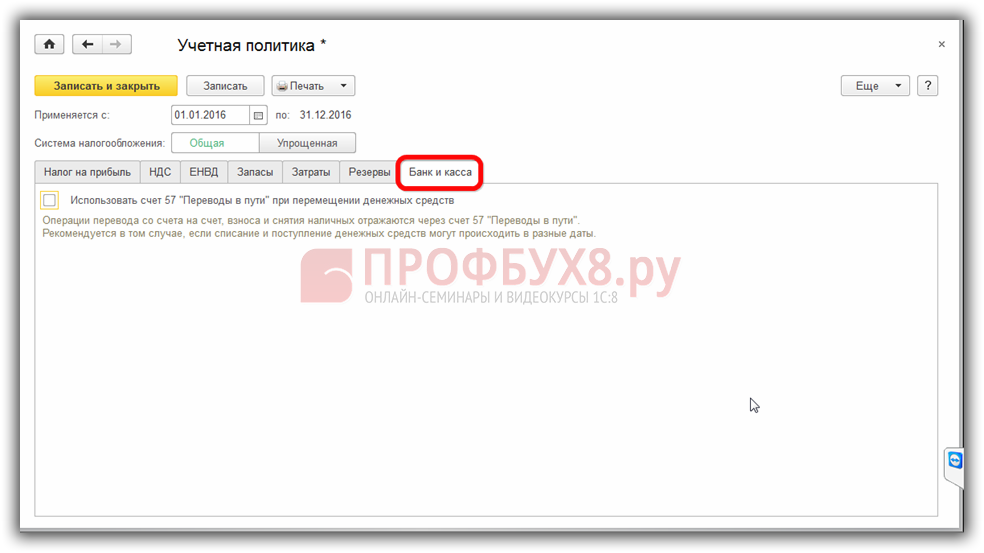

Банк и касса

Эта настройка для организаций, у которых возникают подобные ситуации задержек при переводе-снятии денежных средств:

Как сделать настройку параметров учетной политики по налогу на прибыль в 1С 8.3 рассмотрено в следующем видео:

Пример учетной политики для налогового учета при ОСНО

Приведем образец учетной политики ООО по налоговому учету для нескольких видов деятельности при ОСНО, которые можно скачать бесплатно:

- Учетная политика ООО в производстве здесь ˃˃˃

- Учетная политика ООО в торговле здесь ˃˃˃

- Учетная политика ООО при оказании услуг здесь ˃˃˃

Порядок составления учетной политики

Учетная политика утверждается вновь созданным учреждением и подлежит применению последовательно из года в год (смотрите также ч. 2 ст. 8 Закона N 402-ФЗ). Дальнейшее ежегодное утверждение учетной политики не требуется.

При этом учетная политика может представлять собой как единый документ с набором приложений, так и перечень отдельно изданных локальных актов учреждения – приказов, распоряжений (смотрите также Письмо Минфина России от 17.08.2016 N 02-07-10/48198).

В учетную политику не следует вносить положения, которые урегулированы положениями действующего законодательства и не позволяют двоякого толкования.

Законодательство не запрещает в течение года (налогового периода) дополнять учетную политику новыми положениями. Такая необходимость может быть вызвана появлением в хозяйственной жизни учреждения событий, порядок отражения которых не урегулирован инструкциями, НК РФ, действующей учетной политикой.

В то же время внесение изменений в положения учетной политики возможно с начала отчетного года, если иное не обусловливается причиной такого изменения.

Изменения в учетную политику для целей бухгалтерского (бюджетного) учета могут быть внесены в случаях (ч. 6 ст. 8 Закона N 402-ФЗ):

1) изменения требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами;

2) разработки или выборе нового способа ведения бухгалтерского учета, применение которого приводит к повышению качества информации об объекте бухгалтерского учета;

3) существенного изменения условий деятельности экономического субъекта.

Изменения в учетную политику для целей налогообложения могут быть внесены, согласно положениям ст. 313 НК РФ, в случаях изменения:

— законодательства о налогах и сборах;

— применяемых методов учета.

Что предусматривают в учетной политике

Документ состоит из нескольких разделов:

- общие положения, где приводятся ссылки на нормативно-правовые акты;

- разделы, содержащие особенности применения учетной политики для налогов разных видов, которые предприятие обязано начислять и уплачивать;

- перечень лиц, отвечающих за разработку и контроль ведения документации налогового учета.

Налог на прибыль

В расчете прибыли компании участвуют:

- Выручка от реализации по основному виду деятельности и другим видам в соответствии с классификатором ОКВЭД.

- Прямые и косвенные расходы. К ним относятся:

- себестоимость продукции (стоимость сырья, материалов и комплектующих);

- покупная стоимость реализованных товаров;

- транспортные расходы;

- аренда помещения;

- заработная плата сотрудников;

- прочие расходы, связанные с деятельностью (затраты на хранение товаров и продукции, содержание торгово-производственных помещений и офисов, реклама, канцелярские товары и пр.).

- Внереализационные доходы и расходы (начисленные и уплаченные проценты, списанная дебиторская и кредиторская задолженность, прибыль и убыток от реализации активов, начисленные и уплаченные премии поставщикам и покупателям и другие виды доходов и расходов, не связанных напрямую с реализацией).

Ключевые моменты, влияющие на порядок исчисления и уплаты налога на прибыль в учетной политике организации, определяемые в соответствии с гл. 25 НК РФ:

- Способ признания выручки (метод начисления или кассовый метод).

- Порядок исчисления и уплаты авансовых платежей.

- Применение ПБУ 18/02 «Постоянные и временные разницы», направленного на отражение в отчетности различий между бухгалтерским и налоговым учетом. Субъектам малого предпринимательства разрешается не применять этот стандарт.

- Способ начисления амортизации объектов основных средств и нематериальных активов.

- Порядок определения себестоимости покупных товаров (ФИФО, ЛИФО, средняя стоимость).

- Способ оценки материалов при списании в производство.

- Разделение расходов на прямые и косвенные.

- Формирование резервов по сомнительным долгам и порядок их отражения в налоговом учете.

Налог на имущество

В соответствии с главой 30 НК РФ плательщиками налога на имущество являются организации, имеющие на балансе недвижимое имущество. Если у компании есть такое имущество, следует включить в учетную политику короткий раздел, где содержатся данные об особенностях определения налоговой базы для субъекта РФ, в котором зарегистрирован объект недвижимости.

Раздел, посвященный НДС, регламентируется гл. 21 НК РФ и содержит следующие сведения:

- Виды документов для учета НДС, применяемых в организации (счет-фактура, УПД).

- Порядок выставления счетов-фактур и их регистрации в книге продаж. Особое внимание следует уделить нумерации счетов-фактур при наличии обособленных подразделений.

- Формы бухгалтерских справок, отражающих суммы восстановленного налога, вычетов НДС, уплаченного на таможне, и других операций, для которых не предусмотрены унифицированные формы.

- Перечень лиц, наделенных правом подписи счетов-фактур.

- Порядок отражения исправлений в книгах покупок и продаж и нумерации корректировочных документов.

Плательщиками НДФЛ являются физические лица, получающие доход в виде заработной платы и иных денежных поступлений от организации (например, доходы от сдачи имущества в аренду). Предприятие является налоговым агентом, в связи с чем в приказе об учетной политике отражаются следующие моменты:

- Статус налогового агента.

- Порядок исчисления и уплаты НДФЛ по месту нахождения обособленных подразделений (при их наличии). Если ОП зарегистрированы в других ФНС, налог уплачивается отдельно по местонахождению каждого ОП.

- Документы налогового учета НДФЛ, применяемые в организации (например, оформленные в программе «1С:Бухгалтерия»).

Учет расходов и доходов

Способ и дата признания доходов и расходов, разделение их на прямые и косвенные — эти положения указываются в разделе «Налог на прибыль». Кроме того, для организаций, которые помимо производства выполняют различные виды работ, следует указать порядок списания материальных расходов. Списание делается одним из следующих способов:

- с распределением на остатки незавершенного производства;

- без распределения.

Учет товарно-материальных ценностей

Помимо способа списания материалов и товаров (ФИФО, ЛИФО или средняя стоимость), в учетной политике отражают порядок учета спецодежды и ее списания в производство (единовременно, ежедневно, ежемесячно и т. д.).

Инвентаризация склада — важный элемент, который подлежит подробному описанию в учетной политике: как часто проводят инвентаризацию, какие документы для этого оформляют, перечень ответственных лиц и др. Кроме того, недостачи и излишки, выявленные при проведении инвентаризации, относят на финансовый результат. Этот пункт рекомендуется зафиксировать отдельно.

Учет нематериальных активов

При наличии нематериальных активов следует указать способ начисления амортизации (линейный, способ уменьшаемого остатка и др.) и первичные документы, применяемые для учета НМА. Перечень бухгалтерских счетов, используемых для нематериальных активов, в учетной политике организации для целей налогообложения не отражается. Отдельно стоит перечислить НМА, по которым износ не начисляется (при их наличии).

Формирование резервов

Формирование резервов по сомнительным долгам в целях налогового учета — право, а не обязанность организации. Тем не менее если компания создает резервы, в учетной политике указывается периодичность их пересмотра (например, ежемесячно или ежеквартально). Особое внимание следует уделить задолженности с истекшим сроком исковой давности и порядку ее списания на финансовый результат.

Как утвердить учетную политику

Порядок утверждения зависит от того, в какой форме составляют учетную политику для целей налогового учета, — это может быть приказ или положение.

Приказ составляется с указанием ответственных лиц, которые ставят свою подпись, подтверждающую ознакомление с возложенными на них обязанностями. Приказ подписывается руководителем компании.

Примерный образец учетной политики ООО на ОСНО на 2021 год в форме приказа:

Положение об учетной политике составляется главным бухгалтером или любым другим лицом, ответственным за ведение налогового учета на предприятии, и утверждается руководителем.

Пример учетной политики для целей налогообложения на 2021 год:

о принятии учетной политики для целей налогообложения

на предприятии ООО «Clubtk.ru»

31 декабря 2020 г.

I. В соответствии с п. 2 ст. 11 Налогового кодекса Российской Федерации утвердить учетную политику организации для целей налогообложения.

Налог на добавленную стоимость

1. Осуществлять ведение журнала учета полученных и выставленных счетов-фактур, книги покупок, книги продаж и дополнительных листов к ним в электронном виде с использованием компьютерной программы «1С: Бухгалтерия».

2. Контроль за правильностью ведения журнала учета полученных и выставленных счетов-фактур, книги покупок, книги продаж и дополнительных листов к ним осуществляет главный бухгалтер Смирнова В.Ф.

3. Для счетов-фактур предусмотрена единая сквозная нумерация. Счета-фактуры, выставленные на предоплату, нумеруются с префиксом «А».

4. Право подписи счетов-фактур распространяется, помимо руководителя и главного бухгалтера, на следующих ответственных лиц:

- менеджер Иванов И.И.;

- менеджер Петрова А.К.

Налог на прибыль

1. Налоговый учет вести смешанным способом, как с применением документов бухгалтерского учета по отдельным группам хозяйственных операций, так и с применением специализированных документов налогового учета по тем группам хозяйственных операций, налоговый учет которых существенно отличается от правил бухгалтерского учета (ст. 313, 314 гл. 25 «Налог на прибыль» НК РФ).

2. Дата получения дохода (осуществления расхода) определяется по методу начисления (ст. 271, 273 гл. 25 «Налог на прибыль» НК РФ).

3. В случае оказания организацией услуг суммы прямых расходов, понесенных в текущем отчетном (налоговом) периоде при осуществлении этой деятельности в полном объеме относить на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства (п. 2 ст. 318 гл. 25 «Налог на прибыль» НК РФ).

4. Формировать стоимость товаров, приобретенных с целью их дальнейшей реализации, без учета расходов, связанных с приобретением товаров (ст. 320 гл. 25 «Налог на прибыль» НК РФ).

5. При определении размера материальных расходов при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения применяется один из следующих методов оценки указанного сырья и материалов по средней стоимости (п. 8 ст. 254 гл. 25 «Налог на прибыль» НК РФ).

6. При реализации покупных товаров стоимость приобретения данных товаров списывается на расходы по средней стоимости (п. 1 ст. 268 гл. 25 «Налог на прибыль» НК РФ).

7. Начислять амортизацию по объектам основных средств линейным методом (п. 1 ст. 259 гл. 25 «Налог на прибыль» НК РФ).

8. По нематериальным активам, указанным в подпунктах 1–3, 5, 6 абзаца третьего пункта 3 статьи 257 Налогового Кодекса, определять срок полезного использования в обычном порядке (п. 2 ст. 258 гл. 25 «Налог на прибыль» НК РФ).

Налог на доходы физических лиц

1. Организация является налоговым агентом по НДФЛ. Для контроля правильности исчисления, удержания и уплаты НДФЛ применяется программа «1С:Бухгалтерия».

II. Предусмотреть возможность внесения уточнений и дополнений в учетную политику предприятия в связи с изменениями налогового законодательства, появлением хозяйственных операций, отражение которых в налоговом учете предусмотрено несколькими методами, выбор которых возложен законодательством на предприятие, или по иным причинам.

III. Ответственность за организацию ведения налогового учета на предприятии возложить на главного бухгалтера Смирнову В.Ф.

Ген. директор _______________________/Воронов А.В./

Когда в учетную политику можно внести изменения

Изменения в документ организация вправе вносить в любое время по мере необходимости. Например:

- при изменении законодательства;

- при появлении новых объектов учета, порядок налогообложения которых не описан в предыдущем варианте учетной политики;

- при изменении способов ведения налогового учета в рамках действующих законодательных норм;

- при изменении ответственных лиц.

ПОЛУЧИТЕ ПОДАРОК!

ПОЛУЧИТЕ ПОДАРОК!