Как получить имущественный налоговый вычет у работодателя

За какие годы и когда можно получить имущественный вычет за покупку жилья

Вернуть НДФЛ вы сможете после того, как оформите право собственности или получите подтверждающие документы о сдаче жилья вам в эксплуатацию.

Рассмотрим подробнее возможные варианты:

Вы купили готовую квартиру у собственника по договору купли-продажи. Право на вычет появится после того, как зарегистрируете собственность в Едином Государственном Реестре Недвижимости (ЕГРН) и получите подтверждающую выписку из реестра (пп.7 п.3 ст.220 НК РФ, Письмо ФНС России от 08.10.2012 N ЕД-4-3/16925@).

Вы покупаете квартиру в строящемся доме по договору долевого участия (ДДУ). Право на вычет появляется с момента подписания акта приема-передачи (пп.6 п.3 ст.220 НК РФ).

Вы купили землю и собираетесь строить дом. Право на вычет по расходам на землю появится при регистрации права собственности на дом, а не земли (пп.2 п.3 ст.220 НК РФ).

Вы построили дом и зарегистрировали право собственности в ЕГРН. Можно получить вычет по расходам на землю (предыдущий пункт) и расходам на строительство дома. К последним относятся: подготовка сметы, покупка строительных материалов для возведения дома, строительные работы, подключение к коммуникациям.

Вернуть подоходный налог можно с потраченных на жилье 2 млн р. Фактические 13% от этой суммы равны 260 тыс. р. Именно эти деньги государство вам вернет.

Период подачи документов

Документы на возврат уплаченного налога нужно подавать в налоговом периоде, следующем за оформлением права собственности (п. 7. ст. 220 НК РФ). Налоговой период – это календарный год с 1 января по 31 декабря. Не имеет значения, в каком месяце вы зарегистрировали собственность, государство вернет НДФЛ за весь год. Месяц подачи документов тоже неважен. Можно оформить возврат в течение всего налогового периода.

Например, Иванов И. И. купил «вторичку» по договору купли-продажи в 2019 году. Поставил на учет в ЕГРН в январе 2020 г. Теперь И. И. вернет налог только за 2020 г. Документы он будет подавать в 2021 году.

А вот Петров П. П. купил квартиру в строящемся доме в 2017 году по ДДУ. Акт приема-передачи подписал в декабре 2019 года. За 2017 и 2018 год Петрову государство ничего не вернет, а вот за 2019 год – весь налог, который он уплатил, но не больше 260 тыс. р. В 2020 году можно смело подавать документы.

Есть другой способ получить налоговый вычет – через работодателя. В этом случае удержание подоходных 13% из заработной платы останавливается. Вы будете ежемесячно получать заработную плату без удержания налога 13%. Когда сумма вычета достигнет 260 тыс. р., государство снова начнет удерживать НДФЛ из вашей зарплаты.

Подать заявление на вычет через работодателя можно до окончания налогового периода. Необходимо подтвердить право получения имущественного вычета в налоговом органе по месту жительства. В течение 30 дней налоговая выдаст уведомление, которое нужно передать работодателю вместе с заявлением о приостановлении уплаты подоходного налога (п. 8 ст. 220 НК РФ).

Стандартные вычеты. В статье 218 Налогового кодекса РФ перечислены разные основания для предоставления стандартных налоговых вычетов. Например, для больных лучевой болезнью или инвалидов Великой Отечественной войны. Но чаще всего их получают на первого и второго ребёнка — по 1400 ₽ и по 3000 ₽, если в семье трое и больше детей. Деньги предусмотрены на каждого из детей до 18 лет (или до 24 лет, если ребёнок учится в вузе на очном отделении).

Вычет на детей положен работнику за каждый месяц календарного года, пока его доход в текущем году не достигнет 350 000 ₽. Пока этого не произошло, бухгалтерия будет считать налог с суммы зарплаты, которая уменьшена на 1400 ₽ за одного ребёнка.

Представим, что у вас двое детей и зарплата в размере 60 000 ₽. Если не оформлять стандартный вычет, то каждый месяц работодатель будет удерживать с вас налог в размере 7800 ₽. Дети уменьшают эту сумму до 7436 ₽, так как бухгалтерия вычтет 13% с суммы, уменьшенной на стандартные вычеты: 60 000 ₽ – (1400 ₽ * 2) = 57 200 ₽. Таким образом, для семейного бюджета получается 364 ₽ экономии в месяц.

Социальные вычеты. Это вычет за обучение, лечение, покупку некоторых лекарств по рецепту, за взносы в негосударственный пенсионный фонд. Эти вычеты можно получить от работодателя только в том же году, когда были произведены соответствующие расходы. Если работник захочет получить вычеты за прошлогодние расходы, ему придётся оформлять их через ФНС.

Сколько денег мне вернут в случае оформления налогового вычета?

В состав расходов, учитываемых при расчёте имущественного налогового вычета, могут быть включены:

— расходы на приобретение квартиры (доли в ней),

— на погашение процентов по ипотеке, оформленной на покупку квартиры (включая рефинансированные кредиты),

— на приобретение отделочных материалов и оплату работ, связанных с отделкой квартиры, включая разработку проектной и сметной документации на проведение таких работ.

В составе имущественного вычета не могут быть учтены прочие расходы, в том числе связанные с перепланировкой/реконструкцией помещения, покупкой сантехники и иного оборудования, оформлением сделок и т.д.

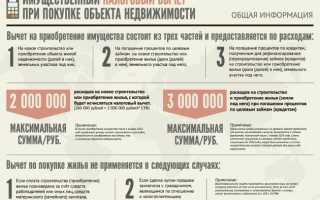

Максимальная сумма расходов на приобретение недвижимости с которой будет исчисляться налоговый вычет – 2 000 000 рублей . То есть, сумма, которую можно компенсировать составит 260 000 рублей

Максимальная сумма расходов на приобретение жилья при погашении процентов по целевым займам (кредитам) – 3 000 000 рублей . Размер итоговой компенсации может составить 390 000 рублей .

С 1 января 2014 года предельный размер вычета применяется к расходам, понесенным на приобретение как одного, так и нескольких объектов недвижимости. Если налогоплательщик воспользовался правом на получение имущественного налогового вычета не в полном размере, остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.

Родители вправе получить налоговый вычет на ребенка

Интересно, что получить налоговый вычет дважды может ребенок. Если родители купили квартиру, одним из собственников которой является несовершеннолетний ребенок, как его представители они имеют право на получение налогового вычета. При этом сам ребенок после достижения 18-летнего возраста может купить квартиру и снова воспользоваться правом на получение налогового вычета.

«Вычет за несовершеннолетнего ребенка предоставляется родителю, даже если ребенок является единственным собственником квартиры, — объясняет Ольга Ботова. — В такой ситуации правильнее говорить не о передаче вычета от ребенка к родителю, а о приписывании расходов на такую покупку родителю. Ребенок права на вычет в такой ситуации не теряет. Родителю для получения вычета нужно соответствовать обычным условиям: иметь неиспользованный или недоиспользованный вычет в пределах двух миллионов рублей. В том случае, если родитель пользовался вычетом ранее и получил его полностью, он уже не может повторно получить его по расходам на покупку квартиры для ребенка».

Как получить имущественные вычеты

Имущественный вычет по налогу можно получить по затратам (ст. 220 НК РФ):

на строительство или покупку жилья (квартиры, дома, комнаты, долей в них), земли под жилым домом. Максимальная сумма вычета по таким расходам – 2 млн. руб. Это сумма, от которой можно вернуть 13% НДФЛ (до 260 тыс. руб.);

на погашение процентов по кредитам (ипотеке), полученным на приобретение жилья, на новое строительство, покупку земельного участка под жилым объектом, включая погашение процентов по банковским кредитам для рефинансирования полученных на эти цели займов. В этом случае можно вернуть 13% налога с суммы до 3 млн. руб. (максимальная сумма возврата составит 390 тыс. руб.).

Обратиться за вычетом в ИФНС физлицо может только по окончании года, в котором было получено право на жилье, при этом потребуется подать декларацию 3-НДФЛ (с приложением подтверждающих документов). После камеральной проверки на счет физлица возвращается соответствующая сумма налога, не превышающая НДФЛ, удержанный с его доходов в отчетном году. Если уплаченного за год налога недостаточно для возмещения, декларация подается ежегодно до тех пор, пока вся сумма вычета не будет исчерпана.

Чтобы получить вычет у работодателя, не надо дожидаться окончания года, в котором появилось право на возврат налога, и составлять декларацию – заявить о вычете можно сразу после возникновения права на него. В налоговую инспекцию физлицу обращаться все же придется, но только, чтобы получить уведомление о праве на имущественный вычет. Для этого налоговикам подается заявление (по форме, рекомендованной письмом ФНС от 06.10.2016 № БС-4-11/18925) и копии подтверждающих документов. Уведомление из ИФНС (с указанием реквизитов конкретного работодателя) должно быть направлено физлицу в течение 30 дней.

Если у заявителя несколько работодателей, он может обратиться за вычетом к любому из них или к нескольким одновременно (п. 8 ст. 220 НК РФ). В последнем случае в заявлении для ИФНС указываются реквизиты таких работодателей и планируемые суммы вычетов, а налоговая выдает уведомления для каждого из них (письмо ФНС РФ от 28.07.2014 № БС-3-11/2497).

Уведомление, полученное из налоговой, нужно передать в бухгалтерию (по месту работы). Дополнительно работник должен написать заявление на предоставление имущественного вычета у работодателя.

На основании этого заявления и уведомления из ИФНС работнику будет предоставлен налоговый вычет, заключающийся в том, что из его зарплаты не будет удерживаться НДФЛ. При этом вычет предоставляется с начала года, в котором работодателю было подано заявление — налог, удержанный с начала года, включая месяц подачи заявления, считается удержанным излишне, и должен быть возвращен работнику (письмо Минфина РФ от 16.03.2017 № 03-04-06/15201).

Если до конца года предоставляемый работодателем налоговый вычет не будет полностью исчерпан, в ИФНС нужно получить новое уведомление на следующий год о своем праве на оставшуюся сумму вычета и написать работодателю очередное заявление.

Куда обращаться и какие документы нужны?

Для каждого случая существует пакет обязательных документов:

- Заявление на возврат налога для физических лиц

- Налоговая декларация по форме 3-НДФЛ

- Справка по форме 2-НДФЛ (ее надо взять на работе)

Далее необходимые документы зависят от конкретного случая. Список вы можете найти на сайте налоговой службы.

С документами обращайтесь в налоговую инспекцию по месту жительства. По закону налоговая инспекция имеет право рассматривать ваши документы три месяца и еще месяц дается на перечисление денег на ваш счет.

Оформление можно предоставить специализированным центрам. За определенную сумму вам не только заполнят все документы, но и могут отвезти их в налоговую.

Вам деньги не нужны? Как вернуть налоговый вычет в

Разбираемся, на какую сумму вы можете рассчитывать и какие документы нужны

ФНС обещает, что скоро мы будем подавать заявление на возврат в один клик

Фото: Тимур Шарипкулов / UFA1.RU

Этой весной ФНС обещает автоматизировать получение налоговых вычетов. Оптимизацию налоговики намерены начать с имущественных вычетов по НДФЛ — на покупку недвижимости, погашение процентов по кредитам, израсходованным на новое строительство или покупку жилья. Но пока мы дожидаемся нововведений, пришло время вернуть свое. Разбираемся, кому положен налоговый вычет и как его оформить.

За что можно получить вычет?

Налоговый вычет — это сумма, которая уменьшает размер дохода (так называемую налогооблагаемую базу), с которого уплачивается налог. В некоторых случаях под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой недвижимости, расходами на лечение, обучение и . Возврату подлежит не вся сумма понесенных расходов, а соответствующая ему сумма ранее уплаченного налога.

Налоговым кодексом предусмотрено пять групп налоговых вычетов. Получить их могут граждане РФ, а также иностранцы, проживающие в России больше в году и выплачивающие налог с полученного дохода.

Пять основных налоговых вычетов на социально значимые расходы

Инфографика: Виталий Калистратов / Сеть городских порталов

Какие нужны документы?

Правила для получения вычета во всех случаях примерно одни и те же: сначала нужно отправиться в бухгалтерию компании, где вы работаете, и получить справку по форме за предыдущий год, затем скачать на сайте ФНС бланк налоговой декларации по форме , а потом вместе с этими документами, паспортом и чеками прийти в налоговую. Или заполнить в личном кабинете налогоплательщика. Тогда не нужны даже справки , а данные в нем появляются, как только отчитается работодатель.

Если налоговый вычет у вас с покупки недвижимости, то к этим бумагам нужно приложить договор купли-продажи, платежный документ или расписку, акт приема-передачи, документ о праве собственности, а также ипотечный договор и справку из банка, если вы платите ипотеку.

Если речь идет о возврате денег за обучение, нужен договор с образовательной организацией и квитанции об оплате, а когда о лечении — договор с медучреждением, справка об оказании медицинских услуг и квитанция, рецепт на лекарство и чек на его покупку. В некоторых случаях рецепт забирают в аптеке, поэтому, если вы знаете, что ваш препарат строго рецептурный, позаботьтесь заранее, чтобы у вас была копия документа с печатями медицинского учреждения и врача.

Сколько я получу?

Вернуть у государства вы можете 13% от суммы, которую заплатили за лечение, лекарства, обучение, жилье и так далее.

Лимит, по которому можно получить вычет за жилье, — рублей (максимум вам вернется рублей). То есть, если квартира стоила рублей, вычет получите с этой суммы, если — то только с рублей. Если на вычет получается больше, чем вы уплатили НДФЛ государству, то остаток вам вернут в следующем году. Кроме того, вам вернут сумму НДФЛ с оплаченных процентов по ипотеке, здесь лимит — рублей.

Максимум социального вычета — рублей, исключением является особый перечень дорогостоящих видов лечения, по которым можно получить вычет в неограниченном размере.

Помните, что сумма вычета не превышает сумму НДФЛ, уплаченную за год. Подавать на социальные вычеты можно за три года (в — за 2018–2020-й), для этого вам понадобятся справки за этот срок. На имущественный такого ограничения нет.

Кто не получит вычет?

Получить налоговый вычет может только тот, кто платит налоги, то есть пенсионерам и безработным он не положен. Если студент не работает, то налоговый вычет за оплату его обучения (правда, только очного) могут получить родители, пока ему не исполнится . Лечение и медикаменты можно оплачивать для себя, несовершеннолетних детей, родителей и супругов — за всё вернут деньги.

Получить налоговый вычет можно в течение трех лет. То есть, если родители студента только на его четвертом курсе вспомнят о том, что можно вернуть часть денег, деньги за первый курс им уже не отдадут.

Когда ждать денег?

Наберитесь терпения. Для получения налогового вычета нужно, чтобы сперва ФНС провела камеральную проверку. Сейчас она длится до трех месяцев, еще отводится на перечисление денег на счет налогоплательщика.

В конце прошлого года руководитель Федеральной налоговой службы России Даниил Егоров заявил, что ФНС готова сократить сроки предоставления налоговых вычетов до полутора месяцев. Сейчас как раз тестируется новая технология, которая объединит личные кабинеты налогоплательщика с данными онлайн-касс. Это позволит пользователям видеть информацию о своих покупках в налоговых кабинетах и заявлять о вычетах буквально нажатием одной кнопки.