Налоговая витрина данных для налогового мониторинга

Налоговый мониторинг.

Как подготовить ИТ-инфраструктуру к «вторжению» налоговой?

Налоговый мониторинг — это новая взаимовыгодная форма налогового контроля, заменяющая традиционные проверки на обмен информацией компании и налоговой. В обмен на полную открытость бизнеса компания получает возможность оперативно согласовывать позиции по налогообложению планируемых и совершаемых сделок. Весь вопрос лишь в том, как предоставить доступ к внутренним системам в соответствии с политикой компании и регламентами ФНС? На рынке представлено большое количество решений по организации доступа ФНС к налоговой отчётности компании. Однако до сих пор не существует единого универсального решения для реализации данной задачи. Основываясь на своём опыте, эксперты RAMAX Group, Mail.ru Group и Docsvision в статье, подготовленной для TAdviser, делятся лучшими практиками по реализации системы налогового мониторинга.

На 40%

снизилось число запросов налоговых органов в «Аэрофлот»

Аэрофлот открыл «Витрину данных» с целью размещения отчетности и расшифровок к ней для контроля со стороны Федеральной налоговой службы (ФНС России) и в тесном сотрудничестве с ней. Специалисты ФНС России получили онлайн-доступ к детальным расшифровкам налоговой и бухгалтерской отчетности Аэрофлота вплоть до первичного документа. Цифровая платформа также позволяет контролировать качество подготовки налоговых деклараций, получать сведения о начислениях в бюджеты всех уровней, оценивать заявленные Аэрофлотом налоговые риски, отслеживать результаты контрольных процедур, направленных на недопущение реализации налоговых рисков.

Наряду с повышением качества информации, предоставляемой в ФНС России, внедрение «Витрины данных» укрепляет имидж Аэрофлота как надежного и ответственного налогоплательщика с прозрачными и открытыми бизнес-практиками.

По данным одного из участников проекта «Витрина данных», мирового лидера в корпоративном программном обеспечении компании SAP, Аэрофлот стал первой российской транспортной компанией, начавшей использовать налоговый мониторинг.

Налоговый мониторинг

1 января 2015 года вступили в силу изменения в Налоговом кодексе РФ, в соответствии с которыми был введен институт налогового мониторинга.

Налоговый мониторинг — это новая форма контроля за корректностью исчисления, полнотой и своевременностью уплаты (перечисления) налогов и сборов, которая имеет ряд преимуществ по сравнению с традиционными формами контроля:

- освобождение от камеральных и выездных налоговых проверок (за исключением отдельных случаев, предусмотренных законодательством о налогах и сборах) и, соответственно, затрат, связанных с их администрированием;

- сокращение срока проведения налоговой проверки до года и 9 месяцев при глубине налоговой проверки в один календарный год;

- снижение объема контрольных мероприятий и количества проверяемых первичных документов;

- возможность получения мотивированных мнений по сложным вопросам;

- информационный обмен с налоговым органом в режиме реального времени;

- признание компании добросовестным и надежным налогоплательщиком;

- добровольное участие.

Нормативные правовые акты:

- Налоговый кодекс Российской Федерации (раздел V.2 «Налоговый контроль в форме налогового мониторинга»).

- Приказ ФНС России от 21 апреля 2017 года № ММВ-7-15/323@ «Об утверждении форм документов, используемых при проведении налогового мониторинга, и требований к ним».

- Приказ ФНС России от 16 июня 2017 года № ММВ-7-15/509@ «Об утверждении Требований к организации системы внутреннего контроля».

Условия вступления в режим налогового мониторинга:

1. Соблюдение формальных критериев:

- налоги (НДС, акцизы, налог на прибыль, НДПИ) ≥ 300 млн руб.;

- доходы ≥ 3 млрд руб.;

- совокупная стоимость активов ≥ 3 млрд руб.

2. Подача в налоговый орган следующих документов до 1 июля:

- регламент информационного взаимодействия;

- информация об организациях и физических лицах, которые прямо и/или косвенно участвуют в организации, представляющей заявление о проведении налогового мониторинга, и доля такого участия составляет более 25%;

- учетная политика для целей налогообложения организации, действующая в календарном году, в котором представлено заявление о проведении налогового мониторинга;

- внутренние документы, регламентирующие систему внутреннего контроля организации, в частности:

- реестр рисков организации, идентифицируемые в целях осуществления налогового мониторинга;

- реестр контрольных процедур организации, осуществляемые в целях осуществления налогового мониторинга;

- отчет об анализе контрольных процедур организации, осуществляемых в целях осуществления налогового мониторинга;

- матрица рисков и контрольных процедур организации;

- результаты выполнения контрольных процедур организации, осуществляемых в целях осуществления налогового мониторинга;

- оценка уровня организации системы внутреннего контроля организации;

- мероприятия по совершенствованию системы внутреннего контроля организации.

- иные документы, необходимые для вступления в налоговый мониторинг.

Наши услуги

- Диагностика текущего состояния организации на соответствие требованиям по участию в налоговом мониторинге, в том числе в части:

- экономической и практической целесообразности;

- выявления открытых налоговых позиций и налоговых рисков;

- оценки бизнес-процессов;

- оценки зрелости системы внутреннего контроля;

- анализа и оценки информационной среды.

- Подготовка рекомендаций по соблюдению всех условий вступления в налоговый мониторинг, в том числе:

- формулирование рекомендаций по совершенствованию системы внутреннего контроля (порядок выявления, оценки и документирование рисков в рамках бизнес-процессов, выявление и документирование контрольных процедур, оценка полноты использования автоматического функционала ERP-систем и т. д.);

- разработка поэтапного плана вступления в налоговый мониторинг, в том числе разработка шагов по автоматизации обмена информацией в целях осуществления налогового мониторинга.

- Построение/доработка бизнес-процессов, методологии и ИТ-платформы для достижения целевого уровня зрелости системы внутреннего контроля, а также эффективного обмена информацией с налоговым органом.

- Подготовка и/или сопровождение при подготовке полного пакета документов для вступления в налоговый мониторинг.

- Разработка или методологическая поддержка при разработке функционально-технических требований, включая:

- требования для выбранной компанией ИТ-платформы в целях информационного взаимодействия с налоговым органом;

- требования к степени раскрытия информации для выбранной компанией ИТ-платформы (в части строк декларации/регистра и т. д.);

- требования по автоматизации системы внутреннего контроля.

- Налоговый скрининг контрагентов

Налоговый скрининг контрагентов

Экспертный опыт «Делойта»

Мы обладаем уникальным опытом выполнения проектов по подготовке и сопровождению участия крупнейших компаний в режиме налогового мониторинга, а также опытом реализации долгосрочных проектов внедрения системы внутреннего контроля, в частности:

- мы имеем опыт реализации проектов для крупнейших российских компаний горно-металлургической, нефтегазовой, нефтехимической и атомной отраслей промышленности, телекоммуникационного, FMCG- и IT-секторов;

- мы успешно реализуем структурно сложные проекты длительного цикла в области внедрения и актуализации работы службы внутреннего контроля и процессного управления, требующие вовлечения большого количества бизнес-владельцев, имеющих различные цели.

Мы обладаем многолетним опытом реализации проектов разработки и совершенствования методологии налогового учета и проектов анализа налоговых рисков, что позволяет нам осуществлять комплексную экспертизу на этапах планирования, внедрения и реализации налогового мониторинга, в частности:

- мы анализируем работу налоговой службы компании;

- мы проводим унификацию методологии налогового учета для групп компаний;

- мы разрабатываем и дорабатываем методологию налогового учета при внедрении новых ERP-систем и технологических решений (например, системы электронного документооборота);

- мы занимаемся выявлением налоговых рисков, способных повлиять на успешное прохождение налогового мониторинга, и даем рекомендации по их снижению.

Наша команда состоит из опытных специалистов в области налогового мониторинга, налогообложения и права, а также экспертов в области управления рисками.

Опыт работы налоговых специалистов включает работу в ФНС России. Навыки экспертов «Делойта» подтверждаются международными сертификатами, в том числе ACCA, членством в налоговых комитетах крупных бизнес-ассоциаций и т. д.

Алгоритм перехода на налоговый мониторинг

Прежде чем принять решение о подключении к налоговому мониторингу, организация должна оценить свою готовность к переходу и проверить соблюдение необходимых критериев.

Для такой оценки предлагаем использовать следующую пошаговую инструкцию:

1. Оценить суммовые критерии.

С 1 июля 2021 года организация вправе перейти на налоговый мониторинг, если:

- общая сумма налогов, подлежащих уплате организацией превышает 100 млн рублей, при этом в расчет берутся исчисленные налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых и страховые взносы;

- сумма полученных доходов организацией за прошедший календарный год составляет не менее 1 млрд рублей;

- совокупная стоимость активов составляет не менее 1 млрд рублей.

Расчеты показателей осуществляются по данным бухгалтерской отчетности за календарный год, предшествующий году, в котором подается заявление о проведении мониторинга.

2. Проверить готовность информационных систем.

Необходимо выбрать способ информационного взаимодействия с налоговым органом.

На сегодняшний момент существуют 3 вида взаимодействия с налоговым органом в рамках проведения налогового мониторинга:

- с помощью передачи документов по телекоммуникационным каналам связи через оператора электронного документооборота — данный способ взаимодействия будет отменен с 1 января 2024 года;

- предоставление информации с помощью аналитической витрины данных, которая будет содержать документы бухгалтерского и налогового учета, информацию по организации системы внутреннего контроля;

- открытие доступа к информационным системам организации.

Решение о порядке взаимодействия с налоговым органом организация принимает самостоятельно.

3. Оценить работу системы внутреннего контроля.

Необходимо оценить работу системы внутреннего контроля.

Она должна удовлетворять требованиям Приказа ФНС России от 25.05.2021 года № ЕД-7-23/518.

Оценить СВК можно по пяти основным критериям:

- организована контрольная среда — в организации сформированы соблюдаемые всеми сотрудниками профессиональные, этические и поведенческие стандарты, обозначен функционал и квалификация специалистов, отвечающих за функционирование системы внутреннего контроля и т.д.;

- разработана система управления рисками, направленная на предотвращение или минимизацию рисков;

- проводятся контрольные процедуры, покрывающие выявленные риски;

- соблюдены требования к информационной системе, обеспечивающие функционирование СВК;

- регулярно проводится мониторинг средств контроля с целью их усовершенствования.

4. Разработать «дорожную карту» по переходу на налоговый мониторинг.

Компания совместно с ФНС России разрабатывает дорожную карту по подготовке и переходу на налоговый мониторинг

Дорожная карта представляется организацией в налоговый орган по месту постановки её на учет.

5. Подать документы в налоговый орган.

До 1 сентября года, предшествующего планируемому периоду проведения мониторинга) необходимо предоставить в налоговый орган следующий комплект документов:

- заявление о проведении налогового мониторинга;

- регламент информационного взаимодействия;

- сведения о взаимозависимых лицах – юридические и физические лица, доля участия которых составляет более 25%;

- учетная политика для целей налогообложения организации;

- документы о системе внутреннего контроля — контрольные процедуры, оценка уровня системы внутреннего контроля и информация об организации системы внутреннего контроля.

6. Дождаться решения налогового органа о проведении налогового мониторинга.

По результатам рассмотрения заявления о проведении налогового мониторинга и представленных организацией документов, налоговый орган до 1 ноября текущего года принимает решение о проведении или отказе в проведении налогового мониторинга.

Отказать в проведении налогового мониторинга могут в случае:

- непредставления организацией документов, предусмотренных пунктом 2 статьи 105.27 Кодекса;

- несоблюдения организацией условий, установленных пунктом 3 статьи 105.26 Кодекса;

- несоответствия установленной форме и требованиям регламента информационного взаимодействия;

- несоответствие установленным требованиям применяемой организацией системы внутреннего контроля.

7. Проведение налогового мониторинга.

Налоговый мониторинг проводится за календарный год, следующий за годом подачи заявления на проведение мониторинга в период с 01 января. Этот срок начинается с первого января запланированного для мониторинга года и оканчивается 01 октября следующего года.

Проверка проводится налоговым органом посредством анализа деклараций, учетных и иных документов, которые организация предоставляет с помощью способа, отраженного в регламенте информационного взаимодействия.

Организация имеет право запросить у налогового органа мотивированное мнение по состоявшимся и планируемым сделкам в случае возникновения вопросов по соблюдению налогового законодательства

С 1 июля 2021 года для участников налогового мониторинга вводится заявительный порядок возмещения НДС и акцизов из бюджета, но без банковских гарантий и поручительств.

Как возможен цифровой налоговый мониторинг

Никита Журавский

Сегодня, когда весь мир стремится к переходу на бесконтактные формы взаимодействия, тема цифровизации бизнеса становится как нельзя более актуальной. В том числе это касается работы с отчетностью для надзорных органов, которая требует все большего внимания. В частности, речь идет о Федеральной налоговой службе и инструменте диджитализации работы с ней. Рассказываем об особенностях цифрового взаимодействия с надзорным органом.

Фото: depositphotos.com

Фото: depositphotos.com

В случае с крупными компаниями поводов для налоговых проверок масса. Это и рентабельность продаж и активов; более низкие, чем средние данные по отрасли, показатели налоговой нагрузки (налог на прибыль, НДС, транспортный налог, налог на имущество, НДФЛ); рост налоговых вычетов за отчетный период. На каждый из запросов контролирующего органа компании (к слову, вне зависимости от масштабов бизнеса) обязаны отвечать в короткие сроки, причем с сопроводительной документацией. Кроме того, есть обязательная финансовая отчетность: годовая, промежуточная (за период менее года, если это предусмотрено законом или иными нормативно-правовыми актами).

Что мы имеем? Большой бизнес, много операций, гигантский документооборот, многочисленные проверки… и желание государства облегчить предпринимателям взаимодействие с контролирующим органом. Как известно, 21 февраля 2020 года распоряжением правительства Российской Федерации была утверждена концепция развития системы налогового мониторинга. Она направлена на повышение качества и эффективности налогового контроля на основе высокотехнологичных решений, упрощение и облегчение взаимодействия между налоговыми органами и организациями-налогоплательщиками.

Осознавая обозначенные выше проблемы, государство предложило бизнесу и надзорному органу прозрачный и точный инструмент взаимодействия. Кстати, для компаний применение этого инструмента является способом повысить свою инвестиционную привлекательность, поскольку все финансовые операции становятся видимыми для всех заинтересованных лиц. И это только часть преимуществ.

Цифры на витрине

Вспомним о том, что инструменты налогового мониторинга предложено делать цифровыми. Системы налогового мониторинга, представленные на рынке, представляют собой надстройку, витрину данных для ФНС, в которую компания выгружает предоставляемую надзорному органу информацию. Для некоторых решений витрина может содержать не только сводную, подготовленную для ФНС информацию, но и полную транзакционную копию базы данных системы бухгалтерского учета, либо обеспечивать доступ к транзакциям в основной базе данных.

Витрина данных, по сути, представляет собой систему, пользоваться которой могут ответственные сотрудники организации, с одной стороны, представители ФНС — с другой. И те, и другие получают доступ к налоговым регистрам и расчетным формам, на основании которых формировалась налоговая отчетность.

С помощью этой системы ФНС может запрашивать разъяснения к показателям электронных копий первичных документов, участники могут интегрироваться с оператором ЭДО, с электронными архивами, создавать пользовательские отчеты на основе хранимых данных и даже формировать отчетность для передачи через ТКС.

Так, система полностью автоматизирует взаимодействие с контролирующим органом, способствуя сокращению количества входящих запросов, минимизирует затраты на налоговое администрирование, в разы уменьшает объемы бумажного документооборота и ручных операций, уменьшает количество проверок, налоговых штрафов и пеней, повышая тем самым прозрачность учета, оптимизируя бизнес-процессы компании. В результате компания вынуждена оптимизировать внутренний контроль; как следствие, наращивается лояльность со стороны налоговых органов. Подобное решение было разработано для компании «Аэрофлот» в 2019 году. Основная его ценность состоит в способности учета транзакций на основе уникальной расчетной модели. Она позволяет в онлайн-режиме проводить сверочные и контрольные процедуры и получать сложную аналитическую отчетность и статистику.

Применимость

Вопрос применимости с учетом продуктов разных вендоров на рынке решается просто. Для производителей разных информационных систем имеются разные решения со своими преимуществами. Очевидно, что для компаний, использующих в качестве ERP и систем бухгалтерского учета единую с встроенным решением по налоговому мониторингу основу (платформа ERP и витрины данных — на базе одного вендора), возникают преимущества в прозрачности интеграции, точнее, в отсутствии необходимости в ней и дальнейшей работе в уже существующей на предприятии программной среде.

Для других распространенных на рынке систем ERP и систем бухгалтерского учета, у которых нет собственного модуля налогового мониторинга, логично использование или разработка/интеграция сторонних решений (в том числе на базе специального программного обеспечения для минимизации затрат на платформенные лицензии), желательно с перспективой внесения решения в реестр отечественного ПО.

Что получаем?

Обратная связь от заказчиков, уже внедривших систему налогового мониторинга, говорит о ряде положительных эффектов. Среди них стоит отметить более удобное взаимодействие с надзорным органом для непосредственных исполнителей, сокращение временных затрат на выполнение стандартных операций, необходимых для отчетности, почти двукратное сокращение запросов со стороны ФНС.

С внедрением витрины данных объем документооборота сокращается до 4 раз, на несколько месяцев сокращается период подготовки годового отчета, отмечается 7%-ное сокращение затрат на администрирование, развивается ЭДО и увеличивается частота использования ЭЦП. Результаты внедрения в «Аэрофлоте» показали настолько ощутимый эффект, что в ФНС России было принято решение представить «Витрину данных» для презентации председателю правительства России Дмитрию Медведеву. Благодаря прозрачности всех процессов внутри системы ее использование становится выгодным как для компании, так и для надзорного органа.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Куда денутся операторы ТКС?

Вполне логичный вопрос, который напрашивается сам собой. С одной стороны, необходимость в операторах ТКС, казалось бы, отпадает — ФНС получает доступ к данным компаний через витрины или посредством прямой интеграции с системами организаций. Конечно, объём передаваемых документов значительно сократится, в частности, это касается истребований, а вот возможность обмениваться через них отчётностью пока закреплена на законодательном уровне.

С другой стороны, если строить прогнозы жизнеспособности операторов ТКС на основании данных о количестве вступающих компаний в налоговый мониторинг и имеющихся барьеров, то отказ от них для всех налогоплательщиков видится весьма сомнительным.

По данным на первый квартал 2021 года, организаций в РФ — 2,793 млн, а вступивших в систему налогового мониторинга — всего 209. Таким образом, операторы ТКС еще будут «жить» не одну пятилетку.

NFP оказывает услуги по подготовке компаний к проведению налогового мониторинга в разрезе следующих направлений как по отдельности, так и в рамках единого проекта:

Налоговый учёт

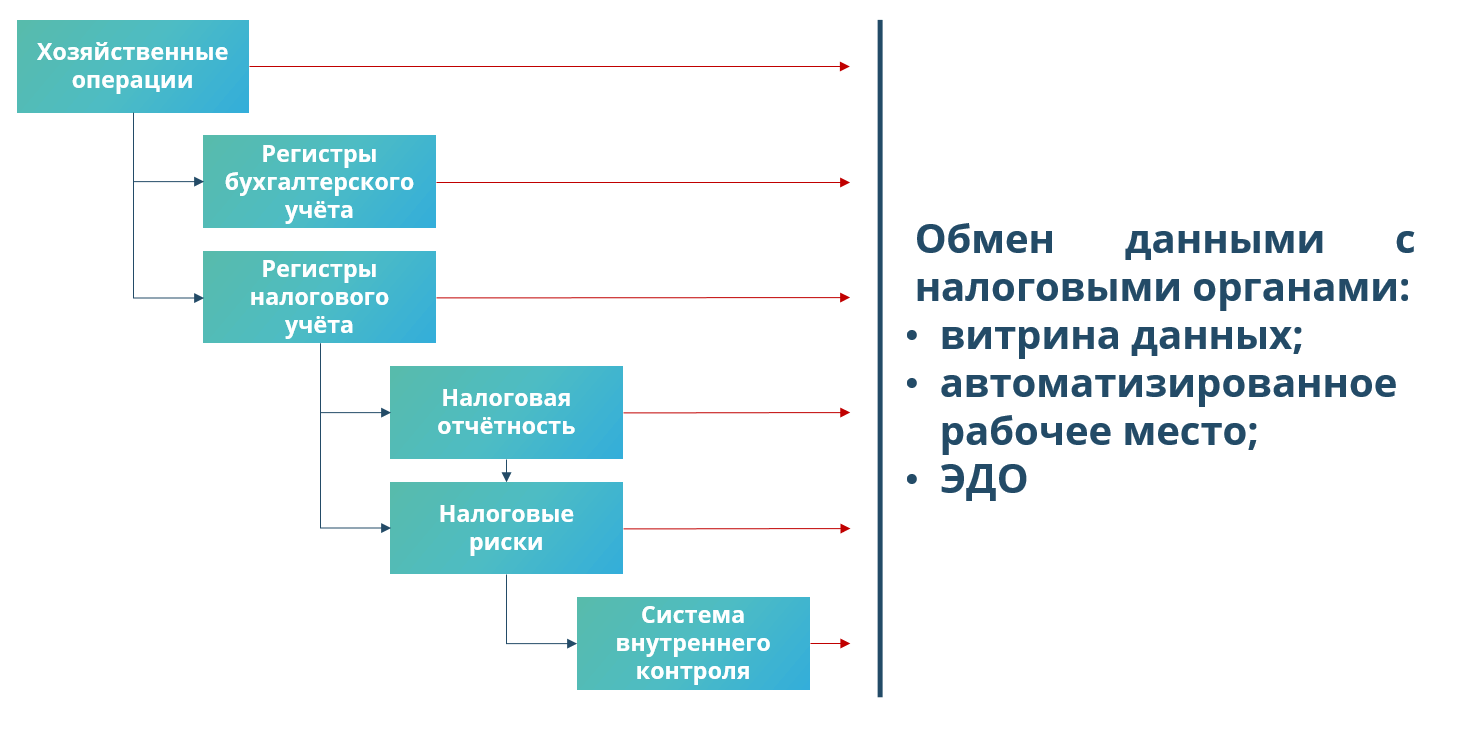

Рис.1 Основные типы данных, представляемых в налоговые органы в целях налогового мониторинга

В рамках данного блока мы:

- выполним анализ локальной нормативной документации, в частности, учётной политики в области налогообложения и сформулируем конкретные рекомендации по её совершенствованию;

- разработаем альбом типовых хозяйственных операций;

- подготовим требования к составу и взаимосвязи данных регистров бухгалтерского и налогового учета и проверим их выполнение;

- опишем правила заполнения показателей налоговой отчетности и способы их раскрытия до уровня регистров;

- создадим регламент взаимодействия подразделений компании при отражении хозяйственных операций в налоговом учёте и подготовке налоговых деклараций.

NFP выполняет проекты по автоматизации налогового и бухгалтерского учета на базе продуктов «1С:Управление Холдингом» , «1С:ERP» , «1С:Бухгалтерия КОРП МСФО» .

Взаимодействие с налоговым органом

Чтобы общаться с ФНС по-новому, разрешены три способа организации удалённого доступа налогового инспектора к данным компании:

- подключение непосредственно к учётной системе компании;

- подготовка витрины упорядоченных данных;

- обмен электронными документами и запросами по каналам связи ТКС.

В рамках работ по автоматизации выбранного способа взаимодействия мы поможем настроить рабочее место налогового органа со следующим функционалом:

- расшифровка строк налоговых деклараций до записей специализированных регистров и расчётных форм;

- настройка прозрачного механизма сверки расшифрованных данных первичных документов с итоговыми суммами;

- подготовка запросов и получение разъяснений по алгоритмам формирования налоговых показателей в согласованных форматах;

- выгрузка образов первичных документов из используемой в компании системы электронного документооборота;

- внедрение контрольных процедур в шаги процессов расчёта налоговых баз, заполнения форм отчётности и раскрытий информации;

- отправка отчётности по каналам оператора ЭДО;

- построение прочих произвольных аналитических отчётов.

Наша компания автоматизирует процессы взаимодействия сотрудников компании с налоговыми органами на базе продуктов «1С:Налоговый мониторинг», «1С:Управление Холдингом» и «1С:Управление Холдингом. ERP», а также разрабатывает BI-решения , приспособленные для нужд конкретных проектов.

Хотите получить профессиональный взгляд на реализацию требований ФНС в решениях 1С? Запросите у нас демонстрацию функционала «1С:Налоговый мониторинг»

Внутренний налоговый контроль

Для крупных компаний или холдинговых объединений с большими оборотами, реализацией и получаемой прибылью постановка системы внутреннего налогового контроля зачастую требует больших затрат.

- анализ организационных и методических принципов построения налогового учёта;

- анализ выполняемых в компании процессов идентификации и управления налоговыми рисками;

- оценку системности ведения бухгалтерского и налогового учёта и качества представляемых в налоговых декларациях данных;

- формализацию и регламентацию контрольных процедур по каждому виду налога, сбора и обязательного платежа, являющемуся предметом налогового мониторинга;

- разработку пакета проверочных таблиц и аналитических отчётов для внутренних налоговых аудиторов.

Предпроектное обследование

Для оценки уровня готовности компании к вступлению в программу налогового мониторинга и уточнения возможных сроков по доведению учётных и контрольных систем компании до такого состояния NFP рекомендует Вашей компании провести предпроектное обследование.

Анализ текущего состояния компании в среднем занимает 2 недели.

Предпроектное аналитическое обследование нацелено на то, чтобы:

- выявить наиболее серьёзные «болевые точки» компании;

- сформулировать бизнес-требования компании к автоматизированной системе налогового мониторинга (удалённому рабочему месту налогового инспектора);

- собрать объём информации, достаточный для разработки дорожной карты и оценки стоимости работ основного проекта с учётом особенностей функционирования конкретной компании.

Итоги обследования:

- проведена серия встреч и тестирований уровня зрелости бухгалтерских, налоговых и контрольных служб компании;

- рассчитан интегральный показатель уровня готовности компании к будущему основному проекту;

- подготовлены рекомендации по выбору предпочтительного способа взаимодействия с налоговым органом и варианта его автоматизации;

- разработаны дорожная карта и дана предварительная оценка бюджета основного проекта.

В результате обследования процесс оценки предстоящих работ по основному проекту становится более прозрачным и увеличивается уверенность принимающих решения лиц этой компании в отсутствии скрытых переплат из-за общепринятой на рынке консультационных услуг стандартизации оценочных процессов.