Порядок применения бухгалтерских справок в бухгалтерском и налоговом учете

Бухгалтерская справка — порядок и образец написания

- Зачем нужна бухгалтерская справка-расчет

- Как выглядит образец бухгалтерской справки о списании дебиторской задолженности

- Какой вид имеет бухгалтерская справка: образец написания по ОС и для ФСС

- Итоги

Порядок составления бухгалтерской справки

Документ не имеет единого, унифицированного, обязательного к применению образца, поэтому специалисты бухгалтерских отделов могут писать его в свободном виде или использовать разработанные и утвержденные на предприятии шаблоны. В качестве комментария нужно отметить, что хотя собственные формы документов организации должны регистрировать в своей учетной политике, в данном случае делать это необязательно, т.к. очень уж разнообразны поводы для написания бухгалтерских справок.

Некоторые бухгалтера по инерции используют ранее общепринятые типовые формы, которые удобны и просты в заполнении. Независимо от того, какой вариант будет выбран, есть некоторые сведения, которые бухгалтерская справка должна содержать в обязательном порядке: это

- данные об организации,

- дату и причину составления,

- документы и проводки, к которым она прилагается,

- а также подпись ответственного лица.

Отражение ликвидации ОС в «1С:Бухгалтерии 8»

Начиная с версии 3.0.97 в «1С:Бухгалтерии 8» внесены изменения в бухгалтерский учет доходов и расходов при ликвидации основных средств после перехода на ФСБУ 6/2020 «Основные средства» с учетом требований ФСБУ 5/2019 «Запасы». Рассмотрим на примере.

Пример

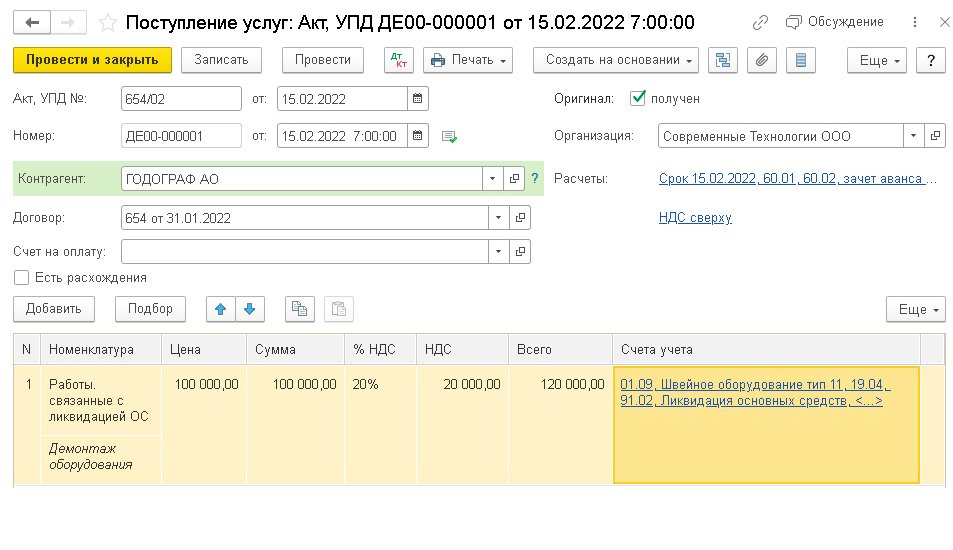

Рис. 1. Отражение затрат на демонтаж ОС

В бухгалтерском учете затраты на демонтаж, утилизацию объекта ОС признаются расходами периода, в котором были понесены. В то же время указанные затраты необходимо учесть при определении:

финансового результата от выбытия основного средства;

стоимости материальных ценностей, извлекаемых при списании основного средства.

Именно поэтому затраты на демонтаж в бухгалтерском учете рекомендуем отражать на счете 01.09 «Выбытие основных средств» с указанием выбывающего ОС. По окончании процедуры выбытия балансовая стоимость объекта с учетом затрат на демонтаж, отраженная на счете 01.09, спишется на счет 91 «Прочие доходы и расходы» (см. Инструкцию по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н). При этом программа корректно рассчитает финансовый результат от выбытия ОС, а также сможет его учесть при определении стоимости извлекаемых ценностей.

В налоговом учете расходы на ликвидацию (демонтаж/разборку) выводимого из эксплуатации ОС включаются в состав внереализационных расходов (пп. 8 п. 1 ст. 265, п. 1 ст. 272 НК РФ). Поэтому в программе затраты на демонтаж в налоговом учете следует отражать на счете 91.02 «Прочие расходы».

Проводки, сформированные при проведении документа поступления с видом операции Услуги, приведены в таблице 1.

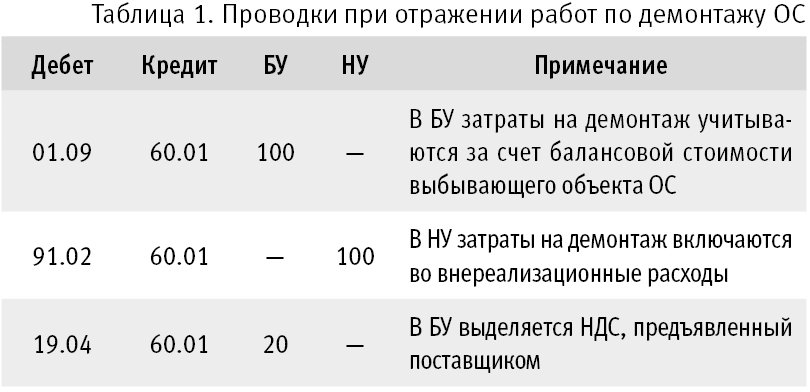

Таблица 1. Проводки при отражении работ по демонтажу ОС

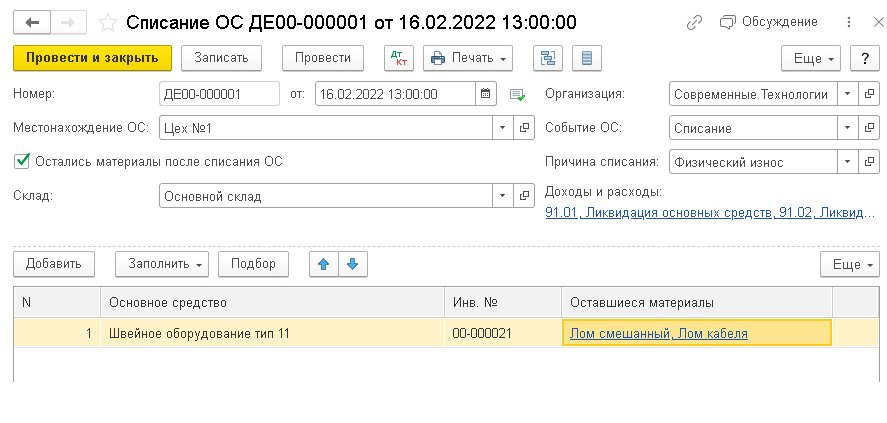

Как и раньше, списание ОС отражается одноименным документом, а доходы и расходы от списания учитываются на счетах 91.01 и 91.02 (рис. 2).

Рис. 2. Списание ОС

Но теперь в документе можно учесть материальные ценности, остающиеся при ликвидации ОС (далее — оставшиеся материалы).

Для этого в шапке документа следует установить флаг Остались материалы после списания ОС, после чего в табличной части документа появляется поле Оставшиеся материалы.

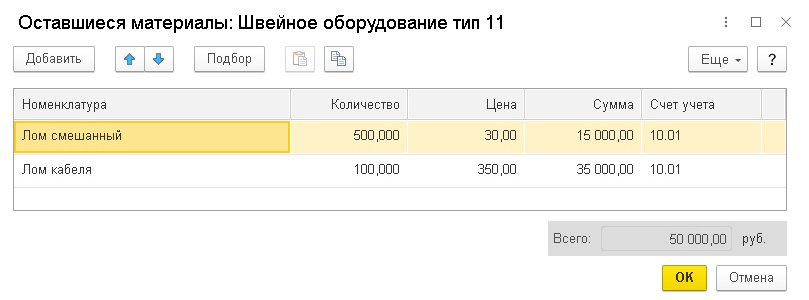

В поле Оставшиеся материалы размещена гиперссылка, по которой можно перейти в одноименную форму (рис. 3), где для каждого списываемого ОС можно указать наименование извлеченных материальных ценностей (выбрав их из справочника Номенклатура), их количество, рыночную цену и счета учета. Предположим, общая рыночная стоимость оставшихся материалов составляет 50 тыс. руб.

Рис. 3. Оставшиеся материальные ценности

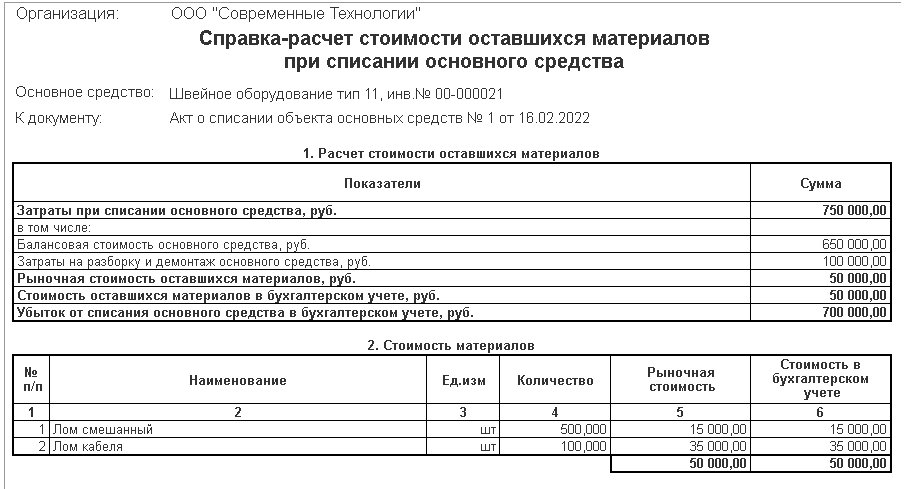

Из документа Списание ОС по кнопке Печать, помимо других печатных форм, использовавшихся ранее, теперь доступна справка-расчет Стоимость оставшихся материалов при списании ОС (рис. 4).

Рис. 4. Справка-расчет стоимости оставшихся материалов при списании ОС

балансовая стоимость ОС (первоначальная стоимость за вычетом накопленной амортизации и начисленной амортизации за текущий месяц) — 650 тыс. руб. (1 000 тыс. руб. — 325 тыс. руб. — 25 тыс. руб.);

затраты на демонтаж — 100 тыс. руб.;

сумма затрат на выбытие ОС (балансовая стоимость ОС и затраты на его демонтаж) — 750 тыс. руб. (650 тыс. руб. + 100 тыс. руб.);

рыночная стоимость оставшихся материалов — 50 тыс. руб.;

фактической стоимостью оставшихся материалов считается их рыночная стоимость (50 тыс. руб.), поскольку она не превышает сумму балансовой стоимости ОС и затрат на его демонтаж (50 тыс. руб. 750 тыс. руб.).

В этом случае фактической стоимостью всех оставшихся материалов будет считаться сумма балансовой стоимости ОС и затрат на его демонтаж (750 тыс. руб.). А стоимость каждой извлеченной материальной ценности программа рассчитает автоматически пропорционально рыночной стоимости, указанной в форме Оставшиеся материалы.

Сумма расхода в бухгалтерском учете рассчитывается как разница между суммой затрат на выбытие ОС (балансовой стоимостью ОС и затрат на его демонтаж) и фактической стоимостью оставшихся материалов (750 тыс. руб. — 750 тыс. руб.).

Таким образом, при проведении документа Списание ОС в бухгалтерском учете будет получен нулевой финансовый результат.

Поведение программы не изменится, если хозяйственные операции, описанные в Примере, отразить в 2021 году.

От редакции. Актуальную информацию о новых возможностях «1С:Бухгалтерии 8» редакции 3.0 и других программ 1С см. в справочнике «Информация об обновлениях программных продуктов «1С:Предприятие» раздела «Инструкции по учету в программах «1С» . О новых возможностях «1С:Бухгалтерии 8» версии 3.0.95.0-98.0 эксперт 1С рассказывал 12.08.2021 на онлайн-лекции в 1С:Лектории .

Как хранить и использовать бухгалтерские справки

Хранить бухгалтерские справки необходимо вместе с документами и регистрами, в которых непосредственно оформлены хозяйственные операции. Например, если с помощью бухгалтерской справки исправлены ошибки или внесены корректировки в документы, то она подшивается вместе с исправленными регистрами. С трудовыми табелями следует хранить справки, которыми начислены компенсации сотрудникам. Если в справке рассчитаны проценты по депозиту, то она служит дополнительным документом к платежному поручению на уплату.

Сроки хранения бухгалтерских справок такие же, как у всех бухгалтерских документов, — в течение следующих пяти лет, начиная с 1 января следующего календарного года (ст. 29 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Сведения в бухгалтерской справке предназначены только для внутреннего использования в компании. Ее можно предоставлять контрагентам исключительно как дополнительное или поясняющее приложение к основному документу.

Бухгалтерская справка не заменяет собой отсутствующий первичный документ. Категорически нельзя подтверждать бухгалтерской справкой расходы по налогу на прибыль, если акты выполненных работ «утеряны» или отсутствуют по иным причинам. При проверке это может привести к доначислению налогов и штрафам (постановление АС Уральского округа от 05.07.2021 по делу № Ф09-3128/21).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Бухгалтерская справка-расчет: образец заполнения

Этот тип справки имеет первичный характер. Его отличает наличие показателей, которые уже отражены в учете. Бухгалтер составляет ее в следующих случаях:

- исправление неточности, допущенной в бухгалтерском или налоговом учете;

- пояснение хозяйственной операции (бухгалтерская справка-расчет может пригодиться при списании дебеторской или кредиторской задолженности);

- выполнение дополнительных расчетов, поясняющих особенности операции (особенно важно при раздельном учете НДС или признании расходов).

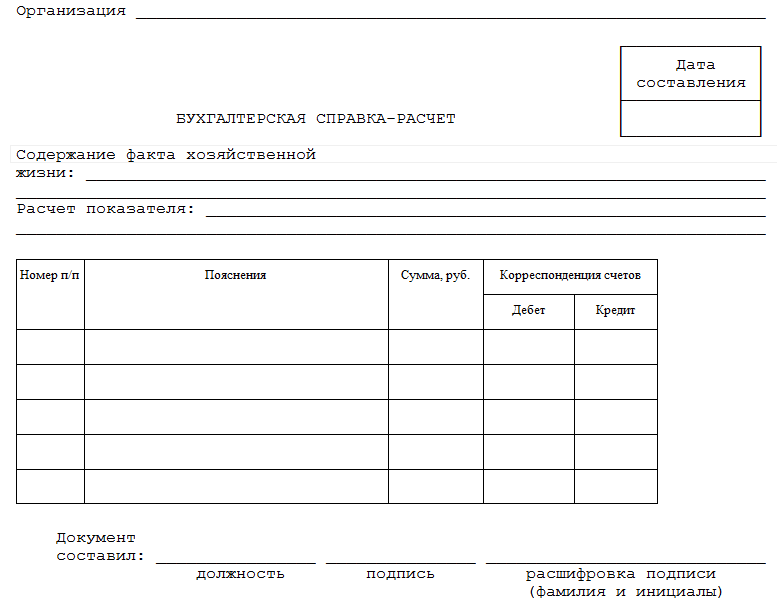

Установленного законом образца бухгалтерской справки-расчета не существует. Но она должна иметь такие реквизиты:

- название компании;

- суть операции и расчет по ней;

- дату составления;

- Ф.И.О. ответственных лиц.

Если сомневаетесь, как правильно составить образец бухгалтерской справки, руководствуйтесь статьей 9 Закона Справка о подтверждении исправлений

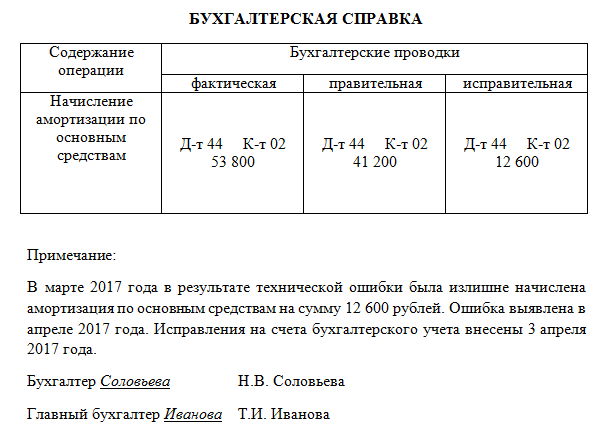

Допустим, что бухгалтер ООО «Гуру» Н.В. Соловьева нашла ошибку в амортизационных отчислениях за март 2017 года: было отражено 53 800 руб., но согласно правильным расчетам – 41 200 руб. Излишек сторнирован при помощи проводки: Дт 44 Кт 02 – 12 600. Образец бухгалтерской справки об исправлении ошибки выглядит так:

Обратите внимание: обязательно нужно указать:

- причину возникновения ошибки;

- все варианты суммы, которая влияет на бухучет;

- дату внесения исправлений.

В конце Н.В. Соловьева как составитель справки ставит свою подпись. К ней примыкает автограф главного бухгалтера. После этого бухгалтерская справка об исправлении ошибки служит основанием для коррекции в учете.

Внесение исправлений в отчетность или данные учета – одно из назначений бухгалтерской справки. Составлять такой вид документа следует на основании типичной формы, но с учетом некоторых особенностей.

Если вносятся исправления в учетные регистры, необходимо обязательно указывать:

- Наименование, номер и дату документа, в который необходимо внести коррективы.

- Содержание хозяйственной операции в точном соответствии с регистром учета.

- Та сумма, на которую изменяются данные (можно дополнительно указать сумму, отраженную в учете).

- Если это уместно, то указывают данные в натуральном выражении (ошибочные и новые).

- Проводка, с помощью которой вносится исправление (счет дебета и кредита, при необходимости указывается, что исправление вносится методом «красное сторно»).

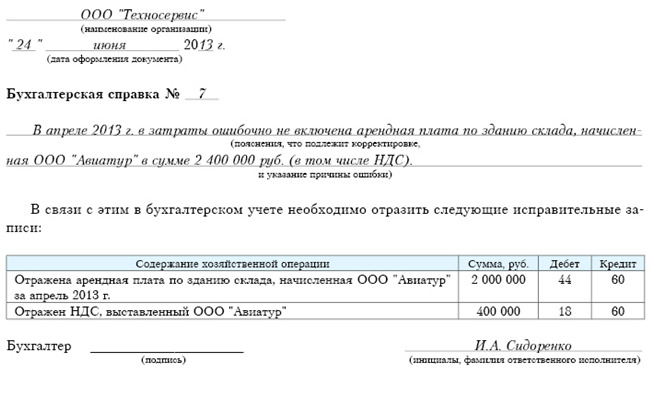

Образец бухгалтерской справки

При исправлении существенных ошибок в отчетности важно опираться на тот факт, сдана ли и утверждена отчетность:

- если отчетный период еще не закончен, то внести исправление нужно тем месяцем, в котором выявлена ошибка

- если отчетный период закончился, но отчеты не утверждены, то исправления отражаются в декабре отчетного периода

- когда отчетность прошла все стадии проверки и утверждения, то исправления вносятся датой обнаружения ошибки, используя счет учета нераспределенной прибыли

Налоговая отчетность исправляется путем представления новой декларации, однако бухгалтерская справка в этом случае используется как внутренний или поясняющий документ.

Вывод

Организация документооборота в бухгалтерском и налоговом учете во многом определяет состояние бизнеса в целом.

Без налаженной системы работы с документами неизбежны постоянные сбои всех бизнес-процессов. А если такая компания попадет в поле зрения проверяющих, то вряд ли удастся избежать серьезных санкций.

Организация бухгалтерского документооборота при помощи аутсорсинговой компании — мудрое решение организаций, которые хотят иметь идеальный порядок в документах как в текущей работе, так и в случае проверок.