6НДФЛ инструкция по заполнению и пример

6-НДФЛ за 2019 год

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ за 2019 год состоит из: титульного листа, раздела 1 и раздела 2. Следует учесть, что раздел 1 и 2 заполняются разными способами.

В разделе 1 расчета отражаются выплаты, вычеты и налог за весь период с начала года. Доходы по разным ставкам необходимо указать отдельно. В этом же разделе отражается фактически удержанный налог из выплаченных доходов.

В разделе 2 расчета указываются сведения только за последние три месяца. При этом отражаются только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 важно точно указать даты выплат и удержания налога.

При заполнении расчета 6-НДФЛ необходимо точно указать данные из налоговых регистров по НДФЛ.

Порядок заполнения 6-НДФЛ за 2019 год

Новая форма 6-НДФЛ формируется в соответствии с Порядком из Приказа ФНС России от 14.10.2015 N ММВ-7-11/ [email protected] , в редакции от 17.01.2018. При заполнении расчета 6-НДФЛ данные берутся из налоговых регистров по НДФЛ.

Расчет 6-НДФЛ подается в электронном виде. Налоговые агенты, у которых численность физических лиц, получивших доходы в налоговом периоде, составляет до 10 человек, могут подать расчет в бумажном виде.

Расчет 6-НДФЛ заполняется отдельно по каждому ОКТМО. Если у организации есть обособленное подразделение в другом городе, она должна заполнить отдельный расчет по головной организации и расчет по обособленному подразделению.

Страницы расчета нумеруются по порядку с 001 и до последней. В расчете заполняется необходимое количество страниц, для отражения всех сведения за отчетный период.

Все показатели расчета с суммами должны быть заполнены, для пустых значений указывается ноль – «0».

Руководитель организации, индивидуальный предприниматель (адвокат, нотариус) или представитель по доверенности заверяет форму 6-НДФЛ и ее разделы.

При сдаче отчета в электронном виде, его необходимо подписать усиленной квалифицированной электронной подписью.

Доходы, которые отражаются в форме 6-НДФЛ за 2019 год

В расчете 6-НДФЛ отражаются все доходы, с которых удерживается НДФЛ.

Исключение составляют следующие виды:

- доходы, которые не облагаемые НДФЛ полностью на основании ст. 217 НК РФ Например, не отражайте в расчете единовременную материальную помощь работнику в связи со смертью члена семьи.

А вот доходы, которые лишь частично не облагаются налогом по ст. 217 НК РФ, рекомендуем включить в расчет. Например, это суммы материальной помощи и стоимость подарков в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ). Ведь общая сумма таких доходов за год может превысить необлагаемый лимит;

- доходы, уплата НДФЛ с которых возложена на получателя дохода;

- доходы индивидуальных предпринимателей, нотариусов, адвокатов и иных лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ. К ним относятся, доходы, которые физические лица получают от продажи недвижимого имущества;

- доходы резидентов других государств, которые не облагаются в России в силу международных договоров.

Подача 6-НДФЛ за 2019 год

За год расчет 6-НДФЛ заполняется в общем порядке со следующими особенностями.

- в поле «Период представления (код)» указывается значение «34».

- В разделе 1 указываются суммы начисленных доходов, дата фактического получения которых приходится на истекший 2019 год.

- В разделе 2 указываются выплаченные доходы, срок уплаты НДФЛ с которых истекает в октябре – декабре 2019 года.

- Заработная плата за декабрь 2019 года выплаченная в январе 2020 года, отражается в разделе 2 расчета за I квартал 2020 года.

Срок сдачи расчета 6-НДФЛ

Для годового расчета 6-НДФЛ за 2019 год установлен срок сдачи – не позднее 1 марта 2020 года. Когда дата срока сдачи выпадает на выходной, расчет 6-НДФЛ сдается не позднее ближайшего следующего за ним рабочего дня. А так как 1 марта 2020 года приходится на воскресенье, расчет требуется сдать не позднее 2 марта 2020 года.

Ответственность за несвоевременное представление и ошибки в расчете 6-НДФЛ

При нарушении срока представления расчета по форме 6-НДФЛ ФНС может начислить штраф в размере 1 000 рублей за каждый полный или неполный месяц с даты установленного срока сдачи и до дня, когда расчет был подан. Налоговые органы также могут заблокировать операции по банковским счетам, если расчет не был подан в течение 10 рабочих дней со дня установленного срока сдачи. Ответственного за подачу, могут дополнительно оштрафовать на сумму от 300 до 500 рублей, за непредставление расчета в требуемый срок.

За ошибки, недостоверные сведения в расчете по форме 6-НДФЛ ФНС может начислить штраф в размере 500 руб. В то же время налоговые органы могут снизить штраф, если ошибки не привели к уменьшению суммы НДФЛ, которую нужно уплатить в бюджет, или нарушению прав граждан.

При самостоятельном обнаружении ошибки в поданном расчете 6-НДФЛ, необходимо подать в налоговый орган уточненный расчет, при этом штрафных санкций можно избежать.

О чем идет речь

Налог на доходы с физических лиц (НДФЛ) платят как граждане России, так и иностранцы, которые постоянно проживают на территории РФ. На сегодняшний день шкала ставок НДФЛ варьируется от 9 до 35 % и зависит от ряда факторов.

Расчет 6-НДФЛ впервые начали сдавать с I квартала 2016 года, и он формируется по всему учреждению — на всю сумму перечисленного платежа. Бланк на 2021 год и правила заполнения 6-НДФЛ (для чайников и опытных) представлены в приказе ФНС от 15.10.2020 № ЕД-7-11/ [email protected] .

Форму готовят все налоговые агенты — юридические лица и индивидуальные предприниматели, которые осуществляют выплаты физическим лицам и отчисляют в бюджет НДФЛ. Расчет предоставляется в налоговую инспекцию по месту учета или местонахождению и по местонахождению каждого своего обособленного подразделения.

Формат сдачи напрямую зависит от численности персонала. Если численность физических лиц, получивших вознаграждения в налоговом периоде, не превышает 10 человек, то форму КНД 1151099 допустимо предоставить на бумажном носителе (лично или ценным письмом с описью вложения). Во всех остальных случаях расчет предоставляется только в электронном виде через интернет посредством операторов ЭДО или сервиса на сайте налоговой службы (п. 2 ст. 230 НК РФ).

Расчет сдают в налоговый орган ежеквартально, не позднее последнего дня месяца, следующего за соответствующим периодом (п. 2 ст. 230 НК РФ). За год — не позднее 1 марта следующего года. Каковы сроки сдачи отчетности 6-НДФЛ в 2021 году:

- за I квартал — до 30.04.2021;

- за полугодие — до 02.08.2021 (перенос из-за выходных);

- за 9 месяцев — до 01.11.2021;

- за 2021 г. — до 01.03.2022.

Как заполнить 6-НДФЛ

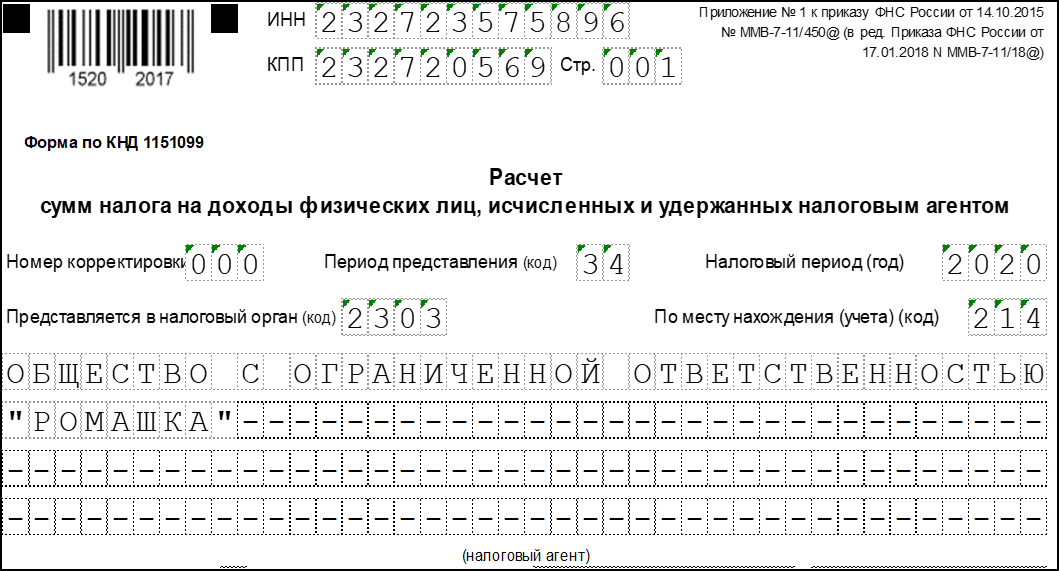

Форма расчета утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450@. 17 января 2018 года ФНС своим приказом № ММВ-7-11/18@ внесла в нее изменения, которые заработали с 26 марта 2018 года.

Бланк состоит из титульного листа и двух разделов. В титуле указывается:

- наименование налогового агента;

- его основные реквизиты;

- данные о налоговом органе.

В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются.

Титульный лист

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

- «Номер корректировки» — при первичной сдаче указывается «000», в противном случае ставится порядковый номер декларации — «001», «002» и так далее.

- «Период представления» — код из приложения № 1 к Приказу № ММВ-7-11/450@. Для 9-месячного периода это «33».

- «Налоговый период» — 2020.

- «Код налогового органа» складывается из двух значений:

- первые две цифры — код региона;

- последние две цифры — номер налоговой инспекции.

- Код «по месту нахождения (учета)» берется из приложения № 2 к Приказу № ММВ-7-11/450@. Организации, зарегистрированные по месту учета и не относящиеся к числу крупнейших налогоплательщиков, ставят «214».

- Наименование налогового агента в соответствии с его учредительными документами. Правила требуют указать сокращенное наименование, а при отсутствии — полное. Если налоговым агентом является физическое лицо, то его ФИО указывается без сокращений в соответствии с паспортом.

Наименование налогового агента

Наименование налогового агента

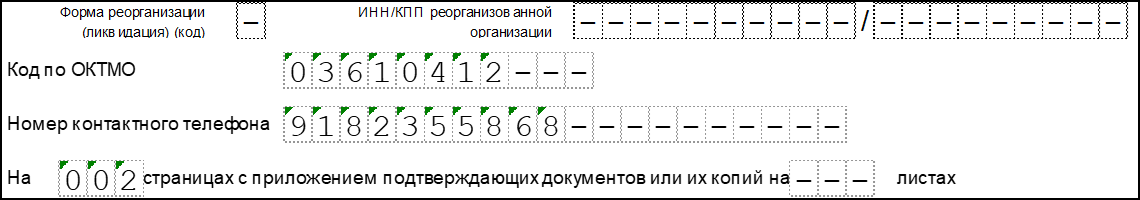

Следующая строка заполняется только правопреемником реорганизованной компании:

- в поле «Форма реорганизации/ликвидации» указывается код из Приложения № 4 к Приказу № ММВ-7-11/450@;

- в следующем поле нужно указать ИНН и ККП, которые были присвоены компании до реорганизации.

Форма реорганизации

Форма реорганизации

Обратите внимание! Поля для правопреемников появились в форме с 26 марта 2018 года. Это связано с тем, что с 1 января 2018 года расчет 6-НДФЛ должен подать правопреемник, если форма не была представлена до организации.

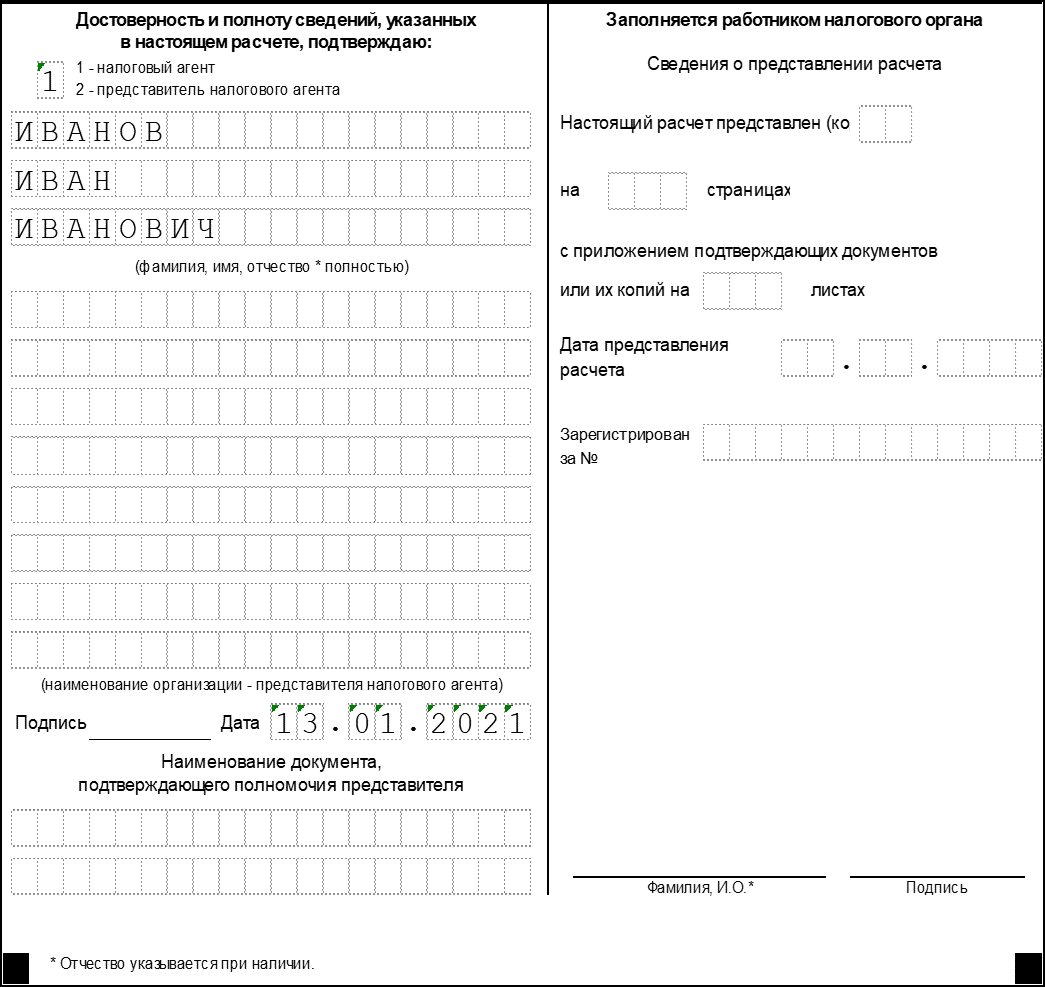

В нижней части титульного листа проставляется:

- код ОКТМО;

- номер телефона;

- количество страниц расчета и подтверждающих документов;

- код подписанта: 1 — если это налоговый агент или правопреемник, 2 — если это представитель;

- ФИО физического лица, кто подписывает документ;

- дата и подпись.

Данные уполномоченного лица

Данные уполномоченного лица

Если форму подписывает представитель, нужно указать название и реквизиты документа, на основании которого он действует. Кроме того, в этом же разделе указывается ФИО представителя или его наименование (если представитель — юридическое лицо).

Раздел 1

В этом разделе сведения указываются нарастающим итогом за весь отчетный период. Построчное заполнение представлено в следующей таблице.

Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2020 год нужно указать данные за четвёртый квартал.

В разделе несколько блоков из 5 полей, в которых отражается такая информация:

- по строке 100 — дата получения дохода;

- по строке 110 — дата удержания НДФЛ с этого дохода;

- по строке 120 — дата перечисления налога в бюджет;

- по строке 130 — сумма полученного дохода;

- по строке 140 — сумма удержанного НДФЛ.

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата |

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

- При выплате суточных сверх установленных нормативов. Днем удержания налога считается ближайший день выплаты заработной платы в том месяце, в котором утвержден авансовый отчет.

- При получении материальной выгоды — дорогостоящих подарков, иного дохода. Днем удержания налога считается ближайший день выплаты зарплаты.

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Приложение № 1

Приложение № 1 к 6-НДФЛ, появившееся с 2021 года – это новая форма отмененной справки 2-НДФЛ. Приложение заполняется только при сдаче расчета за год.

В поле «Номер справки» следует указать ее порядковый номер. В поле «номер корректировки сведений» ставится код «00», если расчет представляется впервые. При подаче аннулирующих сведений указывается код «99».

Приложение к форме 6-НДФЛ состоит из разделов. Порядок их заполнения такой: раздел 1, Приложение к справке, разделы 3, 2 и 4. Приложение нужно заполнить в отношении каждого физического лица, которому производились выплаты.

Раздел 1 справки

В разделе 1 справки указывают сведения о физлице:

- ИНН (при отсутствии можно не заполнять);

- фамилия, имя, отчество;

- статус налогоплательщика – для резидентов код «1», для нерезидентов – «2»;

- дату рождения;

- код страны гражданства согласно Общероссийскому классификатору стран мира («643» для России);

- код вида документа – для паспорта «21» (Приложение № 5 к Порядку заполнения);

- серия и номер документа через пробел без знака «№».

Приложение к справке

В приложении указываются фактически перечисленные физлицам доходы, а также вычеты, кроме стандартных, социальных и имущественных. Суммы отражаются в разрезе по месяцам. Поля заполняются таким образом:

- «месяц» – порядковый номер месяца;

- «код дохода» – код из Приложения № 1 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/387@ (заработная плата – «2000»);

- «сумма дохода» – выплата, полученная лицом по этому коду дохода;

- «код вычета» – код из Приложения № 2 к Приказу № ММВ-7-11/387@;

- «сумма вычета» – сумма предоставленного вычета по этому коду (не может быть больше суммы дохода).

Раздел 3

В разделе 3 нужно указать стандартные, социальные, имущественные вычеты и данные по соответствующим уведомлениям из ИФНС. Построчное заполнение:

- «код вычета» – код вычета из Приложения № 2 к Приказу № ММВ-7-11/387@;

- «сумма вычета» – сумму вычета по этому коду;

- «код вида уведомления» – «1», если оно подтверждает право на имущественный вычет, «2» – на социальный, «3» – на уменьшение НДФЛ на фиксированные авансовые платежи (для иностранцев).

В полях «номер уведомления», «дата выдачи уведомления», «код налогового органа…» нужно указать соответствующие данные из уведомления.

Раздел 2

В разделе 2 следует отразить итоговые сведения, которые рассчитаны в разделе 3 и Приложении к справке. Нужно указать ставку НДФЛ, в отношении которой заполняется раздел. Далее построчно следует отразить:

- общую сумму дохода по этой ставке без учета вычетов;

- налоговую базу – рассчитывается, как разница между общей суммой дохода и суммой вычетов (показатель не может быть отрицательным – в таком случае указывают «0.00»);

- налог, исчисленный по формуле: База х Ставка;

- налог удержанный – размер удержанного НДФЛ с доходов физлица, облагаемых по указанной ставке;

- фиксированные авансовые платежи (применяется для иностранцев, работающих по патенту);

- налог, который был перечислен в бюджет;

- налог, излишне удержанный налоговым агентом, если такое имело место.

Раздел 4

В разделе 4 справки нужно заполнить всего 2 поля. В первом отражается сумма дохода, с которого налог не был удержан, во втором – сумма неудержанного НДФЛ.

Итак, отчет 6-НДФЛ, который в 2021 году нужно подавать в новый форме, готов. Остается лишь проставить дату и подпись на каждом листе формы. Напомним, что работодатели с численностью работников (и иных физлиц, получивших доходы в отчетном периоде) 11 человек и более, должны подавать 6-НДФЛ в электронной форме. Если сотрудников до 10 включительно, можно отчитаться в бумажном виде.

Для создания и сдачи в ИФНС формы 6-НДФЛ удобно использовать специальный сервис от компании 1С. Это простой и быстрый способ представления отчетности, который избавит от рутинной работы, позволит существенно сократить досадные ошибки и избежать штрафов. Расчет формируется автоматически на основе данных, введенных в систему из бухгалтерских регистров.