Акт безвозмездной передачи имущества образец

Образец акта передачи имущества в безвозмездное пользование

- Акт приема-передачи – что в нем должно содержаться

- Как правильно описать имущество в акте передачи в безвозмездное пользование

- Как правильно описать техническое состояние имущества в акте передачи в безвозмездное пользование

- Образец акта передачи в безвозмездное пользование

- Нужно ли составлять акт возврата, и для чего он может понадобится

Что говорит законодательство о безвозмездном переходе имущества?

Процедура регламентируется Гражданским кодексом РФ. В соответствии с ним, под безвозмездной передачей имущества подразумевается передача одним субъектом предпринимательской деятельности другому чего-либо без получения встречного возмещения. С юридической точки зрения здесь подразумевается двоякое толкование, так как вещь может быть передана как в собственность, так и во временное пользование. В данном случае передача будет являться ссудой, так как организации не имеют права дарить друг другу что-либо (пп. 4 п 1 ст. 575 ГК РФ).

Перед составлением договора о передаче имущества в безвозмездное пользование предпринимателям следует ознакомиться с такими статьями ГК РФ:

- ст. 423 (здесь дано определение безвозмездного соглашения сторон);

- все статьи главы 36 (здесь рассказано об особенностях составления договора ссуды).

Договорное соглашение предоставления безвозмездно собственности юрлицами

В предпринимательстве часто происходит так, что продукция предоставляется безвозмездно юрлицам. Согласно ГК (статья № 575), дарение материальных ценностей между юрлицами законом запрещается. В подобных ситуациях передача даров возможна, если подарок оценивается не больше, чем в 3000 руб.

В предпринимательстве часто происходит так, что продукция предоставляется безвозмездно юрлицам. Согласно ГК (статья № 575), дарение материальных ценностей между юрлицами законом запрещается. В подобных ситуациях передача даров возможна, если подарок оценивается не больше, чем в 3000 руб.

Договорное соглашение безвозмездной передачи собственности между юридическим и физическим лицом заключается без учета стоимости, то есть ограничения в цене имущественного объекта отсутствуют.

В форме соглашения безвозмездного предоставления собственности между сторонами, одной из которых является юридическое лицо, обязательно должны быть прописаны обязанности участников сделки относительно выполнения ремонта.

Передача имущества на благотворительность

Выделяют отдельный вид безвозмездного права перехода собственности, который, к тому же, не облагается никаким налогом в соответствии с ФЗ № 135 «О благотворительной деятельности».

Закон гласит, что благотворительная деятельность — это добровольная, общественно значимая деятельность физических и юридических лиц по безвозмездной передаче другим лицам любого имущества (денег), бесплатному предоставлению услуг и исполнению работ.

Согласно статье второй ФЗ № 135: благотворительная деятельность должна быть направлена на культурную, образовательную, научную области, сферу искусства и просвещение общества в целом.

Налогоплательщики, которые получили какую-либо собственность в ходе благотворительной деятельности, обязаны подтвердить, каким образом она используется. В таком случае они не будут включены налоговую базу за произведенные действия.

Благотворительная деятельность должна подтверждаться соответствующими документами: договорами (в случае их заключения), актами, платежными документами и т.д

Безвозмездная передача имущественных прав как объект обложения НДС

Положения налогового законодательства не дают однозначного ответа на вопрос: всякая ли передача имущественных прав является объектом обложения НДС? Анализ положений Налогового кодекса позволяет предположить, что только передача имущественных прав на возмездной основе является объектом обложения НДС.

В абзаце 2 п.п.1 п. 1 ст. 146 НК РФ, который определяет виды осуществляемых на безвозмездной основе передач, признаваемых реализацией, поименована передача права собственности на товары, результатов выполненных работ и оказание услуг. Передача имущественных прав — не содержится. Не входят имущественные права (как это было ранее доказано) и в содержание понятия услуги, определенное НК РФ.

Не упоминается безвозмездная передача имущественных прав и в ст. 155 НК РФ, устанавливающей особенности определения налоговой базы при передаче имущественных прав, тогда как порядок определения налоговой базы при реализации товаров (работ, услуг) на безвозмездной основе установлен п. 2 ст. 154 НК РФ. Все это позволяет трактовать налоговое законодательство как не признающее реализацией безвозмездную передачу имущественных прав, а следовательно, не подлежащую обложению НДС.

Такая позиция в отношении безвозмездной передачи имущественных прав нашла отражение в решении Арбитражного суда г. Москвы от 15.02.07 г. по делу № А40-75532/06-140-473. Суд указал, что положения ст. 40 НК РФ применяются к товарам, работам и услугам и не распространяются на уступку прав, в том числе передачу имущественных прав. Апелляционная и кассационная инстанции оставили это решение арбитражного суда без изменений.

Известны случаи, когда суды принимали иные решения. Так, ФАС Московского округа в постановлении от 15.02.06 г. № КА-А40/97–06 по делу № А40-21676/05-127-183 признал, что цена приобретения подарочных сертификатов является налоговой базой для исчисления НДС. По мнению ВАС РФ, нормы ст. 40 НК РФ подлежат применению и при безвозмездном получении имущественных прав (информационное письмо Президиума ВАС РФ от 22.12.05 г. № 98, определение ВАС РФ от 1.04.09 г. № 2944/09).

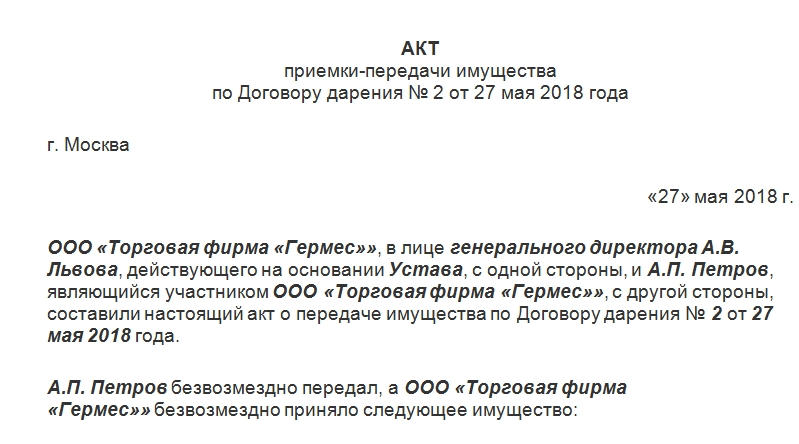

Заполнение акта безвозмездной передачи

Как и все документы подобного рода, акт состоит из нескольких частей. Сверху вниз должна быть указана следующая информация:

- Наименование документа.

- Номер. Впоследствии он указывается в регистрационных бумагах.

- Дата подписания. Иногда отдельно указывается число составления, но это не обязательно. Важно, чтобы хотя бы одна дата в акте присутствовала.

- Информация о компании-дарителе. Она включает в себя ФИО представителя, а также ссылку на документ, согласно которому последний действует.

- Название организации, к которой переходят ТМЦ. Здесь также важно указывать ФИО представителя и документа, на основании которого он имеет право подписывать акты подобного рода.

- Перечень имущества, которое передается безвозмездно.

- Сколько экземпляров акта составлено.

- Подписи представителей участвующих в передаче сторон.

Итоги

Обязанность начисления и уплаты НДС при безвозмездной передаче имущества возникает в случаях, когда:

- получателем ценностей выступает коммерческая организация (передающей стороне придется рассчитать НДС и уплатить его в бюджет);

- осуществляется благотворительная передача ценностей некоммерческой организации или физлицу; однако на основании льготы по подп. 12 п. 3 ст. 149 НК РФ налог можно не уплачивать при оформлении операции с учетом всех установленных требований.

Безвозмездная передача имущества не будет облагаться НДС, если:

- передаются денежные средства (подп. 1 п. 3 ст. 39, подп. 1 п. 1 ст. 146 НК РФ);

- принимающая сторона является некоммерческой организацией (например, государственным образовательным заведением) и полученные в дар ценности направлены на осуществление основной деятельности, отраженной в уставе данного учреждения (подп. 3 п. 3 ст. 39 НК РФ);

- безвозмездные операции не признаются реализацией для целей исчисления НДС (п. 2 ст. 146 НК РФ).