Бюджет движения денежных средств алгоритм составления

Бюджет движения денежных средств

Похожие публикации

Движение денежных средств, поступление выручки или оплата различных услуг – составляющие каждодневного процесса, происходящего на современном предприятии. Строить перспективы развития фирмы невозможно без качественных аналитических данных. Поэтому финансистами изобретен такой инструмент управления деятельностью компании, как бюджет, позволяющий отследить перемещение финансовых потоков, спрогнозировать возможные доходы, учесть предполагаемые затраты, исключить возможность возникновения негативных процессов.

Цели финансового анализа определяют формирование различных бюджетов, наиболее актуальными из которых являются бюджеты движения денежных средств (БДДС), а также доходов и расходов (БДР). Главным итогом бюджетирования является прогнозная величина прибыли и оценка рентабельности бизнеса в целом.

Бюджет движения денежных средств (БДДС) дает информацию о движении финансов (доходы и расходы) организации в аспекте её сфер деятельности. Составляется на различные периоды и с разной периодичностью, но в основном бюджет планируется и формируется помесячно на год.

В основе его создания находится полный финансовый оборот компании. Благодаря этому можно планировать и анализировать поступление и расход денег и вести управление финансированием при устранении кассовых разрывов. Примером кассового разрыва является нарушение в последовательности циклов (получение авансов и окончательного расчета) запланированных к определенному времени. Тогда необходимо пополнение средств с помощью дополнительного капитала или профицита по другим статьям. Эффективное же управление циклами денежных средств возможно благодаря правильному планированию.

Цели и задачи планирования бюджета движения денежных средств

Цель формирования бюджета движения денежных средств — планирование требуемого объема денежных средств, чтобы выявить случаи, когда в организации ожидается их дефицит или профицит. Именно это помогает избегать кассовых разрывов и последующих кризисов.

Для компании, работающей на открытых рынках, главное – это непрерывное планирование, обеспечивающее основную деятельность, покрытие обязательств и социальную защиту сотрудников.

Также он разрабатывается для управления денежными средствами компании. Это подразумевает поиск источников их поступления и целей расходования, поиск причин нехватки или избытка денежных средств. Такой бюджет должен полностью отвечать на следующие вопросы: Надо ли брать кредит компании? Когда именно его нужно брать? Как расставить приоритеты в расчетах? По каким причинам у компании с прибылью нет свободных денежных средств? В отличие от двух других мастер-бюджетов – «доходов и расходов» и «бюджетного баланса», бюджет движения денежных средств не напрямую зависит от политики ведения учета в организации. Сформировать его нетрудно, поэтому многие российские компании своё бюджетирование завершают только его формированием.

Способы планирования БДДС и его состав

С организационной точки зрения есть как минимум два подхода к планированию БДДС. Это «снизу-вверху (bottom-up)» и «сверху-вниз (top-down)».

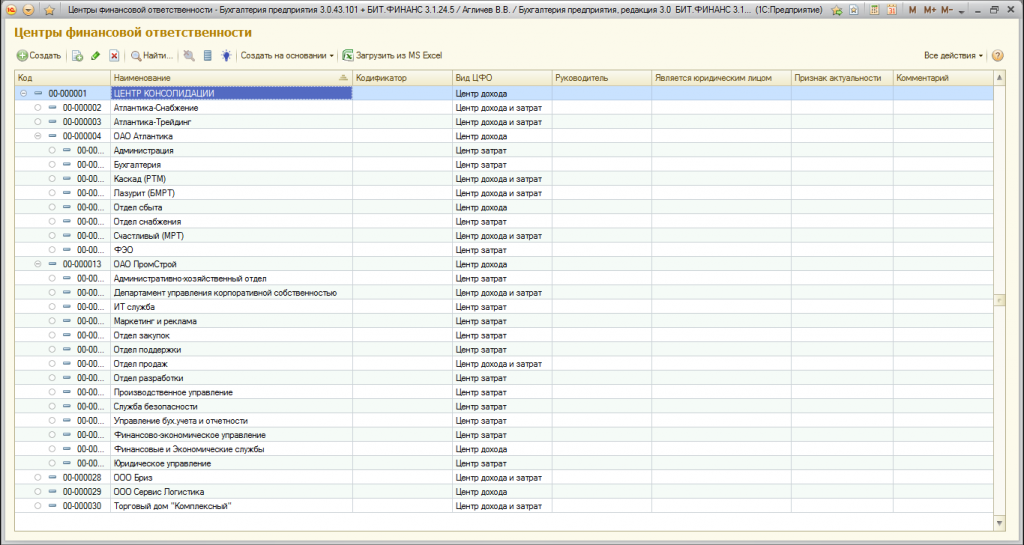

Подход «снизу-вверх (bottom-up)» предполагает, что все ЦФО (центры финансовой ответственности) формируют его только для своего подразделения. Далее информация собирается по каждому ЦФО, и получается объединенный вариант по всей организации. Главным плюсом этого подхода считается приближенность данных к реальности, потому что бюджет планируется на местах. Но, как бы странно это не было, главным минусом данного подхода считается искусственное занижение доходов или увеличение расходов, в зависимости от того что выгодно руководителям ЦФО.

При подходе «сверху-вниз (top-down)» все наоборот, на уровне управляющей компании планируется консолидированный БДДС в разрезе подразделений, а затем «спускается» подразделениям на выполнение. Основной плюс подхода это соответствие бюджета общей стратегии и целям предприятия, а минусами считаются отсутствие мотивации для руководителей подразделений на местах, и высокие трудозатраты на составление бюджета, приближенного к реальности, т.к. необходимо проводить рыночные исследования.

Также еще есть третий комбинированный подход «вверх и вниз (down-up)». Не сложно догадаться по названию, что это есть комбинация сразу двух, описанных выше подходов. То есть сначала руководители ЦФО формируют БДДС своих подразделений и передают в управляющую компанию, она формирует консолидированный вариант по всей компании, затем корректирует его в соответствии с целями и общей стратегией, получается финальный вариант, и он уже «спускается вниз» конечным подразделениям, и как правило этот вариант отличается от того, что подразделения подавали изначально в управляющую компанию. Данный подход собирает все основные плюсы и нивелирует минусы предыдущих подходов, но он имеет один большой минус, это значительные временные затраты на составление.

БДДС состоит из 100–300 статей, разбитых по сферам деятельности: операционная, финансовая, инвестиционная. Статьи должны отражать специфику бизнеса и в расходной, и в доходной части.

Источники для создания:

- Фактические данные прошлого периода, умноженные на коэффициент

- Планируемые графики движения денежных средств по уже заключенным договорам

- Сбор потребностей от административных подразделений

- Плановые показатели доходов и расходов на этот же период

Также в источниках данных могут применяться различные рыночные исследования, из которых можно определить темпы роста для компании.

Наиболее популярным источником является информация из бюджета доходов и расходов. Его зависимость от статей доходов и расходов (БДР) является очевидной, поэтому еще одним способом формирования БДДС является его расчет через плановый БДР и типовые условия расчетов. За их соблюдение ответственны ЦФО. При использовании этого способа следует учитывать не только расходы рассматриваемого периода, но и погашение кредиторской задолженности за предыдущие периоды, и авансовые выплаты, которые могут стать в расходами в будущие отчетные периоды.

Как подготовку к проведению таких расчетов справочник выделяет и фиксирует денежные и неденежные статьи БДР по принципам:

- запланированные расходы по денежным статьям необходимо финансировать в этом же или в ближайших периодах (месяцах);

- неденежные расходы возникают из-за проведенного ранее финансирования какого-либо проекта или покупки запасов, которые затем списываются в расходы.

Для организаций-плательщиков НДС кроме названных признаков по всем статьям БДР необходимо учесть, будет ли перечисляться НДС при оплате контрагенту или нет.

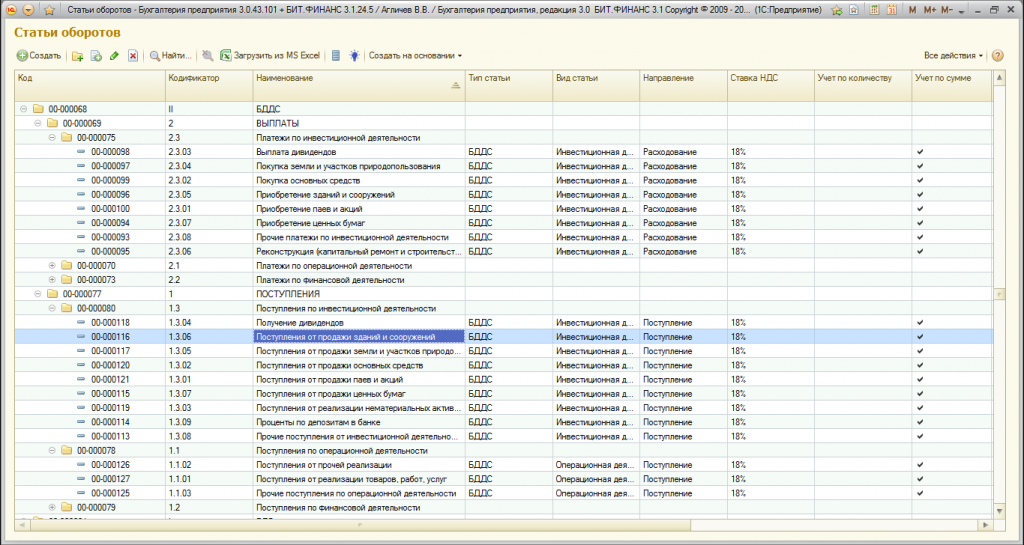

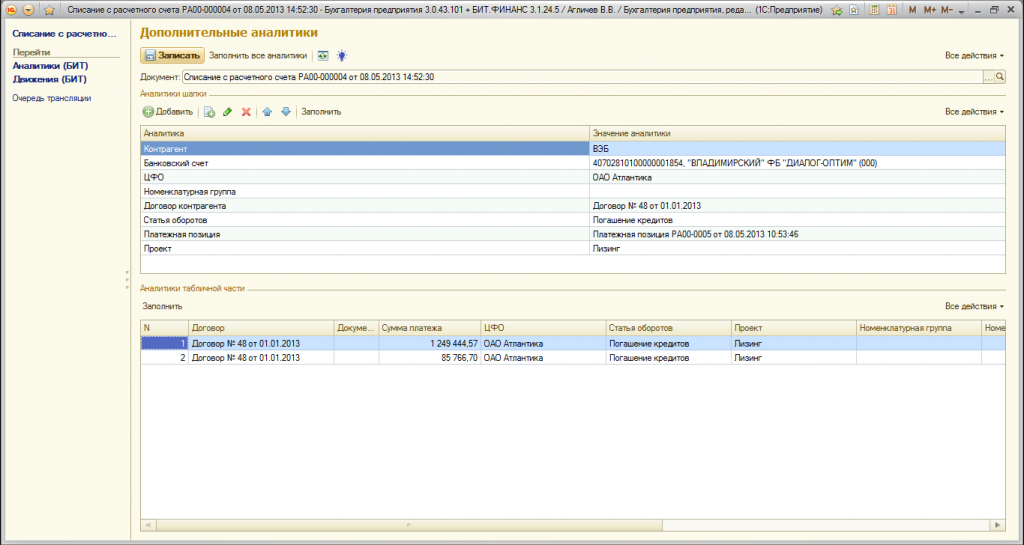

Формирование БДДС в БИТ.ФИНАНС

Программа «БИТ.ФИНАНС» позволяет автоматизировать процесс формирования БДДС. В системе предусмотрен справочник для хранения статей оборотов:

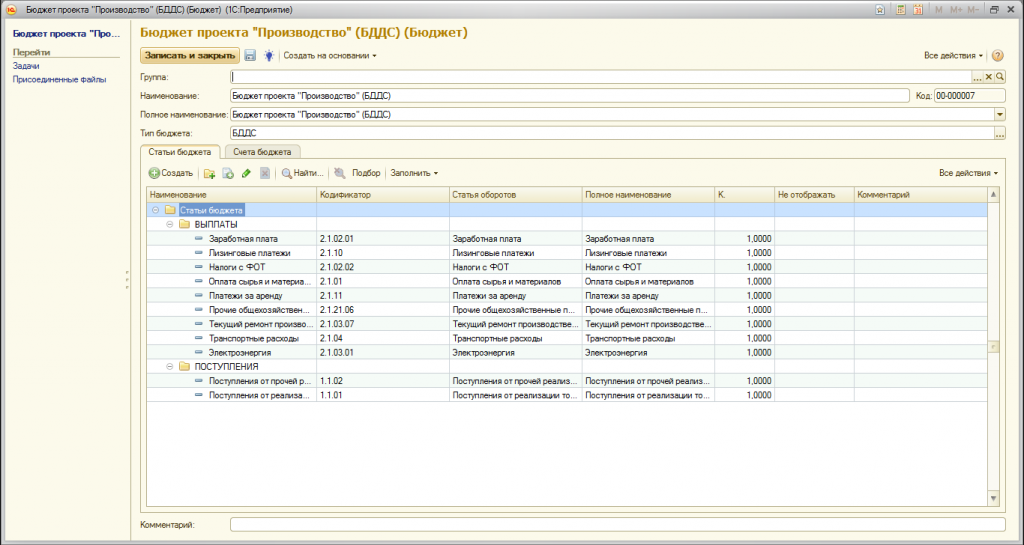

Также есть возможность указать иные структуры бюджетов, основанные на статьях оборотов с помощью справочника «Бюджеты».

Для планирования БДДС в аспекте ЦФО возможно указать финансовую структуру компании в справочнике «ЦФО».

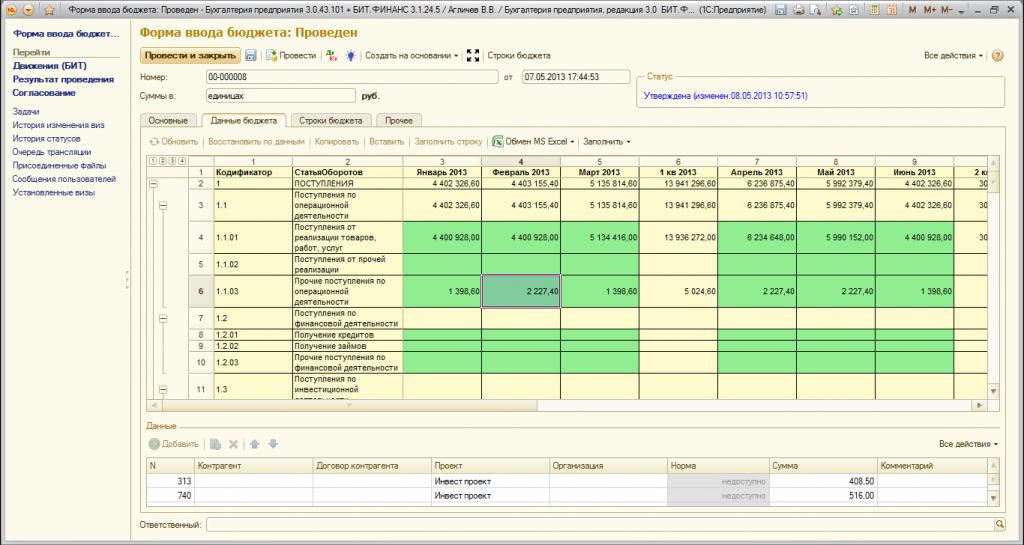

Для ввода плановой информации используется документ «Форма ввода бюджета». В этом документе можно в удобной форме ввести данные вручную или заполнить его на основании любых алгоритмов расчета – измененные данные прошлых лет, графики договоров, загрузка из Excel, на основании данных БДР и любыми расчетами, написанными с помощью запросов. Данные в одной ячейке могут быть разбиты на несколько строк табличной части, что позволяет планировать сразу в разрезе множества аналитик.

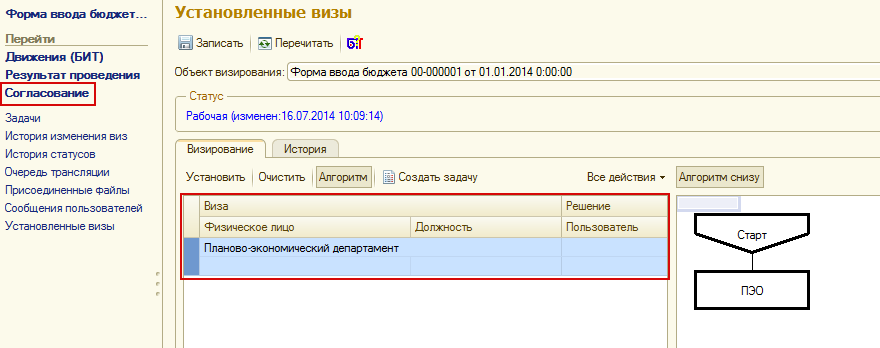

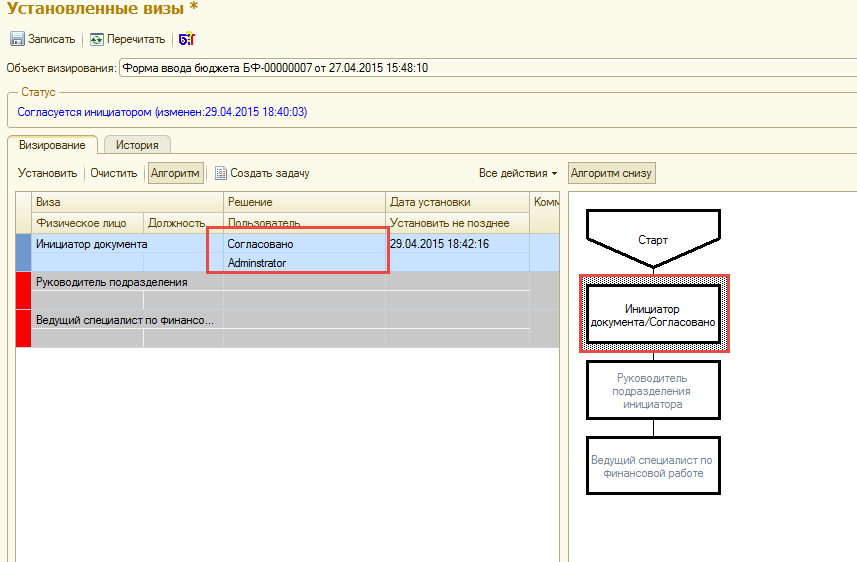

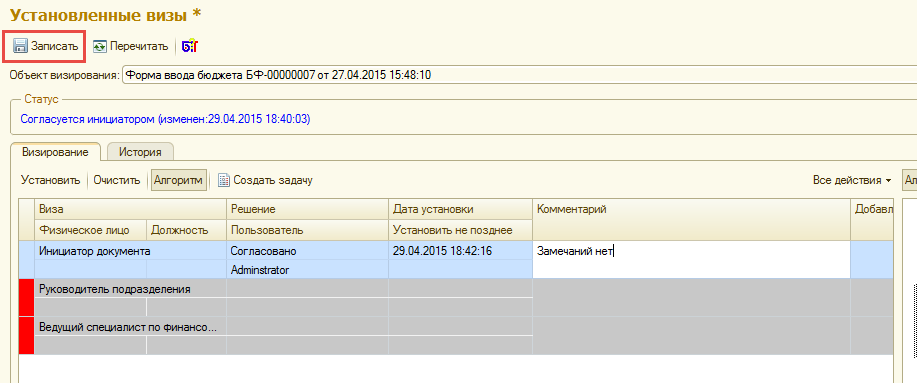

После заполнения документа «Форма ввода бюджета» его необходимо отправить на согласование.

Вкладка согласования состоит из двух частей. Слева указан список согласующих, а справа сам маршрут согласования. Маршруты согласования легко настраиваются в режиме предприятия, без программирования. Для согласования необходимо кликнуть по нужному объекту схемы в правой части, либо указать решение в табличной части слева.

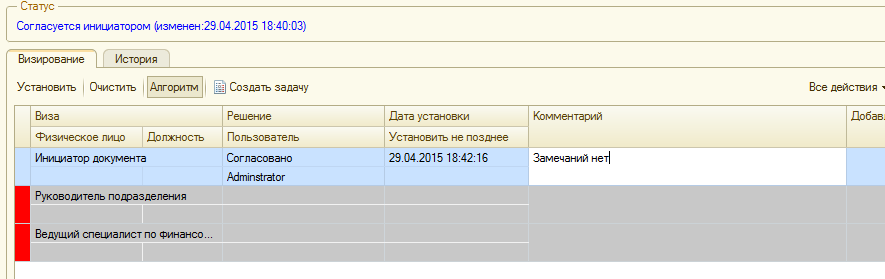

К каждой визе можно указать комментарий.

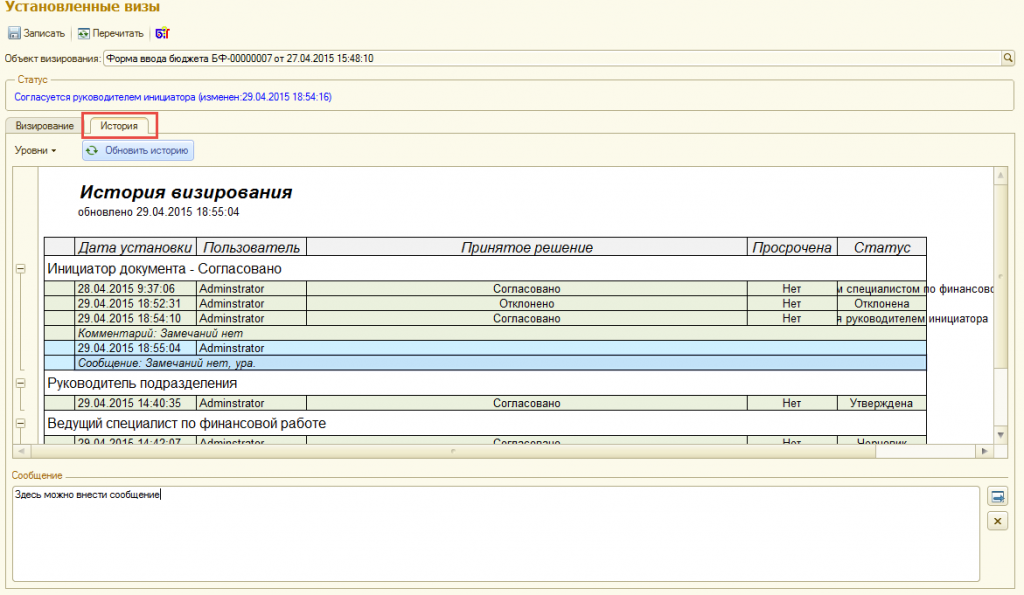

Историю установки виз можно просмотреть на закладке история (здесь будут выводиться комментарии, если они есть), а также написать сообщение к любой визе.

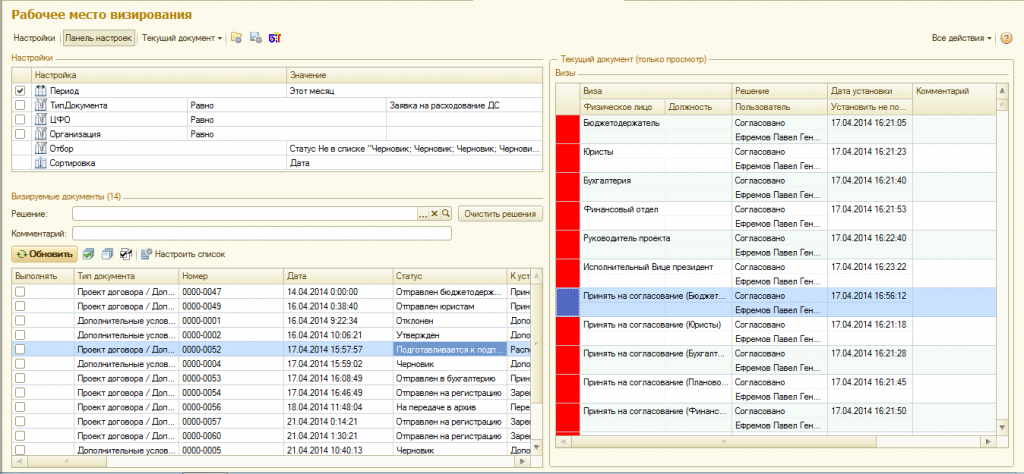

Еще одним способом установки виз является обработка «Рабочее место визирования». В обработке можно сформировать перечень доступных к установке виз, выполнить отборы, открыть необходимые документы для просмотра и выполнить групповую установку виз.

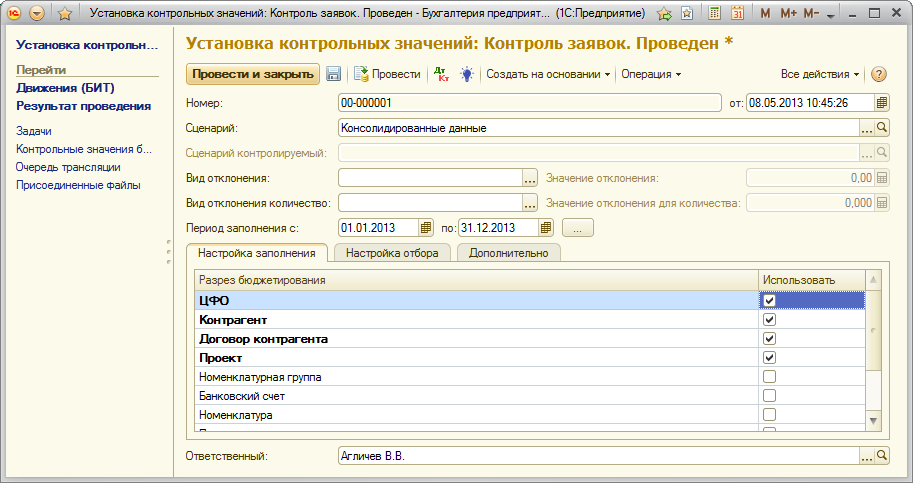

Поскольку в программе БИТ.ФИНАНС есть возможность контролировать заявки на расходование денежных средств, после согласования обычно устанавливаются контрольные бюджетные значения. Фиксация лимитов осуществляется документом «Установка контрольных значений», в котором можно указать по каким разрезам бюджетирования производить контроль заявок.

Сбор фактических данных происходит автоматически при проведении платежных документов в бухгалтерском учете. Для списания денежных средств аналитика берется из заявок на расходование денежных средств, а в случае прихода денежных средств существует возможность указать значения аналитик вручную или настроить соответствия – между статьями регламентированного учета и бюджетными статьями, между подразделениями организации и ЦФО.

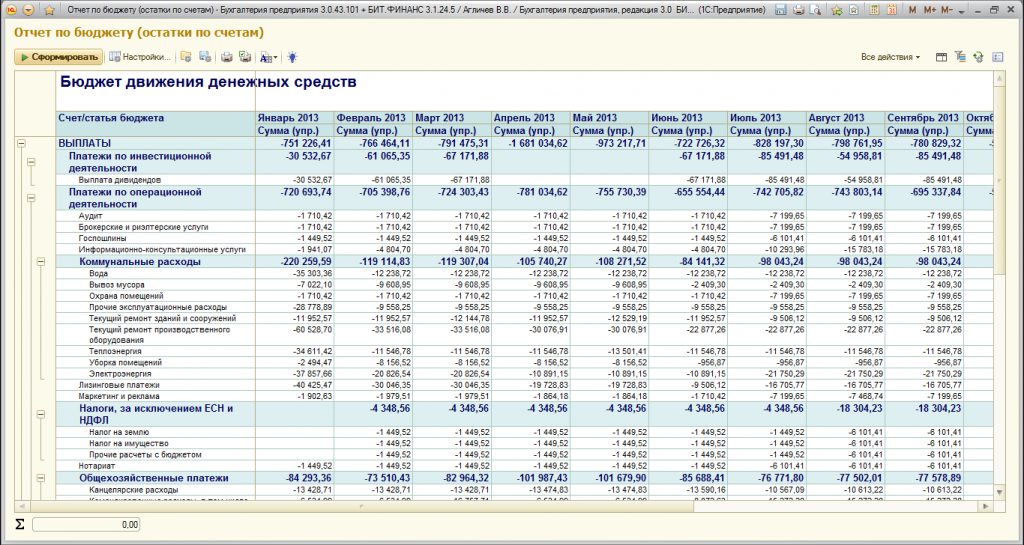

Для анализа составленных плановых данных в системе служит отчет «Отчет по бюджету». Он выводит данные в различных разрезах аналитики и в любой периодичности.

Также в системе работает отчет «План-фактный анализ по бюджету», который позволяет сравнить между собой плановые и фактические данные.

Бухгалтерская пресса и публикации

Бухгалтерская пресса и публикации

«Финансовая газета», 2006, N 24

СОСТАВЛЕНИЕ БЮДЖЕТА ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

Бюджет движения денежных средств является составной частью бюджетной архитектуры любой организации и представляет собой утвержденный внутренний документ, позволяющий прогнозировать денежные потоки и управлять ликвидностью. Объектом бюджетного планирования в данном случае являются денежные средства и их эквиваленты, которые формируют входящие и исходящие денежные потоки.

Остановимся на основных определениях, которые будут использоваться при изложении материала.

Денежными средствами считаются средства на банковских счетах и в кассе организации. Характерной особенностью для данных средств является их свободный (несвязанный) характер. Решение о немедленном расходовании указанных средств определяется исключительно руководством организации и на его исполнение не могут повлиять внешние причины (например, действия кредитного учреждения, в котором открыт расчетный счет организации).

Денежными эквивалентами считаются краткосрочные и высоколиквидные финансовые вложения, которые легко конвертируются в денежные средства и размер которых заранее достоверно определен. Риск изменения стоимости указанных вложений является незначительным. Необходимо учесть, что понятие краткосрочности инвестиций законодательно не установлено и определяется каждой организацией самостоятельно на основе мотивированного профессионального суждения. При этом рекомендуемым является срок, не превышающий три календарных месяца.

Примерами денежных эквивалентов могут служить векселя со сроком погашения менее трех месяцев, а также банковские овердрафты при условии, что:

платежи по овердрафту происходят по требованию заемщика немедленно (в любой момент времени);

остаток по расчетному счету постоянно колеблется между дебетовыми и кредитовыми значениями.

В противном случае овердрафт признается полученным кредитом и должен быть отражен при планировании финансовой деятельности организации.

Бюджет доходов и расходов (далее — БДР) представляет собой финансовый план, показывающий соотношение всех доходов и расходов организации, классифицируемых в порядке, определенном внутренними документами.

Прогнозный баланс, бюджет по балансовому листу (далее — ББЛ) представляет собой плановое соотношение всех активов, собственного капитала и обязательств организации.

Бюджет движения денежных средств (далее — БДДС) представляет собой финансовый план, позволяющий управлять остатками денежных средств организации в течение планируемого периода.

Деятельность организации условно разделяется на операционную, инвестиционную и финансовую.

К операционной деятельности организации относятся хозяйственные операции, которые приносят основной доход, а также иные операции, не относящиеся к инвестиционной и финансовой деятельности. При этом величина поступлений и платежей по операционной деятельности является показателем, который характеризует возможности организации без привлечения дополнительных источников финансирования обеспечивать:

сохранение возможности осуществлять операционную деятельность;

осуществление планируемой инвестиционной деятельности;

погашение ранее полученных кредитов, займов и выплату дивидендов.

К инвестиционной деятельности относятся хозяйственные операции, связанные с приобретением и продажей внеоборотных (долгосрочных) активов и прочих инвестиций, которые не включаются в состав денежных эквивалентов и не приобретаются для перепродажи. Целью операций по инвестиционной деятельности является вложение имеющихся денежных средств для получения дополнительного экономического эффекта, т.е. увеличения денежной массы. Например, могут приобретаться основные средства, которые планируется использовать в хозяйственной деятельности для создания продукции, предназначенной для продажи.

К финансовой деятельности относятся хозяйственные операции, в результате осуществления которых изменяется размер или состав собственного и заемного капитала (в части получения кредитов и займов). Целью операций по финансовой деятельности является привлечение дополнительных денежных средств. Указанные операции обычно применяются в условиях ограниченности имеющихся у организации ликвидных активов.

Существуют два метода формирования БДДС — прямой и косвенный. При прямом методе расчет чистого денежного потока от операционной деятельности производится на основании непосредственного анализа поступлений и платежей. При косвенном методе формирования БДДС осуществляется расчет чистого денежного потока от операционной деятельности путем изменения финансового результата (чистой прибыли или убытка) в результате влияния трех факторов:

операций неденежного характера;

любых отложенных или начисленных поступлений и платежей по операционной деятельности, которые относятся к прошлым или будущим планируемым периодам (дебиторская и кредиторская задолженность);

статей доходов и расходов, связанных с поступлением или выбытием денежных средств по инвестиционной и (или) финансовой деятельности.

Каждому из указанных факторов соответствует свой тип корректировок, которые воздействуют на финансовый результат хозяйственной деятельности.

Так, корректировки, связанные с учетом операций неденежного характера, характеризуются восстановлением расхода (например, амортизации, изменения величины сформированных резервов), так как ранее этот расход уменьшил полученные доходы без соответствующего движения денежных средств. При этом неденежные операции могут также относиться как к финансовой, так и к инвестиционной деятельности. Примерами указанных операций служат:

приобретение активов по договорам финансовой аренды (лизинговые операции);

конвертация долговых обязательств в долевые инструменты;

выплата дивидендов акционерам в форме акций;

льготная эмиссия акций;

признание результатов переоценки в финансовой отчетности.

Данные операции должны быть подробно описаны в пояснительной записке к БДДС.

Отметим, что от выбранного метода составления БДДС зависит весь алгоритм формирования полного перечня бюджетов организации. Последовательность формирования основных бюджетов представлена ниже.

Способ составления БДДС Последовательность

Прямой БДР — БДДС — ББЛ

Косвенный БДР — ББЛ — БДДС

БДДС косвенным методом составляется с целью определения взаимосвязи между результатом от хозяйственной деятельности организации, денежными потоками и изменением имущественного положения. Источниками информации при составлении БДДС являются БДР, ББЛ и перечень планируемых к совершению хозяйственных операций, который позволит наиболее полно учесть все операции неденежного характера.

Рассмотрим формирование БДДС косвенным методом. Для указанной цели желательно использовать укрупненную структуру БДР и ББЛ.

Укрупненная структура БДР показана ниже:

Показатель хозяйственной Характеристика показателя

Выручка от реализации Доход от операционной деятельности

Себестоимость продукции Затраты, непосредственно связанные

в том числе: с производством продукции (работ,

амортизация производственных Начисление амортизации является

внеоборотных активов операцией, не связанной с

движением денежных средств

Валовая прибыль Промежуточный показатель,

определяющий эффективность продаж

Коммерческие расходы Затраты, связанные с продвижением

продукции (работ, услуг)

Управленческие расходы Затраты, связанные с управлением

в том числе: хозяйственной деятельностью

Амортизация внеоборотных Начисление амортизации является

активов, участвующих в операцией, не связанной с

процессе управления движением денежных средств

Прибыль от продаж Промежуточный показатель,

Инвестиционные и финансовые Доходы, связанные с

доходы осуществлением инвестиционной и

Инвестиционные и финансовые Расходы, связанные с

расходы осуществлением инвестиционной и

Прибыль до налогообложения Промежуточный показатель,

Налог на прибыль Налог на прибыль, исчисленный по

Чистая прибыль Прибыль, остающаяся в

распоряжении организации после

Структура ББЛ представлена ниже:

Активы Капитал и обязательства

Постоянные активы (ПА), Собственный капитал (СК),

в том числе: в том числе:

долгосрочные (внеоборотные) акционерный (уставный) капитал

долгосрочные финансовые нераспределенная прибыль

вложения (непокрытый убыток)

Текущие активы (ТА), в том числе: начисленные дивиденды

сырье и материалы Долгосрочные обязательства (ДО),

незавершенное производство кредиты и займы

готовая продукция и товары прочая кредиторская

дебиторская задолженность Краткосрочные

краткосрочные финансовые вложения кредиты и займы

денежные средства прочая кредиторская

Указанная структура агрегированного (укрупненного) прогнозного баланса дает возможность сопоставить изменение чистой прибыли (убытка) планируемого периода с чистым денежным потоком посредством анализа изменений основных укрупненных статей прогнозного баланса. Выделение, например, финансовых вложений и кредитов позволяет провести четкую классификацию изменений статей баланса по видам деятельности (операционная, инвестиционная и финансовая). Отметим, что изменение статей актива баланса за отчетный период всегда равно изменению статей пассива баланса:

Дельта ПА + дельта ТА = дельта СК + дельта ДО + дельта КО.

Необходимо учитывать, что денежные средства являются составной частью текущих активов, а чистая прибыль планируемого периода — составной частью собственного капитала. Используя приведенную формулу, можно определить влияние той или иной статьи на корректировку чистого финансового результата за планируемый период в процессе формирования БДДС.

(Окончание см. «Финансовая газета», 2006, N 26)

Бюджетирование на предприятии на примере

Бюджет движения денежных средств — это рабочий механизм управления денежными потоками предприятия. Но его надо правильно составить и следовать ему. В статье расскажем, что такое БДДС и приведем пошаговую инструкцию по составлению. Бюджет движения денежных средств БДДС — это прогноз поступлений и расходований денежных средств, сформированный по периодам неделя, месяц, год для предотвращения кассовых разрывов. Главная идея составления БДДС — обеспечить предприятию положительный остаток ДС в течение всего периода планирования, и сделать это самым оптимальным с точки зрения затрат образом. В каждом из разделов платежи разнесены по статьям движения денежных средств. Основой для составления бюджета денежных средств являются Бюджет доходов и расходов, условия оплаты в договорах с контрагентами, и также первичные документы движения денежных средств платежки, банковские выписки.

Активная деятельность организации сопровождается перемещением материальных ресурсов и денежных средств, которые учитывает бухгалтерия. Но такого рода информационные пакеты на практике не дают ответ на повседневный вопрос — наличия ликвидных активов, которыми можно пользоваться в реальности сейчас. Максимизация прибыли и минимизация затрат — целевой ориентир любого коммерческого предприятия. Управленцам для принятия и постановки оперативных задач требуется из массива бухгалтерской отчетности получить систематизированные данные, которые способствуют в реализации стратегии фирмы и решение оперативных проблем :. Источником информации, которая будет основой для размышлений и поиска решения описанных выше направлений является БДР , который включает в себя совокупность плановых, фактических показателей, а также их отклонения, и состоит из данных о доходах и расходах. Такая методика позволяет рассчитать показатели:. По мнению наших экспертов, автоматизация данного процесса позволяет значительно упростить административную функцию надзора за выполнением поставленных задач. Специфика денежных потоков проявляется через восприятие особенностей их движения с учетом наличия временных лагов между подписанием контрактов, отгрузкой товарно-материальных ценностей и главного — зачисление денег на расчетный счет. В связи с этим давайте более детально остановимся на особенностях использования БДДС , поскольку только эта отчетность может предоставить вам реальную информацию — какое состояние счетов на сегодня и какими средствами возможно воспользоваться для получения дополнительной выгоды.

Алгоритм составления БДДС

БДДС бюджет движения денежных средств — это план всех поступлений и платежей денежных средств, которые осуществляются в течение нужного вам периода времени.

Бюджет, как правило, составляется на месяц, но иногда может формироваться БДДС на год с обязательной разбивкой по месяцам. При составлении БДДС рассматриваются только денежные потоки, то есть в нем отражаются операции, имеющие денежное выражение. Другими словами, БДДС представляет собой план, отражающий все источники поступления и направления использования денежных средств. Руководители обычно разрабатывают БДДС после того, как бюджеты на продажи, закупки и капитальные затраты уже сделаны.

Эти бюджеты должны быть составлены до формирования БДДС , чтобы точно оценить, как будут использованы денежные средства за временной промежуток. Руководители составляют БДДС для управления финансовыми потоками компании. Руководство должно удостовериться, что у фирмы будет достаточно финансов для оплаты необходимых счетов при их очередном поступлении. Например, заработная плата должна выплачиваться каждые две недели, а счета за коммунальные услуги оплачиваются каждый месяц.

БДДС позволяет руководству прогнозировать уменьшение остатка денежных средств фирмы и исправить проблему, до наступления очередного срока платежа. БДДС также полезен для прогнозирования больших сумм, наличие которых на счетах не является идеальным для компаний. Лучше вложить эти деньги, чтобы они приносили проценты. Избыточные денежные средства также можно использовать для расширения фирмы и развития новых операций, чем оставлять их бездействовать на счете компании. БДДС позволяет руководству прогнозировать уровни денежных средств и корректировать их по мере необходимости.

Бюджет движения денежных средств представляется важным финансовым инструментом управления, поскольку он:. Ваша компания может быть прибыльной сейчас, но будет ли она получать прибыль через шесть месяцев? Важно тщательно отслеживать, сколько денег получает ваша компания и сколько ей нужно в будущем для покрытия своих расходов. Отслеживание бюджета движения денежных средств поможет понять, когда в компании будут средства на оплату текущих расходов, а когда их будет недостаточно.

По отчету о прибылях и убытках может быть видно, что компания имеет прибыль, но фактически у нее нет свободных денег. Этот момент связан с тем, что отчет составляется по методу начисления. В этом случае учет доходов и расходов не связан с фактическим движением денежных средств. Вот информация о продажах за первые шесть месяцев прошлого года:. Отток денежных средств по БДДС. Эта графа включает в себя ваши фиксированные расходы, основанные на датах запланированных платежей, а также любые переменные расходы.

Не забудьте про прогнозируемые расходы, такие как планы закупок нового оборудования или найм дополнительного персонала. Убедитесь, что они распределены в правильный месяц.

После того, как вы рассчитали все позиции, приступайте к прогнозу движения денежных средств. Прежде всего, создавайте подкатегории, которые помогут видеть ситуацию более четко. Затем в столбце начального месяца в таблице введите свой начальный баланс. Это значение представляет денежный поток положит. Затем, если вы хотите рассчитать прогнозируемый остаток денежных средств, вы можете выполнить следующий расчет:.

Положительный результат говорит о том, что ваш бизнес не расходует больше средств, чем имеются в вашем резерве. Прогноз движения денежных средств как правило делается только в краткосрочном или среднесрочном периоде 12 месяцев , поэтому целесообразно будет создать более долгосрочный прогноз.

Если же результат за данный месяц получился отрицательный, то не паникуйте, у вас уже есть составленный отчет, в котором вы можете увидеть существующие проблемы.

Обратите внимание на счета, сократите высокие и нецелесообразные затраты, найдите бухгалтера, чтобы помочь вам выявить и устранить неисправности. В этом случае доход отражается в момент совершения операции, а не в момент поступления денежных средств. В свою очередь, бюджет движения денежных средств отражает именно денежные потоки без привязки к моменту совершения операций. Бюджеты служат основным критерием оценки и контроля эффективности.

Поэтому они считаются необходимыми для успеха организации. БДР — это финансовый прогноз всех элементов бизнеса на финансовый год, который создается путем агрегирования ряда других функциональных бюджетов.

Эти различные бюджеты неразрывно связаны и вместе представляют бухгалтерские оценки на предстоящий финансовый период. Индивидуальные бюджеты создаются каждым отделом, и чистый результат записывается в БДР. БДР состоит из трех основных компонентов, а именно операционного, финансового и инвестиционного бюджетов.

БДР обычно представляется ежемесячно или ежеквартально в течение всего финансового года. Другие различные отчеты и документы могут быть представлены вместе с бюджетом доходов и расходов для поддержки принятия обоснованных решений.

Документ, который состоит из финансовых показателей, рассчитанных на основе информации, включен в бюджет.

Эти показатели помогают понять, был ли реально сформирован бюджет доходов и расходов на основе фактических прошлых результатов. Подготовка требует участия персонала всех подразделений организации. Руководители департаментов склонны переоценивать расходы и недооценивать доходы, чтобы легко достичь бюджета.

Бюджет движения денежных средств прогнозирует ожидаемый приток и отток денежных средств компании на следующий год. Основная цель этого бюджета — обеспечить достаточную ликвидность на период.

Если компания не обладает достаточной ликвидностью, она должна привлечь больше активов путем выпуска акций или заимствования средств в кредит. Прогноз чистого денежного потока рассчитывается как разница между притоком и оттоком денежных средств. Если существует отрицательный денежный поток, считается, что у компании, скорее всего, возникнут трудности с выполнением рутинных операций в конкретное время. Некоторые из факторов, которые способствуют такой ситуации, могут быть:.

Бюджет доходов и расходов — это фин. Различие между бюджетом доходов и расходов и бюджетом движения денежных средств зависит главным образом от цели. Бюджет, основанный на отображении операций методом начисления то есть на момент возникновения , называется бюджетом доходов и расходов, а бюджет, который содержит прогнозы притока и оттока денежных средств, называется бюджетом движения денежных средств. При целесообразном использовании бюджеты могут обеспечить более широкий спектр преимуществ, включая рост доходов и эффективный контроль затрат.

Ваш бюджет движения денежных средств не обязательно должен быть сложным. Вы можете хранить информацию в электронной таблице Exсel или воспользоваться инструментами сервиса БИТ. Программа БИТ. Помощь специалиста 1С Прочитать позже. Бюджет движения денежных средств представляется важным финансовым инструментом управления, поскольку он: заставляет вас распределять свои финансы на месяц или год; показывает эффективность или неэффективность финансовых стратегий ведения бизнеса; прогнозирует, какой объем кредита вам понадобится и когда он может быть погашен; позволяет сравнивать запланированные показатели по движению денежных потоков с фактически полученными.

Если вы еще не нашли инструмент бюджетирования или программное обеспечение, которое поможет в составлении БДДС, то простой отправной точкой является шаблон Excel.

Установите временные рамки. Зачастую БДДС составляют на шесть месяцев или на целый год вперед. Установите временные рамки и будьте готовы собрать всю необходимую информацию за этот период. Многие компании прогнозируют месячные временные рамки, а некоторым может понадобиться узнать о движении денежных средств на более регулярной основе — еженедельно или раз в две недели.

Подготовьте прогноз продаж. Какой доход вы ожидаете получать в течение каждого месяца? Вы можете основываться на результатах прошлых месяцев, годах или прогнозируемых продажах. Затем наметьте ожидаемый прогноз продаж для каждого месяца года. Помните, что будут колебания, основанные на фактических продажах и изменениях на рынке, а также новых клиентах, добавленных в ваш клиентский список. Если ваш бизнес предоставляет кредит своим клиентам и имеет дело с дебиторской задолженностью, то проектирование денежных поступлений будет сложнее.

Принимайте во внимание сбор дебиторской задолженности и влияние времени, которое этот сбор оказывает на прогноз ваших денежных поступлений.

Некоторые основные оттоки денежных средств могут включать: зарплата персоналу; офисные принадлежности; ремонт здания и обслуживание оборудования; реклама и маркетинг; аренда и коммунальные платежи; страхование; платежи по кредиту; закупка сырья и другие расходы у поставщиков; стоимость доставки; После того, как вы рассчитали все позиции, приступайте к прогнозу движения денежных средств.

Выводы, которые необходимо сделать после составления БДДС Положительный результат говорит о том, что ваш бизнес не расходует больше средств, чем имеются в вашем резерве. Что такое бюджет доходов и расходов? Операционный бюджет бюджет продаж; производственный бюджет; административный бюджет; себестоимость произведенного товара.

Финансовый бюджет кассовый бюджет; отчет о доходах; бюджетный баланс. Инвестиционный бюджет бюджет проекта развития деятельности; бюджет инвестирования средств. Некоторые из факторов, которые способствуют такой ситуации, могут быть: торговая дебиторская задолженность, которая требует более длительного периода для урегулирования причитающихся сумм; компания рассчитывается по обязательствам еще до предоставленного ими периода погашения; есть ряд пустых активов, которые не генерируют экономическую активность.

Понравилась статья? Поделитесь с друзьями! Преимущества облачного сервиса 1С перед коробочным решением Настройка согласования документов в 1С:Документооборот. Нет времени читать? Пришлем вам на почту!

Заказать бесплатную консультацию эксперта! Заказать звонок. Авторизуйтесь, чтобы оставить комментарий Используйте свой аккаунт в социальных сетях, чтобы оставить комментарий или отзыв! Читайте также. Будь в курсе! Наши специалисты работают! Операционный бюджет. Финансовый бюджет. В БДДС отражается информация по операциям, которые выражены в денежном эквиваленте.

Читайте также

Анализ движения денежных средств

Анализ движения денежных средств Термин «движение денежных средств» часто упоминается в сочетании с понятием «покупка с использованием заемных средств». Это – основа финансового анализа. Специалисты с Уолл-стрит могут быстро прикинуть качественный аспект

Пример анализа движения денежных средств

Пример анализа движения денежных средств Компания Quaker Oats планирует приобрести за $100 000 дробильную машину для своего предприятия в Канзас-Сити. Всеобщее увлечение растительными волокнами резко повысило спрос на толокно, и завод уже не справляется. Купив машину, компания

6. План движения денежных средств (cash flow)

6. План движения денежных средств (cash flow) Итак, у нас определен Фонд оплаты труда, есть параметры производства, есть план по выручке, план текущих затрат, рассчитаны налоги, сформирован прогноз (отчет) прибылей и убытков. Теперь нужно собрать все эти данные в единый

План движения денежных средств

План движения денежных средств План движения денежных средств (ДДС, cash flow) или прогноз поступлений (денежных притоков) и платежей (денежных оттоков) предназначен для расчета поступлений, платежей и остатков денежных средств. Он показывает свободный поток денежных

26. Документальное оформление движения основных средств

26. Документальное оформление движения основных средств Движение основных средств связано с осуществлением хозяйственных операций по поступлению, внутреннему перемещению и выбытию основных средств. Указанные операции оформляют типовыми формами первичной учетной

41. Документальное оформление движения основных средств

41. Документальное оформление движения основных средств Движение основных средств связано с осуществлением хозяйственных операций по поступлению, внутреннему перемещению и выбытию основных средств. Указанные операции оформляют типовыми формами первичной учетной

2.3. Учет движения валютных средств

2.3. Учет движения валютных средств 2.3.1. Какими нормативными документами регламентируется порядок ведения операций на валютном счете?? Законом Российской Федерации от 10.12.2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» с изменениями и дополнениями,

Заполнение справочника статей движения денежных средств

Заполнение справочника статей движения денежных средств В программе «1С Бухгалтерия 8» реализована возможность автоматического заполнения формы отчетности № 4 «Отчет о движении денежных средств». Но для использования данного механизма необходимо на счетах учета

64. Документальное оформление движения основных средств

64. Документальное оформление движения основных средств Движение основных средств связано с осуществлением хозяйственных операций по поступлению, внутреннему перемещению и выбытию основных средств. Указанные операции оформляют типовыми формами первичной учетной

42. Прямой и косвенный методы анализа движения денежных средств

42. Прямой и косвенный методы анализа движения денежных средств Для анализа движения денежных средств используется показатель их прироста с включением наличного и безналичного оборота:• денежные средства в кассе;• денежные средства на расчетном счете;• денежные

43. Коэффициентный метод как инструмент факторного анализа в оценке движения денежных средств

43. Коэффициентный метод как инструмент факторного анализа в оценке движения денежных средств Коэффициентный метод в анализе денежных потоков применяется для изучения уровней и их отклонения от плановых и базисных значений различных относительных показателей,

Глава 3. Бухгалтерский учет финансовых активов (денежных средств). Порядок учета наличных денежных средств и кассовых операций (1-й ур.)

Глава 3. Бухгалтерский учет финансовых активов (денежных средств). Порядок учета наличных денежных средств и кассовых операций (1-й ур.) Нормативная база Организация ведения кассовых операцийРасчеты наличными денежными средствами осуществляются через кассу и

УРОК 58. Статьи движения денежных средств

УРОК 58. Статьи движения денежных средств Возможности программы предусматривают учет денежных средств торгового предприятия в разрезе статей их движения, что обеспечивает дополнительную аналитику и детализацию учета.Сформировать список статей движения денежных

УРОК 91. Бюджет движения денежных средств

УРОК 91. Бюджет движения денежных средств Для целей управленческого учета немаловажное значение имеет отчет, который называется Бюджет движения денежных средств . Он в наглядной и понятной форме представляет следующие сведения: прогнозный остаток денежных средств на

Прогноз движения денежных средств

Прогноз движения денежных средств Для большинства предприятий анализ движения денежных потоков – важнейший критерий для оценки вашей деятельности. Если вы не способны заплатить работникам, по счетам или самому себе, вы вряд ли надолго задержитесь в бизнесе и уж

Вопрос 68 Прямой и косвенный методы анализа движения денежных средств

Вопрос 68 Прямой и косвенный методы анализа движения денежных средств Денежные средства организации представляют собой совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных счетах, в выставленных аккредитивах и особых счетах, чековых

Бухгалтерская пресса и публикации

Бухгалтерская пресса и публикации