Порядок заполнения УПД построчная рекомендация

Инструкция по заполнению универсального передаточного документа УПД

УПД в 44-ФЗ — это документ, который сочетает в себе функции первичной бухгалтерской документации и счета-фактуры и помогает упростить документооборот между поставщиком и заказчиком. В госзакупках форма пригодится на этапе закрытия госконтракта. C 1 июля бланк изменился.

| Скачать бланк УПД на исполнение закупки в Word |

| Скачать образец формы УПД 2021 года в excel для заполнения |

| Скачать образец заполнения универсального передаточного документа в 2021 году |

Официальная форма

Форма универсального передаточного документа, или сокращенно — УПД, разработана налоговиками в 2013 году и введена в оборот письмом ФНС № ММВ-20-3/96 от 21.10.2013 с целью упростить документооборот в бухгалтерии. Но, несмотря на то что универсальный передаточный документ является официально утвержденной формой, организации вправе самостоятельно вносить в бланк изменения и дополнения.

Особенность универсального передаточного документа в том, что он объединяет в себе реквизиты, обязательные для счетов-фактур и первичных форм — например, сведения о грузоотправителе и грузополучателе, реквизиты платежного поручения, наименование и адрес покупателя, наименование валюты, идентификатор госконтракта, реквизиты плательщика, наименование товара и его характеристики, в том числе количественные и пр. Таким образом, вместо двух передаточных документов оформляется один универсальный.

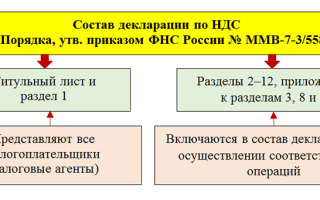

Состав декларации по НДС: минимальный и расширенный

Состав декларации по НДС за 3 квартал 2021 г. зависит от того:

- кто ее оформляет;

- какие операции совершены в отчетном квартале.

Минимальный и расширенный наборы листов декларации описаны в порядке ее заполнения, утв. приказом ФНС России от 29.10.2014 № MMB-7-3/558@:

Расскажем коротко о каждом разделе (группе разделов) — кто и когда их должен заполнять.

Раздел 1

Этот раздел предназначен для отражения суммы налога к уплате или возмещению из бюджета по данным налогоплательщика.

Компании и ИП, применяющие специальные налоговые режимы (УСН, ПСН, ЕНВД, ЕСХН) не признаются плательщиками НДС. Но налоговое законодательство допускает выставление ими счетов-фактур с выделенной суммой налога. В таком случае указанные лица обязаны заплатить налог в бюджет и представить декларацию по НДС.

Применяющим ЕСХН налогоплательщикам с 2019 года нужно уплачивать НДС и представлять в налоговые органы декларации на общих основаниях (п. 12 ст. 9 закона «О внесении изменений в НК РФ» от 27.11.2017 № 335-ФЗ). Возможность освобождения от обязанностей плательщиков НДС для представителей этого налогового режима также предусмотрена ст. 145 НК РФ (письмо ФНС России от 18.05.2018 № СД-4-3/9487@).

О плюсах и минусах освобождения от уплаты НДС по ст. 145 НК РФ рассказываем здесь.

Раздел 2

Внимание! Рекомендация от «КонсультантПлюс»

Раздел 2 заполняйте отдельно (п. 36 Порядка заполнения декларации по НДС):

Почему разделов 2 в декларации может быть несколько, узнайте в К+.

Раздел 3

По пп. 2–4 ст. 164 НК РФ предусмотрены следующие ставки налога:

- 10% — в отношении отдельных продовольственных товаров первой необходимости (соль, сахар, мука и др.), продуктов детского и диабетического питания, товаров для детей, медицинских товаров и т. д.;

- 20% — во всех остальных случаях (кроме указанных в пп. 1, 2 и 4 ст. 164 НК РФ);

- по расчетной ставке в ситуациях, описанных в п. 4 ст. 164 НК РФ.

Построчный алгоритм заполнения раздела 3 и остальных разделов декларации по НДС вы найдете в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Разделы 4–6

Блок разделов 4–6 предназначен для отражения НДС по экспортным операциям:

- Раздел 4 — оформляется в том случае, если подтверждающие экспорт документы собраны в течение 180 дней.

- Раздел 5 — его заполняют налогоплательщики, ранее документально подтвердившие обоснованность применения ставки 0%. Но право на вычеты по этим операциям возникло только в данном отчетном периоде.

- Раздел 6 — заполнить этот раздел необходимо налогоплательщикам, не сумевшим документально подтвердить экспорт в указанный срок. За период, в котором произошла экспортная отгрузка, нужно исчислить налог (путем подачи уточненной декларации).

О правилах заполнения разделов 4–6 декларации по НДС узнайте из этой статьи.

Раздел 7

Этот раздел заполняется только в том случае, если в отчетном квартале производились не облагаемые НДС операции.

При отражении операций в разделе 7 обратите внимание на следующее — если в отчетном периоде вы:

- Получили аванс по не облагаемым НДС операциям — отражать его в декларации не нужно. В разделе 7 показывают только специфические авансы — полученные в счет предстоящих поставок товаров, длительность производства которых превышает 6 месяцев;

- Получили от учредителя с долей 100% вклад в имущество — в разделе 7 его отражать не нужно. Эти деньги не связаны с реализацией товаров, работ, услуг (подп. 2 п. 1 ст. 162 НК РФ, письмо Минфина России от 09.06.2009 № 03-03-06/1/380).

- Выдали заем — его сумму в разделе 7 отражать не нужно. Показать следует только сумму начисленных процентов (письмо ФНС от 29.04.2013 № ЕД-4-3/7896).

Как отразить операцию по начислению процентов по займу в разделе 7 на примере, смотрите в этом материале.

Разделы 8–9

Подробности о заполнении раздела 9 декларации по НДС узнайте из этого материала.

Разделы 10–11

Подсказки по заполнению указанных разделов вы найдете в статьях:

Раздел 12

Раздел 12 заполняется данными из выставленных счетов-фактур.

В чем отличие счета-фактуры от УПД, рассказываем здесь.

03. Как начать работать с УПД?

Начать использовать УПД вы можете в любое время в течение года. Вы можете применять форму УПД, предложенную ФНС России, или разработать на ее основе свою, добавив необходимые реквизиты или убрав лишние.

Если рекомендованная форма вам подходит, приведите ее в соответствие с действующей формой счета-фактуры, поскольку в нее были внесены изменения. Закрепите форму УПД в учетной политике, если рекомендованная форма вас не устраивает, разработайте по аналогии с ней свою форму УПД. В части реквизитов счета-фактуры ваш УПД должен соответствовать действующей форме счета-фактуры. Состав и последовательность реквизитов самого счета-фактуры не меняйте. Например, не следует добавлять новые колонки между графами 1 — 11, изменять наименование граф и строк, удалять реквизиты счета-фактуры.

Форму УПД, которую будете применять, закрепите в учетной политике. Разъясните своим сотрудникам порядок заполнения УПД:

- кто составляет документ и в скольких экземплярах;

- в какой очередности, кто и какие поля документа заполняет;

- в какой срок нужно заполнять те или иные поля документа;

- какие поля и как должны заполнять представители покупателя.

Укажите сотрудникам, у кого они смогут получать разъяснения по вопросам, возникающим при оформлении документов и при сдаче-приемке товаров (работ, услуг) покупателям.

Предупреждать контрагентов об использовании УПД необязательно. Как правило, покупатели не возражают против УПД. Если документ оформлен правильно, налоговых рисков для них нет (Письмо ФНС России от 21.10.2013 N ММВ-20-3/96@). Но у покупателей могут возникнуть вопросы при заполнении вашей формы УПД или иные сложности. Рекомендуем урегулировать все вопросы заблаговременно — до того, как вы начнете оформлять отгрузку товаров (сдачу работ, услуг).

Оговорку о применении УПД вы можете включить в договор. Рекомендуем в этом случае указать, как будет использоваться УПД: как счет-фактура и первичный документ или только как первичный документ.

Действующее законодательство РФ не обязывает проставлять на УПД печать организации. Печать вы можете поставить по своему желанию. Если вы поставите печать, в которой указано ваше полное наименование, то строки [14] и [19] УПД можно не заполнять. Отсутствие печати при наличии всех обязательных реквизитов в УПД не является нарушением, а также не влечет отказа в вычете для покупателя по УПД со статусом.

Электронные УПД можно выставлять, если стороны согласны на их электронный обмен и имеют для этого совместимые технические средства. УПД со статусом «1» является одновременно и первичным документом, и счетом-фактурой. А электронный счет-фактуру можно выставлять только по взаимному согласию сторон при наличии у них технических средств (п. 1 ст. 169 НК РФ). УПД со статусом «2» является первичным учетным документом. Обмен первичными электронными документами законодательно не регламентирован. Поскольку покупатель может не иметь технической возможности обработать документы продавца, мы рекомендуем согласовать с контрагентом порядок электронного документооборота независимо от статуса УПД. Согласие на выставление электронного УПД можно оформить по аналогии с согласием на выставление электронных счетов-фактур: оговоркой в договоре, отдельным соглашением, путем обмена письмами или иным удобным для вас способом. Электронный УПД нужно составить по Формату, утвержденному Приказом ФНС России от 19.12.2018 N ММВ-7-15/820@.

Форма УПД и сфера ее применения

Форма УПД была опубликована в письме ФНС РФ от 21.10.2013 № ММВ-20-3/96. Она носит рекомендательный характер, то есть налогоплательщики не обязаны использовать ее вместо привычных форм документов, а налоговики не могут оштрафовать за ее неприменение.

УПД (образец заполнения см. в конце статьи) включает в себя реквизиты, обязательные для документов по передаче материальных ценностей и счета-фактуры, что позволяет объединить в нем информацию следующих унифицированных документов:

- товарная накладная ТОРГ-12,

- накладная на отпуск материалов на сторону М-15,

- акт приема-передачи основных средств ОС-1,

- товарно-транспортная накладная 1-Т (товарный раздел),

- счет-фактура.

Таким образом, оформление УПД (образец заполнения вы найдете ниже) возможно для операций:

- отгрузки товара,

- оказания услуг,

- передачи результата выполненных работ,

- отгрузки/передачи товара/работ/услуг комиссионером/агентом комитенту/принципалу,

- передачи имущественных прав.

Применяя бланк УПД, налогоплательщик не нарушает законодательства о бухучете и налогообложении, и вправе использовать его для бухгалтерского учета передачи товара, выполненных работ, услуг и имущественных прав, для заявления налогового вычета по НДС и для подтверждения затрат в целях исчисления налогов, в т.ч. на прибыль.

Заполняя универсальный передаточный документ, бланк (скачать можно здесь) разрешено дополнять новыми строками и графами, не изменяя при этом реквизитов счета-фактуры, а также обязательных реквизитов документа, предусмотренных ст. 9 Закона о бухучете № 402-ФЗ. Применяемая форма УПД утверждается руководителем вместе с остальными формами «первички», прилагаемыми к учетной политике фирмы.

Может использоваться не только печатная форма УПД, но и электронная, формат которой утвержден приказом ФНС РФ от 24.03.2016 № ММВ-7-15/155.

Как заполнить УПД

Форму и рекомендации по заполнению универсального передаточного документа можно взять из письма ФНС России от 21 октября 2013 года № ММВ-20-3/96@.

Электронный формат УПД установлен приказом ФНС России от 19 декабря 2018 г. № ММВ-7-15/820@.

Так же как и счет-фактуру, УПД можно передавать в налоговую инспекцию в электронном виде по телекоммуникационным каналам связи.

Основную часть УПД занимает счет-фактура. Слева от счета-фактуры и под ним расположены реквизиты, которые относятся только к первичным учетным документам. При этом первичный учетный документ отдельной нумерации не имеет.

Та часть УПД, которая является счетом-фактурой, заполняется по правилам, утвержденным постановлением Правительства РФ от 26 декабря 2011 года № 1137. Остальные реквизиты заполняются с учетом рекомендаций ФНС России, приведенных в приложениях № 3 и № 4 к письму от 21 октября 2013 года № ММВ-20-3/96@.

Основные реквизиты УПД

Поле «Статус» предназначено для того, чтобы обозначить цель использования УПД. Если он используется как счет-фактура и первичный учетный документ, в этом поле указывается значение 1. В этом случае УПД является основанием для применения вычета по НДС (письмо Минфина от 16 июня 2014 г. № 03-07-09/28664). Налогоплательщики, которые используют УПД только как первичный учетный документ (например, применяющие УСН), проставляют здесь 2.

В ФНС предупредили, что несмотря на то, что УПД может применяться и как счет-фактура, и как первичный документ, его нельзя использовать исключительно как счет-фактуру. Связано это с тем, что этот документ не работает без указания признаков «первички». А раз статуса для использования УПД только в качестве счета-фактуры не предусмотрено, то он не может полностью заменить собой счет-фактуру (письмо ФНС России от 22 августа 2018 г. № АС-4-15/16298@).

Более того, в одном универсальном передаточном документе не следует указывать нескольких грузополучателей. На это обратила внимание ФНС в письме от 23 декабря 2019 г. № ЕД-4-15/26494.

Указывать нескольких грузополучателей в одном документе возможно только в случае, когда комитент (принципал) выставляет комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени. Их указывают в счете-фактуре через запятую. Это предусмотрено в приказе ФНС от 9 декабря 2018 г. № ММВ-7-15/820@, где утвержден электронный формат счета-фактуры.

То есть такое право предусмотрено исключительно в целях оформления счета-фактуры как документа, предоставляющего покупателю право на вычет НДС.

Однако УПД служит не только для подтверждения права на вычеты, но и является первичным учетным документом. На него распространяются также требования закона о бухучете. А этот закон требует оформлять «первичку» на каждый отдельный факт хозяйственной жизни. В противном случае УПД нельзя будет считать документальным подтверждением сделки.

В строке[5а] «Документ об отгрузке» отображается информация о соответствующем отгрузочном документе (введена в форму УПД с 1 июля 2021 г.).

В строке [8] «Основание передачи и получения товаров (работ, услуг)» укажите дату и номер договора, по которому отгружаются товары или оказывает услуги (выполняются работы).

В строке [9] УПД рекомендуется указать данные о транспортировке и грузе — реквизиты транспортной накладной, путевых листов или других документов, которые подтверждают доставку товара покупателю. Заполнять этот реквизит не обязательно, однако сведения в нем позволяют подтвердить факт поставки товаров.

В строках [10]и [15] должны присутствовать должности и подписи сотрудников продавца и покупателя, которые отгрузили или получили товары, работы, услуги. В строках [13] и [18] указываются должности и проставляются подписи ответственных за правильное оформление этих операций у поставщика и покупателя. Подписи здесь могут отсутствовать, если здесь указаны те же работники, что и в строках [10]и [15].

В строке [14] нужно указать наименование и другие реквизиты организации-продавца. В строке [19] такую же информацию нужно указать о покупателе.

Дата отгрузки и получения товаров (работ, услуг) указываются в строках [11] и [16] соответственно. Это не обязательные реквизиты документа, которые налоговики рекомендуют все же заполнять, чтобы избежать несанкционированного произвольного проставления даты заинтересованной стороной и позволит исключить споры.

Реквизиты УПД по прослеживаемости

В связи с запуском системы прослеживаемости товаров Постановлением Правительства от 2 апреля 2021 г. № 534 в счет-фактуру были внесены изменения, в соответствии с которыми с 1 июля 2021 года применяется новая форма счета-фактуры. Чтобы использовать форму УПД в качестве замены счета-фактуры, нужно ее скорректировать.

Так, в счете-фактуре заполняют новую строку 5а. В ней отражают:

- порядковый номер записи в графе 1 табличной части счета-фактуры;

- номер документа на отгрузку ТРУ, указанных в соответствующей строке графы 1;

- дату оформления документа на отгрузку.

Если фирма после 1 июля 2021 года использует УПД со статусом «1», ей следует дополнить его строкой 5а (письмо ФНС от 17 июня 2021 г. № ЗГ-3-3/4368@). В ней отображается информация о соответствующем отгрузочном документе.

Если на отгрузку вы оформляете УПД, в строке 5а отразите номер и дату счета-фактуры, указанные по строке 1.

В табличную часть новой формы добавлена графа 1. В ней фиксируются порядковые номера вносимых построчных записей.

Дополнительные реквизиты УПД

В УПД можно указать дополнительные сведения об отгрузке – например, реквизиты сертификатов соответствия и других документов, прилагаемых к УПД (строка [12]).

В строке [17] можно указать на наличие либо отсутствие претензий со стороны покупателя при приемке товаров.

На бланке УПД предусмотрено место для печати. Однако ее можно не ставить, так как этот реквизит не обязателен для первичных учетных документов.

Поскольку форма УПД носит рекомендательный характер и не содержит исчерпывающего перечня показателей, которые можно отразить при оформлении отгрузки, его можно дополнять любыми другими показателями для отражения специальных условий сделок. Эти сведения можно указывать в дополнительных столбцах и строках, вынесенных за пределы черной рамки, что обеспечивает сохранение формы счета-фактуры (письмо ФНС России от 23 декабря 2015 г. № ЕД-4-15/22619).

Например, дополнительно в УПД можно указать порядковый номер наименования товара (графа А), а также артикул товаров или коды ОКВЭД (ОКУН) по работам или услугам (графа Б).

Другие изменения могут быть связаны с необходимостью отражать сведения, касающиеся прослеживаемости товаров и изменений, внесенных в счет-фактуру постановлением Правительства от 2 апреля 2021 г. № 534.

Пример заполнения УПД

Смотрите пример заполнения УПД по форме, применяемой с 1 июля 2021 г.

Универсальный передаточный документ (УПД)

Применяя бланк УПД, налогоплательщик не нарушает законодательства о бухучете и налогообложении, и вправе использовать его для бухгалтерского учета передачи товара, выполненных работ, услуг и имущественных прав, для заявления налогового вычета по НДС и для подтверждения затрат в целях исчисления налогов, в т. Заполняя универсальный передаточный документ, бланк скачать можно здесь разрешено дополнять новыми строками и графами, не изменяя при этом реквизитов счета-фактуры, а также обязательных реквизитов документа, предусмотренных ст. Постановлением Правительства от В этом случае не заполняются поля, обязательные для счета-фактуры: строка 5, графы 6, 7, 10, 10а, 11; остальные поля нужно заполнить.