Как проводятся выездные налоговые проверки у физических лиц?

Как говорят налоговые инспекторы, судьба налоговой недоимки следует за судьбой денег, а деньги оседают в карманах бенефициаров. Все это соответствует налоговой политике государства, направленной на то, чтобы сделать налоговое администрирование еще более эффективным для пополнения бюджета.

Поэтому интерес к личным доходам собственников бизнеса вполне закономерен. Еще одна цель налоговиков — легализация доходов физлиц. Настало время напомнить о том, как и когда могут проводиться выездные налоговые проверки физических лиц.

На какие проверки распространяется мораторий и сколько он будет действовать?

Мораторий на проверки на срок с 1 апреля по 31 декабря текущего года установлен Постановлением Правительства РФ от 3 апреля 2020 г. № 438.

Распространяется он на все виды проверок, которые проводятся в рамках Федерального закона от 26 декабря 2008 г. № 294 «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» (далее – Закон № 294). Для налоговых, валютных и таможенных проверок запрет на проведение наложен на основании других постановлений, о чем будет сказано ниже.

Мораторий распространяется на следующие виды проверок:

Орган, выдавший лицензию

Управление по вопросам миграции МВД России

Федеральная служба по надзору в сфере транспорта

Контроль за осуществлением перевозок пассажиров и багажа легковым такси

Надзор за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права

Федеральная трудовая инспекция

Государственный пожарный надзор

Федеральная служба по экологическому, технологическому и

атомному надзору и другие – в зависимости от объекта строительства

Жилищный надзор, контроль

Госжилнадзор, соответствующий орган местного самоуправления, например в Нижнем Новгороде таким органом является городская администрация

Земельный надзор, контроль

Федеральная служба государственной регистрации кадастра и картографии и другие (земельный надзор), соответствующие органы местного самоуправления, например в Нижнем Новгороде данная функция возложена на Управление административно-технического и муниципального контроля администрации города

Надзор в сфере обеспечения санитарно-эпидемиологического благополучия населения

Также мораторий распространяется на иные проверки, исключенные из сферы применения Закона № 294 (ч. 3, 3.1 ст. 1):

Проверки при проведении оперативно-разыскных мероприятий, производстве дознания, проведении предварительного следствия

Органы, на которые возложены соответствующие полномочия, например ОВД, ОФСБ, СК России, органы прокуратуры и др.

Проверки при осуществлении прокурорского надзора, правосудия, административного расследования

Проверки при расследовании причин возникновения чрезвычайных ситуаций природного и техногенного характера и ликвидации их последствий

Проверки при расследовании причин возникновения аварий, несчастных случаев на производстве, инфекционных и массовых неинфекционных заболеваний (отравлений, поражений) людей, животных и растений, причинения вреда окружающей среде, имуществу граждан и юрлиц, государственному и муниципальному имуществу

Контроль за осуществлением иностранных инвестиций

Государственный контроль за экономической концентрацией

Контроль и надзор в финансово-бюджетной сфере

Счетная палата (внешний контроль),

Федеральное казначейство (внутренний контроль)

Государственный портовый контроль

Контроль за уплатой взносов в ФОМС, ФСС, ПФР

Контроль на финансовых рынках

Надзор в национальной платежной системе

Контроль за осуществлением клиринговой деятельности

Контроль за осуществлением деятельности по проведению организованных торгов

Контроль за соблюдением законодательства в сфере контрактной системы

Минфин и ФАС России, Федеральное казначейство

Пограничный, санитарно-карантинный, ветеринарный, карантинный фитосанитарный и транспортный контроль в пунктах пропуска через государственную границу РФ

Контроль за соблюдением требований законодательства об антитеррористической защищенности объектов

Федеральные органы исполнительной власти, которым подконтрольна организация

Контроль за обеспечением безопасности объектов топливно-энергетического комплекса

Контроль за частной охранной деятельностью

Контроль за соблюдением требований в связи с распространением информации в Интернете и деятельностью ее организаторов

Контроль и надзор за обработкой персональных данных

Контроль при ввозе в Россию и вывозе драгметаллов и драгоценных камней

Контроль в области обеспечения безопасности значимых объектов критической информационной инфраструктуры РФ

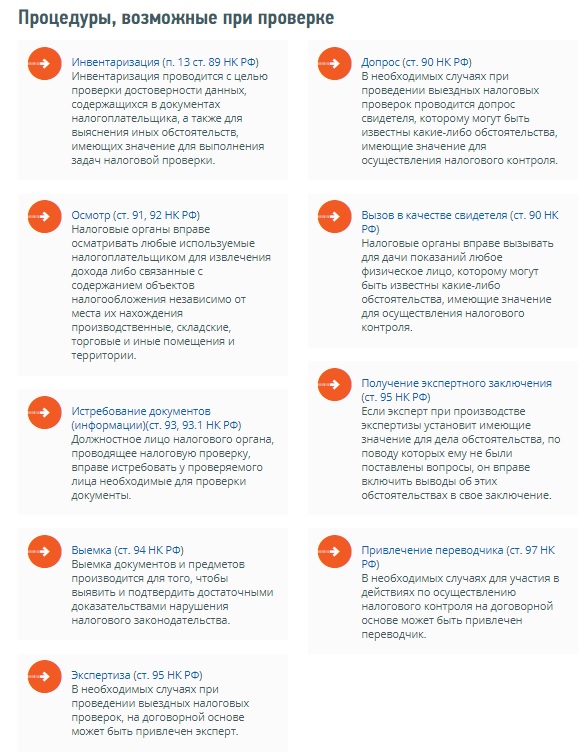

Инвентаризация проводится с целью проверки достоверности данных, содержащихся в документах налогоплательщика, а также для выяснения иных обстоятельств, имеющих значение для выполнения задач налоговой проверки.

Налоговые органы вправе осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории.

Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы.

Выемка документов и предметов производится для того, чтобы выявить и подтвердить достаточными доказательствами нарушения налогового законодательства.

В необходимых случаях при проведении выездных налоговых проверок, на договорной основе может быть привлечен эксперт.

В необходимых случаях при проведении выездных налоговых проверок проводится допрос свидетеля, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.

Налоговые органы вправе вызывать для дачи показаний любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.

Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.

В необходимых случаях для участия в действиях по осуществлению налогового контроля на договорной основе может быть привлечен переводчик.

Особенности предоставления документов при выездной налоговой проверке

Регламент по запросу документов приводится в ст. 93 Налогового кодекса РФ. Пункт 1 данной статьи гласит, что требование контролирующей стороны о предоставлении документов вручается руководителю организации или физическому лицу (допускается передача уполномоченному представителю в обоих случаях) лично под расписку либо же в электронном формате по соответствующим информационным каналам. В остальных случаях данный документ отправляется заказным письмом и на 6-й день с момента отправки считается полученным.

Особенность процесса в том, что налогоплательщик обязан предоставить затребованную документацию в течение 10 дней с момента получения. Документы направляются лично или через представителя, заказным письмом или в электронном формате. Если в положенный срок проверяемая сторона не может предоставить всё затребованное в перечне, нужно уведомить об этом налоговый орган в письменном виде, указав причины и сообщив сроки передачи бумаг. Другая важная особенность: сделать это нужно в течение дня, следующего за днем получения запроса.

Обычно проходит контроль следующих документов:

- КУДиР (книга учета доходов и расходов);

- документы, отражающие движения по счетам;

- налоговые декларации;

- оборотно-сальдовые ведомости;

- годовая бухгалтерская отчетность;

- прочие документы согласно запросу ИФНС.

В соответствии со ст. 126 Налогового кодекса РФ (п. 4 ст. 93 Налогового кодекса РФ) отказ в предоставлении налогоплательщиком документов, затребованных для выездной проверки, или же их отсутствие в обозначенный законом срок является правонарушением и влечет за собой ответственность:

- непредставление самим плательщиком налогов или сборов, налоговым агентом документации и (или) прочих сведений, отвечающих Налоговому кодексу РФ и другим законодательным актам о налогах и сборах, в положенный срок наказывается штрафом в размере 200 руб. за каждый не предоставленный вовремя документ;

- непредоставление проверяющему органу после соответствующего запроса сведений о компании-налогоплательщике (то есть отказ в передаче имеющихся документов, где содержатся данные о нём, а также прочие виды уклонения от исполнения такого требования), равно как и предоставление документации, содержащей заведомо недостоверные сведения (если это не относится к нарушению законодательства о налогах и сборах в соответствии со ст. 135.1 Налогового кодекса РФ), приводит к штрафу в размере 10 000 руб.

При отказе юридического лица от передачи затребованных бумаг проверяющая сторона располагает правом осуществить выемку документов. Происходит это по мотивированному постановлению соответствующего должностного лица со стороны той ИФНС, которая инициировала выездную налоговую проверку. Данный документ должен быть подготовлен в соответствии с Приказом ФНС России от 31.05.2007 № ММ-3-06/338@ «Об утверждении форм документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах».

Во время выемки документов (денег и/или предметов) присутствуют понятые и сами лица, у которых производится изъятие, по результатам составляется протокол. В протоколе или же в специальных описях, которые к нему прикладываются, изъятое перечисляется; перечень сопровождается описанием.

Читайте также

Порядок проведения проверки ИП

При налоговой ревизии проводятся такие операции:

- Истребование документации;

- Выемка (процесс сбора необходимой информации для доказательства обнаруженных нарушений законодательства);

- Осмотр (проведение осмотра складских и иных помещений для того, чтобы определить порядка работы предприятия);

- Инвентаризация (проводится с целью доказательства достоверности фактических данных);

- Экспертиза и заключение (осуществляется в исключительных случаях при необходимости сбора доказательств нарушения законодательства).

Выездная налоговая проверка проводится налоговым инспектором ИФНС. Камеральная налоговая ревизия производится должностными лицами налогового органа.

Камеральная налоговая проверка: кто проводит, где и в какой срок? Ответ в этом видео:

Основания и причины для проведения проверки

Причинами для осуществления процесса плановых проверок становятся:

- Выписка, которая выдается специальным уполномоченным органам или его территориальными подразделениями. Данная выписка должна обязательно быть заверена.

- На основании составленного приказа органа налоговой службы. В нем указываются основные цели проводимой проверки, а также состав должностных лиц, ответственных за проверку. Помимо этого указаны период и время осуществления плановых проверок.

Основания для проведения внеплановых налоговых проверок:

- На основании разрешения специального уполномоченного органа. В разрешения указано наименования ИП, цели проверки и период, а также причины проверки.

- Приказ органа налоговой службы.

В какие сроки рассматриваются материалы проверки

Для того, чтобы рассмотреть материалы проверки и принять решение по результатам, сотрудникам налоговой службы отводится 10 рабочих дней с момента завершения периода опротестования результатов налогоплательщиком. Продление этого срока возможно не более, чем на 30 суток.

Обязанность по вынесению решения возлагается на руководителя налоговой службы. Формами такого решения могут быть:

- проведение дополнительных проверочных мер;

- привлечение к ответственности за невыполнение норм налогового законодательства, либо отказ в привлечении.

Если руководством установлена необходимость проведения дополнительных проверочных мероприятий, то оно будет сопровождаться отказом от привлечения налогоплательщика к ответственности.

Данное решение должно быть принято в течение 10 рабочих дней с момента истечения сроков оспаривания результатов проверки плательщиком налогов (статья №101).

Мораторий на выездные налоговые проверки продлен до 30 июня 2020

Актуализировано 11.06.2020

Сроки приостановления проведения выездных налоговых проверок продлеваются на 1 месяц — до 30 июня 2020 года включительно (Постановление Правительства РФ №792 от 30.05.2020 вступило в силу 01.06.2020).

Предприниматели могут сообщить о нарушениях

Для контроля за нарушением моратория Министерство экономического развития России запустило мониторинг нарушения запрета проведения проверок бизнеса.

О нарушениях моратория на проведение проверок предприниматели могут сообщить на сайте Минэкономразвития России.

Предпринимателей, в отношении которых проверки проводились, смогут направить на адрес электронной почты monitoring@economy.gov.ru заполненную форму прилагаемой на сайте анкеты. Форма анкеты касается только проверок, проводимых в соответствии с Федеральным законом от 26.12.2008 N 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля».

Контактные данные можно оставлять по желанию. По итогам проведенного опроса информация будет направлена в Аппарат Правительства РФ.

Какие мероприятия приостанавливаются

• вынесение решений о проведении первичных и повторных выездных проверок;

• проведение уже назначенных первичных и повторных выездных проверок (влечет установление запрета на проведение всех мероприятий налогового контроля, проводимых в рамках таких проверок);

• сроки оформления результатов налоговых проверок (при этом налоговый орган вправе совершить соответствующие процессуальные действия досрочно, например, налоговая может составить акт выездной налоговой проверки и направить его лицу, в отношении которого проведена выездная налоговая проверка, при этом срок представления налогоплательщиком возражений на акт налоговой проверки начинает течь 01.07.2020);

• сроки вынесения решения по результатам рассмотрения материалов налоговой проверки (если материалы такой проверки уже рассмотрены и все процедуры были соблюдены, налоговый орган может вынести решение и направить налогоплательщику, срок для вступления в силу решения налогового органа и направления апелляционной жалобы начнет исчисляться с 01.07.2020)

• сроки, применяемые при производстве по делу о налоговых правонарушениях

• инициирование налоговыми и таможенными органами проверок соблюдения валютного законодательства Российской Федерации

• проведение налоговыми и таможенными органами проверок соблюдения валютного законодательства Российской Федерации (исключение: случаи, когда по проводимым проверкам соблюдения валютного законодательства Российской Федерации выявлены нарушения, срок давности привлечения к административной ответственности за которые истекает до 1 июня 2020 года)

• вынесение налоговыми органами решений о приостановлении операций по счетам в банках и переводов электронных денежных средств (в случае непредставления налогоплательщиком налоговой декларации, неисполнения налогоплательщиком обязанности по передаче налоговому органу квитанции о приеме определенных требований и уведомлений; непредставления налоговым агентом (плательщиком страховых взносов) расчета сумм налога на доходы физических лиц).